ಡೆಬಿಟ್ ಕಾರ್ಡ್

Expression error: Unexpected < operator.

| Personal Finance |

|---|

| Credit and debt |

| Employment contract |

| Retirement |

| Personal budget |

| See also |

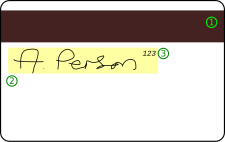

ಡೆಬಿಟ್ ಕಾರ್ಡ್ (ಬ್ಯಾಂಕ್ ಕಾರ್ಡ್ ಅಥವಾ ತಪಾಸಣಾ ಕಾರ್ಡ್ ಎಂದೂ ಕರೆಯಲಾಗುವುದು)ಒಂದು ಪ್ಲಾಸ್ಟಿಕ್ ಕಾರ್ಡ್ ಆಗಿದ್ದು, ನಾವು ಖರೀದಿಗಳನ್ನು ಮಾಡಿದಾಗ ನಗದಿಗೆ ಪೂರಕ ಸಂದಾಯ ವಿಧಾನವನ್ನು ಒದಗಿಸುತ್ತದೆ. ಹಣವನ್ನು ನೇರವಾಗಿ ಬ್ಯಾಂಕ್ ಖಾತೆಯಿಂದ ಅಥವಾ ಕಾರ್ಡಿನಲ್ಲಿ ಬಾಕಿ ಉಳಿದಿರುವುದರಿಂದ ಪಡೆದುಕೊಳ್ಳುವುದರಿಂದ ಕಾರ್ಯಾತ್ಮಕವಾಗಿ, ಇದನ್ನು ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಚೆಕ್ ಎಂದು ಕರೆಯಬಹುದು. ಕೆಲವೊಂದು ಪ್ರಕರಣಗಳಲ್ಲಿ, ಅಂತರಜಾಲದ ಬಳಕೆಗಾಗಿ ಪ್ರತ್ಯೇಕವಾಗಿ ವಿನ್ಯಾಸಗೊಳಿಸಲಾಗಿರುತ್ತದೆ, ಆದ್ದರಿಂದ ಅಲ್ಲಿ ಬೌತಿಕ ಕಾರ್ಡು ಇರುವುದಿಲ್ಲ.[೧][೨]

ಅನೇಕ ದೇಶಗಳಲ್ಲಿ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳ ಬಳಕೆ ವ್ಯಾಪಕವಾಗಿದೆ ಹಾಗೂ ಚೆಕ್ನ ಬಳಕೆಯನ್ನು ಮತ್ತು ಕೆಲವು ಪ್ರಕರಣಗಳಲ್ಲಿ ನಗದು ವ್ಯವಹಾರಗಳನ್ನು ದೊಡ್ಡ ಪ್ರಮಾಣದಲ್ಲಿ ಹಿಂದಿಕ್ಕಿದೆ. ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ಗಳಂತೆ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ದೂರವಾಣಿ ಮತ್ತು ಅಂತರಜಾಲ ಖರೀದಿಗಳಲ್ಲಿ ವ್ಯಾಪಕವಾಗಿ ಬಳಸಲಾಗುತ್ತದೆ ಹಾಗೂ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳಂತಲ್ಲದೆ, ಧಾರಕ ಆನಂತರ ದಿನಾಂಕದಲ್ಲಿ ಹಣವನ್ನು ಪಾವತಿ ಮಾಡುವುದರ ಬದಲಾಗಿ ಧಾರಕರ ಬ್ಯಾಂಕ್ ಖಾತೆಯಿಂದ ವರ್ಗಾವಣೆಯಾಗುತ್ತದೆ.

ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳು ತಕ್ಷಣ ನಗದು ಪಡೆಯಲೂ ಕೂಡ ಆಸ್ಪದ ನೀಡುತ್ತವೆ, ನಗದು ಪಡೆಯಲು ಎಟಿಎಂ ಕಾರ್ಡ್ ರೀತಿಯಲ್ಲಿ ಹಾಗೂ ಚೆಕ್ ಗ್ಯಾರಂಟಿ ಕಾರ್ಡ್ ರೀತಿಯಲ್ಲಿಯೂ ಕೆಲಸ ಮಾಡುತ್ತದೆ. ವ್ಯಾಪಾರಿಗಳು ಗ್ರಾಹಕರಿಗೆ "ಕ್ಯಾಶ್ಬ್ಯಾಕ್"/"ಕ್ಯಾಶ್ಔಟ್" ಸೌಲಭ್ಯಗಳನ್ನು ಕೂಡ ನೀಡಬಹುದಾಗಿದ್ದು, ಇಲ್ಲಿ ಒಬ್ಬ ಗ್ರಾಹಕ ತನ್ನ ಖರೀದಿಯೊಂದಿಗೆ ನಗದನ್ನೂ ಪಡೆಯಬಹುದಾಗಿದೆ.

ಕ್ರೆಡಿಟ್ ಅಥವಾ ಡೆಬಿಟ್?

[ಬದಲಾಯಿಸಿ]"ಕ್ರೆಡಿಟ್ ಅಥವಾ ಡೆಬಿಟ್"? ಇದು ಸಂಯುಕ್ತ ರಾಷ್ಟ್ರಗಳಲ್ಲಿ ಒಂದು ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಬಳಸುವಾಗ ಆಗಾಗ ಕೇಳಿ ಬರುವ ಒಂದು ಪ್ರಶ್ನೆಯಾಗಿದೆ. ಯು.ಎಸ್.ನಲ್ಲಿ ಒಬ್ಬ ವ್ಯಾಪಾರ ಕೇಂದ್ರದಲ್ಲಿ "ಕ್ರೆಡಿಟ್" ಅಥವಾ "ಡೆಬಿಟ್" ಕಾರ್ಡ್ನ್ನು ಆಯ್ಕೆ ಮಾಡಿಕೊಳ್ಳುತ್ತಾನೆಯೇ ಎಂಬುದಕ್ಕೆ ಲಕ್ಷ್ಯಕೊಡದೆ, ಹಣವು ಯಾವಾಗಲೂ ಕಾರ್ಡ್ದಾರನ ಚೆಕಿಂಗ್ ಖಾತೆಯಿಂದ ಬರುತ್ತದೆ. ಈ ರೀತಿ, ಯು.ಎಸ್.ನ ವ್ಯಾಪಕ ಬಹುಸಂಖ್ಯಾತ ಗ್ರಾಹಕರು ಈ ಎರಡು ಆಯ್ಕೆಗಳ ನಡುವೆ ವ್ಯತ್ಯಾಸವನ್ನು ಕಾಣುವುದಿಲ್ಲ. ಆದಾಗ್ಯೂ, ಹಣ ಯಾವಾಗಲು ಕಾರ್ಡ್ದಾರನ ಚೆಕಿಂಗ್ ಖಾತೆಯಿಂದ ಬರುವುದರಿಂದ, ವ್ಯಾಪಾರ ಕೇಂದ್ರದಲ್ಲಿ "ಕ್ರೆಡಿಟ್" ಮತ್ತು "ಡೆಬಿಟ್" ಗಳ ನಡುವೆ ಒಂದು ವ್ಯತ್ಯಾಸ ವಾಸ್ತವವಾಗಿ ಇರುತ್ತದೆ.

ಒಬ್ಬ ಕಾರ್ಡುದಾರ "ಕ್ರೆಡಿಟ್" ಕಾರ್ಡನ್ನು ಆಯ್ಕೆ ಮಾಡಿಕೊಂಡರೆ "ಆಫ್ಲೈನಿ"ನಲ್ಲಿ ವ್ಯವಹಾರ ಪ್ರಕ್ರಿಯೆ ನಡೆಯುತ್ತದೆ. ವ್ಯಾಪಾರ ಕೇಂದ್ರದಲ್ಲಿ, ವ್ಯಾಪಾರಿ ಅಧಿಕೃತತೆಯನ್ನು ಪಡೆಯಲು ಕಾರ್ಡನ್ನು ಪರಿಷ್ಕರಿಸಬಹುದು ಅಥವಾ ಇಲ್ಲದಿರಬಹುದು, ಕೋರಿದ ಹಣ ವ್ಯಾಪಾರಿಗೆ ಸಂದಾಯವಾಗುತ್ತದೆ ಎಂಬ ಒಂದು ಗ್ಯಾರಂಟಿ ಇರುತ್ತದೆ. ಸಾಮಾನ್ಯ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ವ್ಯವಹಾರದಲ್ಲಿದ್ದಂತೆ, ವ್ಯಾಪಾರಿ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡಿನ ಎಲ್ಲ ವ್ಯವಹಾರಗಳನ್ನು ಬಗೆಹರಿಸುವವರೆಗೆ, ಹಣ ವಾಸ್ತವವಾಗಿ ಕಾರ್ಡುದಾರರ ಖಾತೆಯಿಂದ ಪಡೆಯಲಾಗಿರುವುದಿಲ್ಲವಾದರೂ, ಈ ಸಮಯದಲ್ಲಿ ಖರೀದಿಯ ಹಣವನ್ನು ಕಾರ್ಡುದಾರನ ಚೆಕಿಂಗ್ ಖಾತೆಯ ವಿರುದ್ಧ ಶುಲ್ಕವಿಧಿಸಲಾಗಿರುತ್ತದೆ. ವ್ಯಾಪಾರಿಯ ಮೇಲೆ ಅವಲಂಬಿತವಾಗಿ, ಕಾರ್ಡುದಾರನ ಖಾತೆಗೆ ಒಂದು ಶುಲ್ಕ ವಾಸ್ತವವಾಗಿ ನೆಲೆಗೊಳ್ಳುವ ಮೊದಲು ಕೆಲವು ದಿನಗಳನ್ನು ತೆಗೆದುಕೊಳ್ಳಬಹುದು.

"ಕಾರ್ಡುದಾರ "ಡೆಬಿಟ್" ಕಾರ್ಡನ್ನು ಆಯ್ಕೆ ಮಾಡಿಕೊಂಡಾಗ "ಆನ್ಲೈನಿನಲ್ಲಿ" ವ್ಯವಹಾರದ ಪ್ರಕ್ರಿಯೆ ನಡೆಯುತ್ತದೆ. ವ್ಯಾಪಾರ ಕೇಂದ್ರದಲ್ಲಿ, ಕಾರ್ಡುದಾರ ಖರೀದಿಯನ್ನು ತನ್ನ "PIN"ಯಿಂದ ದೃಢಪಡಿಸುತ್ತಾನೆ, ಹಣವನ್ನು ಪರೀಕ್ಷಿಸಲಾಗುತ್ತದೆ ಹಾಗೂ ಇದು ಅನುಮೋದನೆ ನೀಡಿದರೆ, ಇವನ್ನು ತಕ್ಷಣ ಕಾರ್ಡುದಾರನ ಚೆಕಿಂಗ್ ಖಾತೆಯಿಂದ ವ್ಯಾಪಾರಿಯ ಖಾತೆಗೆ ವರ್ಗಾವಣೆಗೊಳ್ಳುತ್ತವೆ.

ಬಹುತೇಕ ಯು.ಎಸ್.ಗ್ರಾಹಕರು "ಕ್ರೆಡಿಟ್" vs "ಡೆಬಿಟ್" ಬಗ್ಗೆ ಅಸಡ್ಡೆ ಹೊಂದಿರುವ ಸಮಯದಲ್ಲೇ, ಎಲ್ಲರೂ ತಿಳಿದಿರಲೇ ಬೇಕಾದ ಪ್ರಮುಖವಾದ ಭಿನ್ನತೆಗಳು ಅಲ್ಲಿವೆ. ಎಲ್ಲಕ್ಕಿಂತ ಮುಖ್ಯವಾಗಿ, ಕೆಲವೊಂದು ಷರತ್ತುಗಳಿಗೊಳಪಟ್ಟು, "ಕ್ರೆಡಿಟ್" ಆಗಿ ಪ್ರಕ್ರಿಯೆಗೊಂಡ ವ್ಯವಹಾರಗಳು ಕಾರ್ಡು ಡೆಬಿಟ್ ಅಥವಾ ಕ್ರೆಡಿಟ್ ಎಂಬುದನ್ನು ಗಮನಕ್ಕೆ ತೆಗೆದುಕೊಳ್ಳದೆ ವಿವಾದಕ್ಕೆ ಒಳಗಾಗಬಹುದು. ಒಂದು ಡೆಬಿಟ್ ಕಾರ್ಡು ವಿವಾದ ಒಂದು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡು ವಿವಾದಂತೆಯೇ ಕೆಲಸ ಮಾಡುತ್ತದೆ: ಕಾರ್ಡುದಾರರ ಪರ ವಿವಾದ ಇತ್ಯರ್ಥವಾಗುವವರೆಗೆ ಶುಲ್ಕ ಖಾತೆಯಲ್ಲಿಯೇ ಉಳಿದಿರುತ್ತದೆ. ಒಬ್ಬ ಡೆಬಿಟ್ ಕಾರ್ಡುದಾರನಿಗೆ, ವಿವಾದ ಅವನ ಪರ ಇತ್ಯರ್ಥವಾಗದಿದ್ದಾಗ, ಆತನ ಹಣ ಹೊರಗೆ ಹೋಗಿರುತ್ತದೆ, ಆ ಸಮಯದಲ್ಲಿ ಅವನಿಗೆ ಹಣವನ್ನು ಹಿಂದಿರುಗಿಸಲಾಗುತ್ತದೆ. ಒಬ್ಬ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುದಾರ, ಆದಾಗ್ಯೂ, ಆತ ಈಗಾಗಲೇ ವಿವಾದಿತ ಬಾಕಿಯನ್ನು ಪಾವತಿಸದೇ ಇದ್ದರೆ, ಇತ್ಯರ್ಥವಾಗುವವರೆಗೆ ಆತ ಪಾವತಿ ಮಾಡುವ ಅಗತ್ಯವಿಲ್ಲ. ಆತನ ಪರ ಇತ್ಯರ್ಥವಾದರೆ, ಆಗ ಮಾತ್ರ ಆತನ ಖಾತೆಯಿಂದ ವಿವಾದಿತ ಶುಲ್ಕವನ್ನು ತೆಗೆದುಹಾಕಲಾಗುವುದು, ಅಥವಾ ಈಗಾಗಲೇ ಆತ ವಿವಾದಿತ ಹಣವನ್ನು ಪಾವತಿಸಿದ್ದಲ್ಲಿ ಹಿಂದಿರುಗಿಸಲಾಗುವುದು. ಇದು ಸಮಗ್ರ ಆದರೂ ಸಹ, "ಡೆಬಿಟ್" ಆಗಿ ಪ್ರಕ್ರಿಯೆಗೊಂಡ ವ್ಯವಹಾರಗಳೊಂದಿಗೆ ಮೊನಚಾದ ವ್ಯತ್ಯಾಸವಿದ್ದು, ಇದನ್ನು ಮೋಸವೊಂದನ್ನು ಬಿಟ್ಟು ಇನ್ನಿತರೆ ಯಾವುದೇ ಪರಿಸ್ಥಿತಿಯಡಿಯಲ್ಲಿ ವಿವಾದತಗೊಳಿಸಲಾಗುವುದಿಲ್ಲ.

ಡೆಬಿಟ್ ಅಥವಾ ಕ್ರೆಡಿಟ್ ಅನ್ನು ಆಯ್ಕೆ ಮಾಡುವಾಗ ಇನ್ನೊಂದು ವ್ಯತ್ಯಾಸವೆಂದರೆ, ಡೆಬಿಟ್ ಕಾರ್ಡ್ ವ್ಯವಹಾರ ಮಾಡುವಾಗ ಡೆಬಿಟ್ ಕಾರ್ಡಿನೊಂದಿಗೆ ಸಂಬಂಧಿಸಿರುವ ಶುಲ್ಕದೊಂದಿಗೆ ಮಾಡಬೇಕಾಗುತ್ತದೆ. ಅನೇಕ ಬ್ಯಾಂಕುಗಳು ತಮ್ಮ ಚೆಕಿಂಗ್ ಖಾತೆಗಳು ಮತ್ತು ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳ ಜೊತೆಗೆ ಸಂಭಾವನೆಗಳ ಪ್ಯಾಕೇಜುಗಳನ್ನು ನೀಡುತ್ತವೆ. ಈ ಸಂಭಾವನೆಗಳ ಪ್ಯಾಕೇಜುಗಳು ಸಾಮಾನ್ಯವಾಗಿ ಅಂಕ ವ್ಯವಸ್ಥೆಯ ರೂಪದಲ್ಲಿ ಬರುತ್ತವೆ; X ಮೊತ್ತದ ಡಾಲರ್ಗಳನ್ನು ಖರ್ಚು ಮಾಡಿದರೆ, ನೀವು ಸಮಯ ಯಾವುದೇ ಹಂತದಲ್ಲಿ ಕ್ಯಾಶ್ ಬ್ಯಾಕ್, ಸಂಗೀತ, ಕಾಫಿ, ವಿಮಾನಸಂಸ್ಥೆಯ ಮೈಲುಗಳು, ಇತರೆ. ಬಿಡಿಸಿಕೊಳ್ಳಬಲ್ಲಂತಹ X ಮೊತ್ತದ ಅಂಕಗಳನ್ನು ಪಡೆಯುತ್ತೀರಿ. ಡೆಬಿಟ್ ಕಾರ್ಡು ವ್ಯವಹಾರ ಮಾಡುವಾಗ ಕ್ರೆಡಿಟ್ನ್ನು ಆಯ್ಕೆ ಮಾಡಿಕೊಂಡಾಗ ಮಾತ್ರ ಈ ಸಂಭಾವನೆಗಳನ್ನು ಕೊಡಲಾಗುತ್ತದೆ. ಅನೇಕ ಬ್ಯಾಂಕುಗಳು ಡೆಬಿಟ್ ಕಾರ್ಡಿನಿಂದ ಕ್ರೆಡಿಟ್ ವ್ಯವಹಾರ ನಡೆಸಿದಾಗ ಒಂದು ಸಣ್ಣ ಶುಲ್ಕ ವಿಧಿಸುತ್ತವೆ, ಆದ್ದರಿಂದ ನೀವು ಡೆಬಿಟ್ ಕಾರ್ಡಿನ ಮೇಲೆ ಸಂಭಾವನೆ ಅಂಕಗಳನ್ನು ಪಡೆಯುತ್ತಿದ್ದಾಗ ನಿಮ್ಮ ಬ್ಯಾಂಕಿನಿಂದ ಒಂದು ಶುಲ್ಕವನ್ನೂ ವಿಧಿಸಲಾಗುತ್ತಿರಬಹುದು.

ಡೆಬಿಟ್ ಕಾರ್ಡ್ ವಿಧಾನಗಳ ಬಗೆಗಳು

[ಬದಲಾಯಿಸಿ]

ಪ್ರಸ್ತುತ ಡೆಬಿಟ್ ಕಾರ್ಡು ವ್ಯವಹಾರಗಳ ಪ್ರಕ್ರಿಯೆಗಳ ಮೂರು ವಿಧಾನಗಳಿವೆ:ಆನ್ಲೈನ್ ಡೆಬಿಟ್ (PIN ಡೆಬಿಟ್ ಎಂದೂ ಕರೆಯಲ್ಪಡುವ), ಆಫ್ಲೈನ್ ಡೆಬಿಟ್ (ಹಸ್ತಾಕ್ಷರ ಡೆಬಿಟ್ ಎಂದೂ ಕರೆಯಲ್ಪಡುವ)ಹಾಗೂ ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಪರ್ಸ್ ಕಾರ್ಡ್ ವಿಧಾನ .[೩] ಒಂದು ಬೌತಿಕ ಕಾರ್ಡು ಆನ್ಲೈನ್ ಡೆಬಿಟ್ ಕಾರ್ಡು, ಆಫ್ಲೈನ್ ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಮತ್ತು ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಪರ್ಸ್ ಕಾರ್ಡ್ ಕಾರ್ಯಗಳನ್ನು ಒಳಗೊಳ್ಳುತ್ತದೆ ಎಂಬುದನ್ನು ಗಮನಿಸಬೇಕು.

ಅನೇಕ ಡಿಬಿಟ್ ಕಾರ್ಡುಗಳು ವಿಸಾ ಅಥವಾ ಮಾಸ್ಟರ್ಕಾರ್ಡ್ ಬ್ರಾಂಡ್ನದ್ದಾದರೂ, ನಿರ್ದಿಷ್ಟ ದೇಶ ಅಥವಾ ಪ್ರದೇಶದೊಳಗೆ ಮಾತ್ರ ಸ್ವೀಕೃತಿಗೊಂಡ ಅನೇಕ ಬಗೆಯ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು ಇವೆ, ಉದಾಹರಣೆಗೆ ಸ್ವಿಚ್(ಈಗ:ಮೆಸ್ಟ್ರೋ)ಹಾಗೂ ಯುನೈಟೆಡ್ ಕಿಂಗ್ಡಮ್ನಲ್ಲಿನ ಸೊಲೊ, ಕೆನಡಾದಲ್ಲಿನ ಇಂಟೆರ್ಯಾಕ್, ಫ್ರಾನ್ಸ್ನಲ್ಲಿನ ಕಾರ್ಟೆ ಬ್ಲೂ, ಐರ್ಲೆಂಡ್ನಲ್ಲಿನ ಲೇಸರ್, ಜರ್ಮನಿಯಲ್ಲಿನ "EC ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಕ್ಯಾಶ್"(ಮೊದಲಿಗೆ ಯೂರೋಚೆಕ್)ಹಾಗೂ ಆಸ್ಟ್ರೇಲಿಯಾ ಮತ್ತು ನ್ಯೂಜಿಲೆಂಡ್ನಲ್ಲಿನ EFTPOS ಕಾರ್ಡುಗಳು. ವಿಭಿನ್ನ ರಾಷ್ಟ್ರಗಳ ನಡುವಿನ ಸಾಮರಸ್ಯದ ಅಗತ್ಯಕ್ಕಾಗಿ ಹಾಗೂ ಯೂರೊವಿನ ಆಗಮನ ಇತ್ತೀಚೆಗೆ ಈ ಅನೇಕ ಕಾರ್ಡು ಜಾಲಗಳಿಗೆ ಮಾರ್ಗವಾಗಿದ್ದು(ಅವು ಸ್ವಿಟ್ಜರ್ಲ್ಯಾಂಡಿನ "EC direkt", ಆಸ್ಟ್ರೇಲಿಯಾದ "Bankomatkasse" ಹಾಗೂ ಯುನೈಟೆಡ್ ಕಿಂಗ್ಡಮ್ನಲ್ಲಿನ ಸ್ವಿಚ್) ಮಾಸ್ಟರ್ಕಾರ್ಡಿನ ಭಾಗವಾದ, ಅಂತರಾಷ್ಟ್ರೀಯ ಮನ್ನಣೆ ಪಡೆದ ಮೆಸ್ಟ್ರೋ ಲೊಗೊನೊಂದಿಗೆ ಮರು-ಬ್ರಾಂಡ್ ಆಗಿದೆ. ಕೆಲವು ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು ಉಭಯ ಬ್ರಾಂಡಿನದ್ದಾಗಿರುತ್ತವೆ, ರಾಷ್ಟ್ರೀಯ ಕಾರ್ಡಿನ(ಮೊದಲಿನ)ಲೊಗೊದೊಂದಿಗೆ ಮೆಸ್ಟ್ರೋವನ್ನೂ ಹೊಂದಿರುತ್ತವೆ(ಉದಾ.ಜರ್ಮನಿಯಲ್ಲಿನ EC ಕಾರ್ಡುಗಳು, ಐರ್ಲೆಂಡಿನ ಲೇಸರ್ ಕಾರ್ಡುಗಳು, ಯುಕೆ ಯ ಸ್ವಿಚ್ ಮತ್ತು ಸೊಲೊ, ನೆದರ್ಲ್ಯಾಂಡ್ಸ್ನ ಪಿನ್ಪಾಸ್ ಕಾರ್ಡುಗಳು, ಬೆಲ್ಜಿಯಂನ ಬ್ಯಾನ್ಕಾಂಟ್ಯಾಕ್ಟ್ ಕಾರ್ಡುಗಳು, ಇತರೆ.). ಡೆಬಿಟ್ ಕಾರ್ಡು ವಿಧಾನದ ಬಳಕೆಯು ಗ್ರಾಹಕರ ವೆಚ್ಚವನ್ನು ಪರಿವೀಕ್ಷಿಸುತ್ತಾ ನಿರ್ವಾಹಕರಿಗೆ ತಮ್ಮ ಉತ್ಪನ್ನವನ್ನು ಹೆಚ್ಚು ಪರಿಣಾಮಕಾರಿಯಾಗಿ ಪ್ಯಾಕೇಜ್ ಮಾಡಲು ಅವಕಾಶ ನೀಡುತ್ತದೆ. ಈ ವಿಧಾನಗಳಲ್ಲಿ ಒಂದುರ ಉದಾಹರಣೆ ಎಂಬೆಡ್ ಇಂಟರ್ನ್ಯಾಷನಲ್ನ ಇಸಿಎಸ್.

ಆನ್ಲೈನ್ ಡೆಬಿಟ್ ವಿಧಾನ

[ಬದಲಾಯಿಸಿ]ಆನ್ಲೈನ್ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳ ಪ್ರತಿಯೊಂದು ವ್ಯವಹಾರಗಳಿಗೆ ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಅಧಿಕೃತತೆಯ ಅಗತ್ಯವಿದೆ ಹಾಗೂ ಡೆಬಿಟ್ಗಳು ಬಳಕೆದಾರನ ಖಾತೆಯಲ್ಲಿ ತಕ್ಷಣ ಪ್ರತಿಫಲಿಸುತ್ತವೆ. ಸ್ವಂತ ಗುರುತು ಸಂಖ್ಯೆ(ಪರ್ಸನಲ್ ಐಡೆಂಟಿಫಿಕೇಷನ್ ನಂಬರ್) (PIN) ದೃಢೀಕರಣ ವಿಧಾನದೊಂದಿಗೆ ವ್ಯವಹಾರ ಇನ್ನೂ ಹೆಚ್ಚು ಸುರಕ್ಷಿತವಾಗಿರುತ್ತದೆ ಹಾಗೂ ಕೆಲವು ಆನ್ಲೈನ್ ಕಾರ್ಡುಗಳ ಪ್ರತಿಯೊಂದು ವ್ಯವಹಾರಕ್ಕೂ ಆ ರೀತಿಯ ದೃಢೀಕರಣದ ಅವಶ್ಯಕತೆ ಇರುತ್ತದೆ, ಆಟೋಮ್ಯಾಟಿಕ್ ಟೆಲ್ಲರ್ ಮೆಶಿನ್(ಎಟಿಎಂ)ಕಾರ್ಡುಗಳು ಅವಶ್ಯಕವಾಗಿ ಅಧಿಕವಾಗುತ್ತಾ ಬರುತ್ತಿವೆ. ವ್ಯಾಪಾರ ಕೇಂದ್ರದಲ್ಲಿ(ಪಿಓಎಸ್)ಆನ್ಲೈನ್ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ಬಳಸುವಾಗ ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಅಧಿಕೃತತೆಯ ಅಗತ್ಯವಿದ್ದು, ಇದು ಒಂದು ತೊಂದರೆಯಾಗಿದೆ ಹಾಗೂ ಪಿನ್ ಅನ್ನು ದಾಖಲಿಸಲು ಕೆಲವೊಮ್ಮೆ ಒಂದು ಪ್ರತ್ಯೇಕ ಪಿನ್ಪ್ಯಾಡ್ನ ಅಗತ್ಯವಿದೆ, ಆದರೂ ಅನೇಕ ರಾಷ್ಟ್ರಗಳಲ್ಲಿ ಇದು ಎಲ್ಲ ಕಾರ್ಡು ವ್ಯವಹಾರಗಳ ಸಾಮಾನ್ಯಸ್ಥಳವಾಗುತ್ತಾ ಬಂದಿದೆ. ಸಮಗ್ರವಾಗಿ, ಸಾಮಾನ್ಯವಾಗಿ ಆಫ್ಲೈನ್ ಡೆಬಿಟ್ ಕಾರ್ಡಿಗಿಂತ ಆನ್ಲೈನ್ ಡೆಬಿಟ್ ಕಾರ್ಡು ಉನ್ನತವಾದದ್ದೆಂದು ನೋಡಲಾಗುತ್ತಿದೆ, ಏಕೆಂದರೆ ಇದರ ಸುಭದ್ರ ದೃಢೀಕರಣ ವಿಧಾನ ಮತ್ತು ಕ್ರಿಯಾತ್ಮಕ ಸ್ಥಿತಿಯು, ವ್ಯವಹಾರ ಪ್ರಕ್ರಿಯೆಗಳಲ್ಲಿನ ವಿಳಂಬದಂತಹ ಸಮಸ್ಯೆಗಳನ್ನು ಕಡಿಮೆ ಮಾಡುತ್ತದೆ

ಆಫ್ಲೈನ್ ಡೆಬಿಟ್ ವಿಧಾನ

[ಬದಲಾಯಿಸಿ]ಆಫ್ಲೈನ್ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು ಪ್ರಮುಖ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳ(ಉದಾ. ವಿಸಾ ಅಥವಾ ಮಾಸ್ಟರ್ಕಾರ್ಡ್)ಅಥವಾ ಪ್ರಮುಖ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳ ಲೋಗೊಗಳನ್ನು ಹೊಂದಿರುತ್ತವೆ(ಉದಾ.ಯುನೈಟೆಡ್ ಕಿಂಗ್ಡಮ್ ಮತ್ತು ಇತರೆ ರಾಷ್ಟ್ರಗಳ ಮೆಸ್ಟ್ರೋ, ಆದರೆ ಯುನೈಟೆಡ್ ರಾಷ್ಟ್ರಗಳದ್ದಲ್ಲ)ಹಾಗೂ ವ್ಯಾಪಾರ ಕೇಂದ್ರದಲ್ಲಿ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳಂತೆ ಬಳಸಲಾಗುತ್ತದೆ(ಸಂದಾಯದಾರರ ಸಹಿಯೊಂದಿಗೆ). ಈ ರೀತಿಯ ಡೆಬಿಟ್ ಕಾರ್ಡು ದಿನಂಪ್ರತಿಯ ಒಂದು ಮಿತಿಗೆ ಒಳಪಡುತ್ತದೆ, ಹಾಗೂ/ಅಥವಾ ಒಂದು ಗರಿಷ್ಟ ಮಿತಿಯು ಇದು ಹಣವನ್ನು ಪಡೆಯುವ ಚಾಲ್ತಿ/ಚೆಕಿಂಗ್ ಖಾತೆ ಬಾಕಿಗೆ ಸಮನಾಗಿರುತ್ತದೆ. ಆಫ್ಲೈನ್ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳಿಂದ ನಡೆಸಲಾದ ವ್ಯವಹಾರಗಳು ಬಳಕೆದಾರರ ಖಾತೆಯಲ್ಲಿ ಬಾಕಿಗಳು ಕಾಣಲು 2–3 ದಿನಗಳು ಬೇಕಾಗುತ್ತವೆ. ಕೆಲವು ರಾಷ್ಟ್ರಗಳ ಕೆಲ ಬ್ಯಾಂಕುಗಳ ಮತ್ತು ವ್ಯಾಪಾರಿ ಸೇವಾ ಸಂಸ್ಥೆಗಳಲ್ಲಿ, ಒಂದು "ಕ್ರೆಡಿಟ್" ಅಥವಾ ಆಫ್ಲೈನ್ ಡೆಬಿಟ್ ವ್ಯವಹಾರದಲ್ಲಿ ವ್ಯವಹಾರದ ಮುಖಬೆಲೆಗಿಂತ ಆಚೆಗಿನ ಖರೀದಿದಾರನಿಗೆ ವೆಚ್ಚ ತಗುಲುವುದಿಲ್ಲ, ಆದರೆ ಒಂದು "ಡೆಬಿಟ್" ಅಥವಾ ಆಫ್ಲೈನ್ ವ್ಯವಹಾರಕ್ಕೆ ಒಂದು ಸಣ್ಣ ಶುಲ್ಕವನ್ನು ವಿಧಿಸಬಹುದು(ಆಗಾಗ ಇದನ್ನು ಚಿಲ್ಲರೆ ವ್ಯಾಪಾರಿಯಿಂದ ವಶಪಡಿಸಿಕೊಂಡರೂ).

ಇತರೆ ವ್ಯತ್ಯಾಸಗಳು ಆನ್ಲೈನ್ ಡಿಬಿಟ್ ಖರೀದಿದಾರರು ಡಿಬಿಡ್ ಖರೀದಿ ಮೊತ್ತದ ಜೊತೆಗೆ ಹೆಚ್ಚಿಗೆ ನಗದನ್ನು ಪಡೆಯಲು ಆಯ್ಕೆ ಮಾಡಿಕೊಳ್ಳಬಹುದು(ವ್ಯಾಪಾರಿ ಈ ಕಾರ್ಯಾತ್ಮಕತೆಯನ್ನು ಬೆಂಬಲಿಸಿದರೆ); ವ್ಯಾಪಾರಿಯ ದೃಷ್ಟಿಕೋನದಿಂದ ಕೂಡ, "ಕ್ರೆಡಿಟ್" (ಆಫ್ಲೈನ್)ಡಿಬಿಟ್ ವ್ಯವಹಾರಕ್ಕೆ ಹೋಲಿಸಿದರೆ ಆನ್ಲೈನ್ ಡೆಬಿಟ್ ವ್ಯವಹಾರದಲ್ಲಿ ವ್ಯಾಪಾರಿ ಕಡಿಮೆ ಶುಲ್ಕವನ್ನು ಭರಿಸುತ್ತಾನೆ.

ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಪರ್ಸ್ ಕಾರ್ಡ್ ವಿಧಾನ

[ಬದಲಾಯಿಸಿ]ಸ್ಮಾರ್ಟ್-ಕಾರ್ಡ್ ಆಧಾರಿತ ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಪರ್ಸ್ ವಿಧಾನಗಳನ್ನು(ಇದರಲ್ಲಿ ಮೌಲ್ಯಗಳು ಬಾಹ್ಯವಾಗಿ ದಾಖಲಾದ ಖಾತೆಯಲ್ಲಲ್ಲದೆ ಕಾರ್ಡಿನ ಚಿಪ್ ಮೇಲೆ ಸಂಗ್ರಹಿಸಿಡಲಾಗಿರುತ್ತದೆ, ಆದ ಕಾರಣ ಕಾರ್ಡನ್ನು ಸ್ವೀಕರಿಸುತ್ವ ಮೆಶೀನುಗಳಿಗೆ ಜಾಲ ಸಂಪರ್ಕದ ಅಗತ್ಯವಿರುವುದಿಲ್ಲ) ಯೂರೋಪ್ನಾದ್ಯಂತ 1990ರ ಮಧ್ಯದಿಂದಲೂ ಬಳಸಲಾಗುತ್ತಿದೆ,ಜರ್ಮನಿಯಲ್ಲಿ(ಜೆಲ್ಡ್ಕಾರ್ಟೆ), ಆಸ್ಟ್ರೇಲಿಯಾ(ಕ್ವಿಕ್), ನೆದರ್ಲ್ಯಾಂಡ್ಸ್(ಚಿಪ್ನಿಪ್), ಬೆಲ್ಜಿಯಂ ಮತ್ತು ಸ್ವಿಟ್ಜರ್ಲ್ಯಾಂಡ್(ಕ್ಯಾಶ್)ಅತ್ಯಂತ ಗಮನಾರ್ಹವಾಗಿ ಕಾಣಬಹುದು. ಆಸ್ಟ್ರೇಲಿಯಾ ಮತ್ತು ಜರ್ಮನಿಯಲ್ಲಿ, ಎಲ್ಲ ಚಾಲ್ತಿ ಬ್ಯಾಂಕ್ ಕಾರ್ಡುಗಳು ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಪರ್ಸುಗಳನ್ನು ಒಳಗೊಂಡಿವೆ.

ಮೊದಲೇ ಪಾವತಿಸಿದ ಡೆಬಿಟ್ ಕಾರ್ಡ್

[ಬದಲಾಯಿಸಿ]ಮತ್ತೆಭರಿಸಬಲ್ಲ ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳೆಂದು ಅಥವಾ ಮತ್ತೆಭರಿಸಬಲ್ಲ ಪ್ರಿಪೆಯ್ಡ್ ಕಾರ್ಡಗಳೆಂದು ಕರೆಯಲಾಗುವ ಪ್ರಿಪೆಯ್ಡ್ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನ್ನು, ಆಗಾಗ ಪುನರಾವರ್ತಿತ ಪಾವತಿಗಳಿಗೆ ಬಳಸಲಾಗುತ್ತದೆ.[೪] ಪಾವತಿದಾರ ಕಾರ್ಡುದಾರನ ಕಾರ್ಡ್ ಖಾತೆಗೆ ಹಣವನ್ನು ಭರಿಸುತ್ತಾನೆ. ಈ ಹಣವನ್ನು ಪಡೆಯಲು ಪ್ರಿಪೆಯ್ಡ್ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು ಆಫ್ಲೈನ್ ಡೆಬಿಟ್ ವಿಧಾನ ಅಥವಾ ಆನ್ಲೈನ್ ಡೆಬಿಟ್ ವಿಧಾನವನ್ನು ಬಳಸುತ್ತವೆ. ಹೊರದೇಶದಲ್ಲಿ ದೊಡ್ಡ ಸಂಖ್ಯೆಯಲ್ಲಿ ಪಾವತಿ ಸ್ವೀಕರಿಸುವವರನ್ನು ಹೊಂದಿರುವ ಯು.ಎಸ್.ಆಧಾರಿತ ಕಂಪನಿಗಳಿಗೆ ವಿಶೇಷವಾಗಿ, ಪ್ರಿಪೆಯ್ಡ್ ಕಾರ್ಡುಗಳು ವಿಳಂಬವಿಲ್ಲದೆ ಹಾಗೂ ಅಂತರಾಷ್ಟ್ರೀಯ ತಪಾಸಣೆಗಳು ಮತ್ತು ಬ್ಯಾಂಕ್ ವರ್ಗಾವಣೆಗಳಿಗೆ ಸಂಬಂಧಿಸಿದ ಶುಲ್ಕಗಳಿಲ್ಲದೆ ಅಂತರಾಷ್ಟ್ರೀಯ ಪಾವತಿಗಳ ಬಟವಾಡೆಗೆ ಅವಕಾಶ ಮಾಡಿಕೊಡುತ್ತವೆ.[೫] ಜಾಲ-ಆಧಾರಿತ ಸೇವೆಗಳಾದ ದಾಸ್ತಾನು ಸಂಗ್ರಹ ಛಾಯಾಗ್ರಹಣ ಜಾಲತಾಣಗಳು(istockphoto), ಹೊರಗುತ್ತಿಗೆ ಸೇವೆಗಳು(oDesk), ಹಾಗೂ ಸಂಯೋಜಿತ ಸಂಪರ್ಕಗಳು(MediaWhiz)ತಮ್ಮ ದೇಣಿಗೆದಾರರಿಗೆ/ಸ್ವತಂತ್ರೋದ್ಯೋಗಿಗಳು/ಮಾರಾಟಗಾರರಿಗೆ ಪ್ರಿಪೆಯ್ಡ್ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನು ನೀಡಲು ಪ್ರಾರಂಭಿಸಿದವು.

ಅನುಕೂಲಗಳು ಹಾಗೂ ಅನಾನುಕೂಲಗಳು

[ಬದಲಾಯಿಸಿ]ಡೆಬಿಟ್ ಮತ್ತು ತಪಾಸಣಾ ಕಾರ್ಡುಗಳು ವ್ಯಾಪಕವಾಗಿ ಹರಡುತ್ತಿದ್ದಂತೆ, ಇವು ಗ್ರಾಹಕ ಮತ್ತು ಚಿಲ್ಲರೆ ವ್ಯಾಪಾರಿಗೆ ಒಂದೇ ರೀತಿಯ ಅನೇಕ ಅನುಕೂಲಗಳು ಹಾಗೂ ಅನಾನುಕೂಲಗಳನ್ನು ತೆರೆದಿಟ್ಟಿವೆ.

ಈ ಕೆಳಕಂಡ ದೋಷಾರೋಪಣೆಗಳು ಕೇವಲ ಯು.ಎಸ್.ಎ. ಒಳಗಿನ ಪ್ರಸ್ತುತ ಪರಿಸ್ಥಿತಿಯನ್ನು ಆಧರಿಸಿದ ಹಾಗೆ ಕಾಣುತ್ತವೆ.ಅವು ಬೇರೆ ರಾಷ್ಟ್ರಗಳಿಗೆ ಅನ್ವಯಿಸದೇ ಇರಬಹುದಾದ್ದರಿಂದ ದಯವಿಟ್ಟು ಜಾಗೃತಿಯಿಂದ ಓದಿರಿ.

ಅನುಕೂಲಗಳು ಈ ಕೆಳಕಂಡಂತಿವೆ:

- ಒಬ್ಬ ಗ್ರಾಹಕ ಜಮಾಮಾಡಲು ಯೋಗ್ಯನಲ್ಲದಿದ್ದರೆ ಹಾಗೂ ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಪಡೆಯಲು ಕಷ್ಟ ಅಥವಾ ಸಾಧ್ಯವಾಗದಿದ್ದಾಗ, ಆತ ಸುಲಭವಾಗಿ ಒಂದು ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಪಡೆಯಬಹುದಾಗಿದ್ದು, ಆತ/ಆಕೆಗೆ ಪ್ಲಾಸ್ಟಿಕ್ ವ್ಯವಹಾರಗಳಿಗೆ ಅವಕಾಶ ನೀಡಲಾಗುತ್ತದೆ.

- ಸಂಪರ್ಕಿತ ಖಾತೆಯಲ್ಲಿ ಅಸ್ತಿತ್ವದಲ್ಲಿರುವ ಹಣಕ್ಕೆ ಮಾತ್ರ ಡೆಬಿಟ್ ಕಾರ್ಡಿನ ಬಳಕೆ ಸೀಮಿತವಾಗಿರುತ್ತದೆ(ಆಫ್ಲೈನ್ ಪಾವತಿಗಳನ್ನು ಹೊರತುಪಡಿಸಿ),ಆದುದರಿಂದ ಇದರ ಬಳಕೆಯ ಫಲಿತಾಂಶವಾಗಿ ಗ್ರಾಹಕನ ಸಾಲ ಹೆಚ್ಚಿವುದರಿಂದ ಇದು ತಪ್ಪಿಸುತ್ತದೆ ಅಥವಾ ಬಡ್ಡಿ ಶುಲ್ಕ, ವಿಳಂಬ ಶುಲ್ಕ ಅಥವಾ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳ ಪ್ರತ್ಯೇಕ ಶುಲ್ಕವನ್ನು ತಪ್ಪಿಸುತ್ತದೆ.

- ಅನೇಕ ವ್ಯವಹಾರಗಳಿಗೆ, ಒಟ್ಟಾರೆ ತಪಾಸಣಾ ಬರವಣಿಗೆಯನ್ನು ತಪ್ಪಿಸಲು ಒಂದು ತಪಾಸಣಾ ಕಾರ್ಡನ್ನು ಬಳಸಬಹುದು. ತಪಾಸಣಾ ಕಾರ್ಡುಗಳು ಬಳಕೆದಾರರ ಖಾತೆಯಿಂದ ಹಣದ ಖರ್ಚನ್ನು ಸ್ಥಳದಲ್ಲೇ ತೋರಿಸುತ್ತವೆ, ಆದುದರಿಂದ ಖರೀದಿಯ ಸಮಯದಲ್ಲಿ ವ್ಯವಹಾರವನ್ನು ಅಂತಿಮಗೊಳಿಸಿ ಹಾಗೂ ಆನಂತರದ ದಿನದಲ್ಲಿ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡಿನ ಬಿಲ್ಲನ್ನು ಪಾವತಿಸುವ ಅವಶ್ಯಕತೆಯನ್ನು , ಅಥವಾ ಖಾತೆದಾರನ ಖಾಸಗಿ ಮಾಹಿತಿಯನ್ನು ಹೊಂದಿರುವ ಅಭದ್ರ ಚೆಕ್ನ್ನು ಬರೆಯುವುದನ್ನು ಕಡೆಗಣಿಸಲಾಗುತ್ತದೆ.

- ವ್ಯಾಪಾರಿಗಳು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳಂತೆ, ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ಖಾಸಗಿ ತಪಾಸಣೆಗಳಿಗಿಂತ ಕಡಿಮೆ ಗುರುತು ಹಾಗೂ ಪರಿಶೀಲನೆಯೊಂದಿಗೆ ಸ್ವೀಕರಿಸುತ್ತಾರೆ, ಆದುದರಿಂದ ವ್ಯವಹಾರಗಳು ತೀವ್ರವಾಗಿ ಹಾಗೂ ಕಡಿಮೆ ತ್ರಾಸದಾಯಕವಾಗುತ್ತವೆ. ಖಾಸಗಿ ಚೆಕ್ಗಳಂತಲ್ಲದೆ, ವ್ಯಾಪಾರಿಗಳು ಸಾಮಾನ್ಯವಾಗಿ ಒಂದು ಡೆಬಿಟ್ ಕಾರ್ಡಿನ ಮೂಲಕ ಪಾವತಿಯಾದದ್ದು ಆನಂತರ ಮನ್ನಣೆಗೆ ಪಾತ್ರವಾಗದೇ ಹೋಗಬಹುದೆಂದು ಅವರು ನಂಬಿಲ್ಲ.

- ಇದು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳಂತಲ್ಲದೆ, ಮುನ್ನ ನಗದು ಪಡೆದರೆ ಹೆಚ್ಚಿನ ಶುಲ್ಕ ಮತ್ತು ಬಡ್ಡಿಯನ್ನು ವಿಧಿಸುತ್ತದೆ, ಹೊರದೇಶದ ಎಟಿಎಂ ಶುಲ್ಕವೊಂದನ್ನು ಬಿಟ್ಟು,ಎಟಿಎಂ ಅಥವಾ ಒಂದು ಪಿನ್-ಆಧಾರಿತ ವ್ಯವಹಾರದಿಂದ ಯಾವುದೇ ಹೆಚ್ಚಿನ ಶುಲ್ಕವಿಲ್ಲದೆ ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಬಳಸಿ ನಗದನ್ನು ಪಡೆಯಬಹುದು.

ನಗದು ಅಥವಾ ಜಮಾದ ಪ್ರತಿಯಾಗಿ ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಅನೇಕ ಅನಾನುಕೂಲಗಳನ್ನು ಹೊಂದಿದೆ:

- ಅನೇಕ ಬ್ಯಾಂಕುಗಳು ಈಗ ಪೂರ್ವ-ದೃಢೀಕರಣಗಳನ್ನು ಆಧರಿಸಿ ಮಿತಿ-ದಾಟಿದ ಶುಲ್ಕ ಅಥವಾ ಪರ್ಯಾಪ್ತರಹಿತ ಹಣ ಶುಲ್ಕವನ್ನು ವಿಧಿಸುತ್ತಿವೆ, ಹಾಗೂ ಇದನ್ನು ಪ್ರಯತ್ನಿಸಿಯೂ ಆಗಿದೆ, ಆದರೆ ವ್ಯಾಪಾರಿಗಳು ವ್ಯವಹಾರವನ್ನು ತಿರಸ್ಕರಿಸಿದ್ದಾರೆ(ಇವುಗಳಲ್ಲಿ ಕೆಲವೊಂದು ಗ್ರಾಹಕನಿಗೆ ಕೂಡ ತಿಳಿದಿಲ್ಲ).

- ಅನೇಕ ವ್ಯಾಪಾರಿಗಳು ಗ್ರಾಹಕನಿಗೆ ನೀಡದ ಸಾಲದ ಮೊತ್ತವನ್ನು ಗ್ರಾಹಕನ ಖಾತೆಯಿಂದ ಡೆಬಿಟ್ ಕಾರ್ಡ್(ಅಥವಾ ಸಂಖ್ಯೆ)ನೀಡಿದ ನಂತರ ದಿನಾಂಕ, ಪಾವತಿಸುವವನ ಹೆಸರು, ಮೊತ್ತ ಮತ್ತು ಸಲುವಳಿಯ ಯಾವುದೇ ಒಪ್ಪಂದವಿಲ್ಲದೆ ಪಡೆಯಬಹುದೆಂದು ತಪ್ಪಾಗಿ ನಂಬಿದ್ದರು, ಹೀಗೆ ಇದು ಹೆಚ್ಚಿಗೆ ಹಣ ಸ್ವೀಕರಿಸಿದ್ದಕ್ಕೆ, ಮಿತಿಗಿಂತ ಹೆಚ್ಚಿನ ಮೊತ್ತಕ್ಕೆ ದಂಡ ಶುಲ್ಕ ವಿಧಿಸುವಂತೆ ಮಾಡಿತು, ಲಭ್ಯವಿಲ್ಲದ ಮೊತ್ತವು ಕೆಲವು ಬ್ಯಾಂಕುಗಳು ಮುಂದುವರಿದ ನಿರಾಕರಣೆಗಳನ್ನು ಅಥವಾ ಖಾತೆಯಲ್ಲಿರುವುದಕ್ಕಿಂತ ಹೆಚ್ಚಿಗೆ ಹಣ ಪಡೆಯುವ ಅವಕಾಶ ಹಾಗೂ ವ್ಯವಹಾರಗಳನ್ನು ತಿರಸ್ಕರಿಸುವಂತೆ ಮಾಡಿತು.

- ಕೆಲವು ರಾಷ್ಟ್ರಗಳಲ್ಲಿ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳಿಗಿಂತ ಕನಿಷ್ಟ ಮಟ್ಟದ ಭದ್ರತೆಯ ರಕ್ಷೆಣೆಯನ್ನು ನೀಡಿದವು.[೬] ಸಾರವನ್ನು ತೆಗೆಯುವ ಸಾಧನಗಳನ್ನು ಬಳಸಿ ಹಸ್ತಾಕ್ಷರ-ಆಧಾರಿತ ಕ್ರೆಡಿಟ್ ವ್ಯವಹಾರವಕ್ಕಿಂತ ಪಿನ್ ಪ್ರವೇಶ್ಯದೊಂದಿಗಿನ ಬಳಕೆದಾರರ ಪಿನ್ನ್ನು ಅತ್ಯಂತ ಸುಲಭವಾಗಿ ಕಳುವು ಮಾಡಬಹುದಾಗಿತ್ತು. ಆದಾಗ್ಯೂ, ಸಾರವನ್ನು ತೆಗೆಯುವ ಸಾಧನಗಳನ್ನು ಬಳಸಿ ಡೆಬಿಟ್ ವ್ಯವಹಾರ ಪಿನ್ ಪ್ರವೇಶ್ಯ(ಇನ್ಪುಟ್)ದೊಂದಿಗಿನ ಬಳಕೆದಾರರ ಪಿನ್ಕೋಡ್ಗಳನ್ನು ಸುಲಭವಾಗಿ ಕಳವು ಮಾಡಿದಂತೆಯೇ ಕ್ರೆಡಿಟ್ ವ್ಯವಹಾರ ಪಿನ್ ಪ್ರವೇಶ್ಯ(ಇನ್ಪುಟ್)ದೊಂದಿಗಿನ ಹಾಗೂ ಹಸ್ತಾಕ್ಷರ-ಆಧಾರಿತ ಕ್ರೆಡಿಟ್ ವ್ಯವಹಾರವನ್ನು ಬಳಸಿ ಮಾಡಿದ ಕಳವಿನಷ್ಟು ಸುಲಭವಾಗಿಯೇ ಹಸ್ತಾಕ್ಷರ-ಆಧಾರಿತ ಡೆಬಿಟ್ ವ್ಯವಹಾರವನ್ನು ಬಳಸಿ ಮಾಡಬಹುದಾಗಿದೆ.

- ಅನೇಕ ಪ್ರದೇಶಗಳಲ್ಲಿ ಕಾನೂನುಗಳು ಒಂದು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ನೊಂದಿಗಿನ ಗ್ರಾಹಕನಿಗಿಂತ ಮೋಸದಿಂದ ಕಡಿಮೆ ರಕ್ಷಣೆ ನೀಡುತ್ತವೆ. ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ದಾರ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡಿನೊಂದಿಗೆ ನಡೆಸಿದ ಮೋಸದ ವ್ಯವಹಾರಕ್ಕೆ ಅಲ್ಪ ಪ್ರಮಾಣದಲ್ಲಿ ಮಾತ್ರ ಕಾನೂನಾತ್ಮಕವಾಗಿ ಜವಾಬ್ದಾರನಾಗುತ್ತಾನೆ, ಇದು ಆಗಾಗ ಬ್ಯಾಂಕಿನಿಂದ ಮಾಫಿ ಆಗಿಬಿಡುತ್ತದೆ, ಗ್ರಾಹಕ ನೂರಾರು ಡಾಲರ್ಗಳಿಗೆ, ಅಥವಾ ಮೋಸದ ಡೆಬಿಟ್ ವ್ಯವಹಾರಗಳ ಸಂಪೂರ್ಣ ಮೌಲ್ಯಕ್ಕೆ ಕೂಡ ಬಾಧ್ಯಸ್ಥನನ್ನಾಗಿ ಮಾಡಬಹುದು. ಡೆಬಿಟ್ ಕಾರ್ಡಿ[೬] ದೊಂದಿಗಿನ ಆ ರೀತಿಯ ಮಾಫಿಗೆ ಅರ್ಹತೆಯನ್ನು ಹೊಂದಲು ಬ್ಯಾಂಕಿಗೆ ವರದಿ ಮಾಡಲು ಗ್ರಾಹಕ ಅತ್ಯಂತ ಕಡಿಮೆ ಸಮಯವನ್ನು ಹೊಂದಿರುತ್ತಾನೆ, ಆದರೆ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡಿನಲ್ಲಿ 60 ದಿನಗಳ ಕಾಲ ಸಮಯಾವಕಾಶವಿರುತ್ತದೆ, ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಕಳ್ಳತನದಿಂದ ಪಡೆದ ಅಥವಾ ಡೆಬಿಟ್ ಕಾರ್ಡ್ನೊಂದಿಗೆ ಅದರ ಪಿನ್ಅನ್ನೂ ತದ್ರೂಪಿಸಿದ ಒಬ್ಬ ಕಳ್ಳ ಗ್ರಾಹಕನ ಬ್ಯಾಂಕ್ ಖಾತೆಯನ್ನು ಬರಿದಾಗಿಸಬಹುದು, ಹಾಗೂ ಗ್ರಾಹಕನಿಗೆ ಬೇರೆ ಆಶ್ರಯವಿರುವುದಿಲ್ಲ.

| ಅನಧಿಕೃತ ಕಾರ್ಡು ಬಳಕೆಗೆ ಗರಿಷ್ಟ ಬಾಧ್ಯತೆಯನ್ನು ಸಂಯುಕ್ತವಾಗಿ ಹೊರಿಸುವುದು(ಸಂಯುಕ್ತ ರಾಷ್ಟ್ರಗಳು) | ||

| ವರದಿಯಾದ | ಗರಿಷ್ಟ ಕಾರ್ಡುದಾರ ಬಾಧ್ಯತೆ | |

|---|---|---|

| ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ | ಡೆಬಿಟ್ ಕಾರ್ಡ್ | |

| ಬಳಕೆಯ ಮುನ್ನ | $0 | $0 |

| ವ್ಯವಹಾರದ 2 ದಿನಗಳ ಒಳಗೆ | $50 | $50 |

| ಎರಡು ದಿನಗಳ ನಂತರ ಆದರೆ 60 ವ್ಯವಹಾರ ದಿನಗಳ ಮುನ್ನ | $50 | $500 |

| 60 ವ್ಯವಹಾರ ದಿನಗಳ ನಂತರ | ಅನಿಯಮಿತ | ಅನಿಯಮಿತ |

- ಯು.ಕೆ. ಮತ್ತು ಐರ್ಲೆಂಡ್ನಲ್ಲಿ, ಇತರೆ ರಾಷ್ಟ್ರಗಳ ನಡುವೆ, ಒಂದು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡಿನಿಂದ ಸರಕುಗಳು ಅಥವಾ ಸೇವೆಗಳನ್ನು ಖರೀದಿಸಿದ ಒಬ್ಬ ಗ್ರಾಹಕ ಸರಕುಗಳು ಅಥವಾ ಸೇವೆಗಳು ತಲುಪದಿದ್ದಾಗ ಅಥವಾ ವ್ಯಾಪಾರಯೋಗ್ಯವಲ್ಲದಾಗಿದ್ದರೆ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ನ್ನು ಒದಗಿಸಿದಾತನನ್ನು ಹಿಂಬಾಲಿಸಬಹುದು. ಅವರು ಸಾಮಾನ್ಯವಾಗಿ ಮೊದಲಿಗೆ ಚಿಲ್ಲರೆ ವ್ಯಾಪಾರಿ ಒದಗಿಸಿದ ಪ್ರಕ್ರಿಯೆಯನ್ನು ಬಳಸಿಕೊಳ್ಳಲೇಬೇಕು, ಚಿಲ್ಲರೆ ವ್ಯಾಪಾರಿ ವ್ಯವಹಾರದಿಂದ ಹೊರಗೆ ಓದರೆ ಇದರ ಅಗತ್ಯವಿರುವುದಿಲ್ಲ. ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಬಳಸುವಾಗ ಈ ರಕ್ಷಣೆಯನ್ನು ಶಾಸನ ಒದಗಿಸುವುದಿಲ್ಲ ಆದರೆ ಕಾರ್ಡ್ ಸಂಪರ್ಕ ಒದಗಿಸಿದ ಒಂದು ಪ್ರಯೋಜವವಾಗಿ ಒಂದು ಸೀಮಿತ ವ್ಯಾಪ್ತಿವರೆಗೆ ನೀಡಬಹುದಾಗಿದೆ ಉದಾಹರಣೆಗೆ. ವಿಸಾ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು.

- ಕ್ರೆಡಿಟ್ ಕಾರ್ಡನ್ನು ಬಳಸಿ ಒಂದು ವ್ಯವಹಾರ ನಡೆಸಿದಾಗ, ಬ್ಯಾಂಕಿನ ಹಣ ಖರ್ಚಾಗಿರುತ್ತದೆ, ಆದ್ದರಿಂದ, ಎಲ್ಲಿ ಮೋಸ ಅಥವಾ ವಿವಾದ ಇರುತ್ತದೋ ಅಲ್ಲಿ ಬ್ಯಾಂಕ್ ತನ್ನ ಹಣವನ್ನು ಹಕ್ಕಿನಿಂದ ಕೇಳುವಲ್ಲಿ ಒಂದು ನಿಹಿತಗೊಳಿಸಿದ ಆಸಕ್ತಿಯನ್ನು ಹೊಂದಿರುತ್ತದೆ. ಖರೀದಿಯೊಂದಿಗೆ ಅಸಂತೃಪ್ತನಾದ ಒಬ್ಬ ಗ್ರಾಹಕನ ಶುಲ್ಕಗಳನ್ನು ಅನೂರ್ಜಿತಗೊಳಿಸಲು, ಅಥವಾ ಅನ್ಯಥಾ ವ್ಯಾಪಾರಿಯು ಅನ್ಯಾಯಯುತವಾಗಿ ನಡೆದುಕೊಂಡಿದ್ದರೆ ಬ್ಯಾಂಕು ಹೋರಾಡಬಹುದು. ಆದರೆ ಒಂದು ಡೆಬಿಟ್ ಖರೀದಿ ಮಾಡಿದಾಗ, ಗ್ರಾಹಕ ಅವನ/ಅವಳ ಸ್ವಂತ ಹಣವನ್ನು ಖರ್ಚು ಮಾಡಿರುತ್ತಾನೆ, ಹಾಗೂ ಬ್ಯಾಂಕ್ ಹಣವನ್ನು ಸಂಗ್ರಹಿಸಲು ಯಾವುದೇ ಪ್ರೇರಣೆಯಿದ್ದರೆ ಕಡಿಮೆ ಹೊಂದಿರುತ್ತದೆ.

- ಕೆಲವೊಂದು ರಾಷ್ಟ್ರಗಳಲ್ಲಿ, ಹಾಗೂ ಕೆಲವೊಂದು ಬಗೆಯ ಖರೀದಿಗಳಾದ, ಗ್ಯಾಸೊಲೈನ್(ಪಂಪ್ನಲ್ಲಿ ಪಾವತಿ ವಿಧಾನದ ಮೂಲಕ ),ವಸತಿ, ಅಥವಾ ಕಾರು ಬಾಡಿಗೆಮೊತ್ತ, ಇವುಗಳಲ್ಲಿ ಬ್ಯಾಂಕ್ ಒಂದು ನಿಗದಿತ ಕಾವಾವಧಿಗೆ ವಾಸ್ತವ ಖರೀದಿಗಿಂತ ಅತ್ಯಂತ ಹೆಚ್ಚಿನ ನಿರೀಕ್ಷಣೆಯ ಹಣವನ್ನು ಇರಿಸಬಹುದು.[೬]

ಆದಾಗ್ಯೂ, ಇತರೆ ರಾಷ್ಟ್ರಗಳಾದ ಸ್ವೀಡನ್ನಲ್ಲಿ ಈ ರೀತಿಯಾಗಿಲ್ಲ. ನಿರೀಕ್ಷಣೆಯನ್ನು ಮುಕ್ತಾಯಗೊಳಿಸುವವರೆಗೆ,ತಪಾಸಣೆಗಳು ಸೇರಿದಂತೆ ಖಾತೆಗೆ ಮಂಡಿಸುವ ಯಾವುದೇ ಇತರೆ ವ್ಯವಹಾರಗಳನ್ನು ಮನ್ನಣೆಗೆ ತೆಗೆದುಕೊಳ್ಳದೇ ಇರಬಹುದು, ಅಥವಾ ಆ ಸಾಮಗ್ರಿಗಳಿಗೆ ಪಾವತಿಸಲು ಯಾವುದೇ ಹೆಚ್ಚುವರಿ ಹಣದ ಕೊರತೆಯಿದ್ದರೆ ಓವರ್ಡ್ರಾಫ್ಟ್(ಖಾತೆಯಲ್ಲಿರುವುದಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಹಣ ಬಳಸಿಕೊಳ್ಳುವ ಅವಕಾಶ) ಶುಲ್ಕದ ವೆಚ್ಚದಲ್ಲಿ ಪಾವತಿಸಬಹುದು.

- ಒಂದು ಪ್ರಮುಖ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ನ ಲೋಗೋವನ್ನು ಹೊಂದಿರುವ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ವಾಸ್ತವವಾಗಿ ಎಲ್ಲ ವ್ಯವಹಾರಗಳಲ್ಲಿ ಸ್ವೀಕರಿಸಿದಾಗ ಒಂದು ಸಮಾನವಾದ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ನ್ನು ತೆಗೆದುಕೊಳ್ಳಲಾಗುತ್ತದೆ, ಕೆಲವು ರಾಷ್ಟ್ರಗಳಲ್ಲಿನ ಕಾರು ಬಾಡಿಗೆ ಮೊತ್ತ ಸೌಲಭ್ಯಗಳಲ್ಲಿ ಒಂದು ಪ್ರಮುಖ ವಿನಾಯಿತಿ ಇದೆ.[೯] ಇನ್ನು ಕೆಲವು ರಾಷ್ಟ್ರಗಳಲ್ಲಿ ಕಾರು ಬಾಡಿಗೆಮೊತ್ತದ ಏಜೆನ್ಸಿಗಳು ಒಂದು ವಾಸ್ತವ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡನ್ನು ಬಳಸಲು ಅಪೇಕ್ಷಿಸುತ್ತವೆ, ಅಥವಾ ಕನಿಷ್ಟ ಪಕ್ಷ, ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಬಳಸುವ ಬಾಡಿಗೆದಾರನ ವಿಶ್ವಾಸಾರ್ಹತೆಯನ್ನು ಪರೀಕ್ಷಿಸುತ್ತವೆ. ಈ ಖಚಿತವಾಗಿ ನಮೂದಿಸದ ರಾಷ್ಟ್ರಗಳಲ್ಲಿ, ಈ ಕಂಪೆನಿಗಳು ಅವಶ್ಯಕತೆಗಳಿಗೆ ಸರಿಹೊಂದದ ಯಾರಿಗೇ ಆದರೂ ಬಾಡಿಗೆಮೊತ್ತವನ್ನು ನಿರಾಕರಿಸುತ್ತದೆ, ಹಾಗೂ,ಖರೀದಿಯ ರಾಷ್ಟ್ರದಲ್ಲಿ ಹಾಗೂ/ಅಥವಾ ಗ್ರಾಹಕನ ನಿವಾಸದ ರಾಷ್ಟ್ರದಲ್ಲಿ ಒಂದು ಕ್ರೆಡಿಟ್ ಅಂಕದಂತಹ ವಿಷಯ ಇರುವವರೆಗೆ ಆ ರೀತಿಯ ಕ್ರೆಡಿಟ್ ತಪಾಸಣೆ ವಾಸ್ತವವಾಗಿ ಒಬ್ಬರ ಕ್ರೆಡಿಟ್ ಅಂಕವನ್ನು ನೋಯಿಸುತ್ತದೆ

ಗ್ರಾಹಕ ರಕ್ಷಣೆ

[ಬದಲಾಯಿಸಿ]ಬಳಸಿದ ಸಂಪರ್ಕಗಳನ್ನು ಅವಲಂಬಿಸಿ ಗ್ರಾಹಕ ರಕ್ಷಣೆಗಳು ಬದಲಾಗುತ್ತವೆ. ಉದಾಹರಣೆಗೆ ವಿಸಾ ಮತ್ತು ಮಾಸ್ಟರ್ಕಾರ್ಡ್ ಕನಿಷ್ಟ ಮತ್ತು ಗರಿಷ್ಟ ಖರೀದಿ ಪ್ರಮಾಣ, ಮೇಲ್ತೆರಿಗೆಗಳು ಹಾಗೂ ವ್ಯಾಪಾರಿಗಳ ಭಾಗದ ನಿರಂಕುಶ ಭದ್ರತಾ ಕಾರ್ಯವಿಧಾನವನ್ನು ಪ್ರತಿಬಂಧಿಸುತ್ತದೆ ಕ್ರೆಡಿಟ್ ವ್ಯವಹಾರಗಳಿಗೆ ವ್ಯಾಪಾರಿಗಳಿಗೆ ಸಾಮಾನ್ಯವಾಗಿ ಹೆಚ್ಚಿನ ವ್ಯವಹಾರ ಶುಲ್ಕವನ್ನು ವಿಧಿಸಲಾಗುತ್ತದೆ, ಡೆಬಿಟ್ ಸಂಪರ್ಕ ವ್ಯವಹಾರಗಳು ಮೋಸದಿಂದ ಕೂಡಿರುವ ಸಾಧ್ಯತೆ ಕಡಿಮೆ ಇರುವಾಗಿನಿಂದ, ಕ್ರೆಡಿಟ್ ವ್ಯವಹಾರಗಳಿಗೆ ವ್ಯಾಪಾರಿಗಳಿಗೆ ಸಾಮಾನ್ಯವಾಗಿ ಹೆಚ್ಚಿನ ವ್ಯವಹಾರ ಶುಲ್ಕವನ್ನು ವಿಧಿಸಲಾಗುತ್ತಿದೆ. ಇದು ಅವರಿಗೆ ಗ್ರಾಹಕರನ್ನು ಡೆಬಿಟ್ ವ್ಯವಹಾರದೆಡೆ "ನಡೆಸು"ಸುವಂತೆ ಮಾಡಬಹುದು. ಹಣ ತಕ್ಷಣ ತಮ್ಮ ಹಿಡಿತದಿಂದ ಹೋಗದೇ ಇರುವುದರಿಂದ ವಿವಾದಿತ ಶುಲ್ಕಗಳ ಗ್ರಾಹಕರಿಗೆ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡಿನೊಂದಿಗೆ ಈ ರೀತಿ ಮಾಡುವುದು ಸುಲಭವಾಗಿ ಕಾಣಬಹುದು. ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳ ಮೇಲಿನ ವಂಚನೆಯ ಶುಲ್ಕಗಳು ಕೂಡ ಒಂದು ತಪಾಸಣಾ ಖಾತೆಯೊಂದಿಗೆ ಸಮಸ್ಯೆಗಳನ್ನು ಉಂಟುಮಾಡಬಹುದು, ಏಕೆಂದರೆ ಹಣವನ್ನು ತಕ್ಷಣ ಪಡೆಯಬಹುದು ಹಾಗು ಈ ರೀತಿಯಲ್ಲಿ ಓವರ್ಡ್ರಾಫ್ಟ್ ಅಥವಾ ಬೌನ್ಸ್ ಆದ ಚೆಕ್ಗಳಾಗಿ ಸಂಭವಿಸಬಹುದು ಕೆಲವೊಂದು ಪ್ರಕರಣಗಳಲ್ಲಿ ಡೆಬಿಟ್-ಕಾರ್ಡ್ ಒದಗಿಸುವ ಬ್ಯಾಂಕುಗಳು ವಿಷಯ ಇತ್ಯರ್ಥವಾಗುವವರೆಗೆ ಯಾವುದೇ ವಿವಾದಿತ ಶುಲ್ಕಗಳನ್ನು ಪ್ರಾಮಾಣಿಕವಾಗಿ ಮರುಪಾವತಿಸುತ್ತವೆ, ಹಾಗೂ ಕೆಲವು ಆಡಳಿತ ವ್ಯಾಪ್ತಿಗಳಲ್ಲಿ ಅನಧಿಕೃತವಾದ ಶುಲ್ಕಗಳಿಗೆ ಡೆಬಿಟ್ ಮತ್ತು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳೆರಡಕ್ಕೂ ಗ್ರಾಹಕ ಬಾಧ್ಯತೆ ಒಂದೇ ಬಗೆಯದ್ದಾಗಿರುತ್ತದೆ.

ಭಾರತ ಹಾಗೂ ಸ್ವೀಡನ್ ದೇಶಗಳಂತಹ ಕೆಲವು ರಾಷ್ಟ್ರಗಳಲ್ಲಿ ಸಂಪರ್ಕದ ಲಕ್ಷ್ಯವಿಲ್ಲದೆ ಗ್ರಾಹಕ ರಕ್ಷಣೆ ಏಕಪ್ರಕಾರದ್ದಾಗಿರುತ್ತದೆ. ಕೆಲವು ಬ್ಯಾಂಕುಗಳು ಕನಿಷ್ಟ ಮತ್ತು ಗರಿಷ್ಟ ಖರೀದಿ ಪರಿಮಾಣವನ್ನು ರಚಿಸಿರುತ್ತವೆ, ಬಹುತೇಕ ಕೇವಲ-ಆನ್ಲೈನ್ ಕಾರ್ಡುಗಳಿಗೆ. ಹೀಗಾದರೂ, ಇದು ಕಾರ್ಡ್ ಸಂಪರ್ಕದೊಂದಿಗೆ ಮಾಡುವುದೇನೂ ಇಲ್ಲವಾದರೂ ವ್ಯಕ್ತಿಯ ವಯಸ್ಸು ಮತ್ತು ಕ್ರೆಡಿಟ್ ದಾಖಲೆಗಳ ಬಗ್ಗೆ ಬ್ಯಾಂಕ್ನ ತೀರ್ಮಾನದೊಂದಿಗೆ ಸಂಬಂಧ ಹೊಂದಿದೆ. ವ್ಯವಹಾರ ಡೆಬಿಟ್ ಕಾರ್ಡಿನಿಂದ ನಡೆದಿದೆಯೋ ಅಥವಾ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡಿನಿಂದ ನಡೆದಿದೆಯೋ ಎಂಬುದನ್ನು ಗಮನಿಸದೆ ಗ್ರಾಹಕ ಬ್ಯಾಂಕಿಗೆ ಪಾವತಿಸಬೇಕಾದ ಯಾವುದೇ ಶುಲ್ಕಗಳು ಒಂದೇ ಬಗೆಯದ್ದಾಗಿರುತ್ತವೆ, ಆದ್ದರಿಂದ ಯಾವುದಾದರೂ ಒಂದು ವ್ಯವಹಾರ ವಿಧಾನವನ್ನು ಆಯ್ಕೆ ಮಾಡಿಕೊಂಡರೆ ಗ್ರಾಹಕರಿಗೆ ಅಂತಹ ಲಾಭವಿಲ್ಲ. ಸಮ್ಮತಿಸಿದ ಕಾನೂನುಗಳ ಪ್ರಕಾರ ಅಂಗಡಿಗಳು ಸರಕುಗಳು ಅಥವಾ ಸೇವೆಗಳ ಬೆಲೆಗೆ ಮೇಲ್ತೆರಿಗೆಯನ್ನು ಸೇರಿಸಬಹುದು. ಬ್ಯಾಂಕುಗಳು ಖರೀದಿ ಇತ್ಯರ್ಥ ಯಾವಾಗ ಆಯಿತೆಂಬುದನ್ನು ಗಮನಿಸದೆ, ಕಾರ್ಡನ್ನು ಬೀಸುಹೊಡೆದ(ಸ್ವಯಿಪ್ ಮಾಡಿದ)ಕ್ಷಣ ಖರೀದಿ ಆಯಿತೆಂದು ಪರಿಗಣಿಸುತ್ತದೆ. ಯಾವ ವ್ಯವಹಾರದ ವಿಧಾನವನ್ನು ಬಳಸಿದ್ದೆಂಬುದನ್ನು ಗಮನಿಸದೆ, ಖರೀದಿ ಒಂದು ಓವರ್ಡ್ರಾಫ್ಟ್ ಆಗಿ ಪರಿಣಮಿಸಬಹುದು, ಏಕೆಂದರೆ ಕಾರ್ಡನ್ನು ಸ್ವಯಿಪ್ ಮಾಡಿದ ಕ್ಷಣದಲ್ಲಿ ಹಣ ಖಾತೆಯನ್ನು ಬಿಟ್ಟಿದೆ ಎಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ.

ಆರ್ಥಿಕ ಪ್ರವೇಶಾವಕಾಶ

[ಬದಲಾಯಿಸಿ]ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು ಮತ್ತು ಭದ್ರವಾದ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳು ಇನ್ನೂ ಒಂದು ಕ್ರೆಡಿಟ್ ಇತಿಹಾಸವನ್ನು ಸ್ಥಾಪಿಸದ ಕಾಲೇಜು ವಿದ್ಯಾರ್ಥಿಗಳಲ್ಲಿ ಜನಪ್ರಿಯವಾಗಿವೆ. ವಲಸೆ ಹೋದ ಕೆಲಸಗಾರರು ಕೂಡ ಹಣವನ್ನು ಸಂಯೋಜಿತ ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಹೊಂದಿರುವ ತಮ್ಮ ತಾಯ್ನಾಡಿನ ಕುಟುಂಬಗಳಿಗೆ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ಬಳಸಬಹುದಾಗಿದೆ.

ಆಫ್ಲೈನ್ ಡೆಬಿಟ್ನ ಮುಂದೂಡಲ್ಪಟ್ಟ ಪೋಸ್ಟಿಂಗ್ನಿಂದ ಉಂಟಾದ ಸಮಸ್ಯೆಗಳು

[ಬದಲಾಯಿಸಿ]ಗ್ರಾಹಕ ಒಂದು ಡೆಬಿಟ್ ವ್ಯವಹಾರ ವಾಸ್ತವಿಕ-ಕಾಲದಲ್ಲಿ ನಡೆಯುತ್ತದೆ, ಅಂದರೆ ,ವ್ಯಾಪಾರಿ ಅಧಿಕೃತವಾದ ಕೋರಿಕೆಯನ್ನು ಮಾಡಿದ ಹಿಂದೆಯೇ ತಕ್ಷಣ ಹಣ ತಮ್ಮ ಖಾತೆಯಿಂದ ವ್ಯಾಪಾರಿ ಪಡೆಯುತ್ತಾನೆ ಎಂದು ತಿಳಿದುಕೊಂಡಿದ್ದಾನೆ, ಅನೇಕ ರಾಷ್ಟ್ರಗಳಲ್ಲಿ ಆನ್ಲೈನ್ ಡೆಬಿಟ್ ಖರೀದಿ ಮಾಡಿದಾಗ ಈ ರೀತಿ ಇರುತ್ತದೆ. ಆದಾಗ್ಯೂ, "ಕ್ರೆಡಿಟ್"(ಆಫ್ಲೈನ್ ಡೆಬಿಟ್)ಆಯ್ಕೆಯನ್ನು ಬಳಸಿ ಒಂದು ಖರೀದಿ ಮಾಡಿದಾಗ, ವ್ಯವಹಾರ ಕೇವಲ ಗ್ರಾಹಕನ ಖಾತೆಯ ಮೇಲೆ ಒಂದು ಅಧಿಕೃತತೆಯ ಹಿಡಿತವನ್ನು ಇರಿಸುತ್ತದೆ; ವ್ಯವಹಾರ ಬಗೆಹರಿಯದ ಹಾಗೂ ಗ್ರಾಹಕನ ಖಾತೆಗೆ ಹಾರ್ಡ್-ಪೋಸ್ಟ್ ಮಾಡುದ ಹೊರತು ಹಣವನ್ನು ವಾಸ್ತವವಾಗಿ ಪಡೆಯಲಾಗುವುದಿಲ್ಲ, ಸಾಮಾನ್ಯವಾಗಿ ಇದು ಕೆಲವು ದಿನಗಳ ನಂತರ ನಡೆಯುತ್ತದೆ. ಮೊದಲ ಪದ ಎಲ್ಲ ರೀತಿಯ ವ್ಯವಹಾರ ವಿಧಾನಗಳಿಗೆ ಅನ್ವಯಿಸುತ್ತದೆಯಾದರೂ, ಕನಿಷ್ಟ ಪಕ್ಷ ಯೂರೋಪಿಯನ್ ಬ್ಯಾಂಕ್ ಒದಗಿಸಿದ ಒಂದು ಕಾರ್ಡನ್ನು ಬಳಸಿದಾಗ ಇದು ಅನ್ವಯಿಸುತ್ತದೆ. ಇದು ಒಂದು ಮಾದರಿಯ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ವ್ಯವಹಾರಕ್ಕೆ ವಿರುದ್ಧವಾಗಿದೆ; ಖಾತೆಗೆ ವ್ಯವಹಾರ ತಲುಪುವ ಮುನ್ನ ಕೆಲವು ದಿನಗಳ ವಿಳಂಬ ಕಾಲವನ್ನು ಹೊಂದಿದ್ದರೂ, ಗ್ರಾಹಕ ವಾಸ್ತವಿಕ ಹಣದಿಂದ ಮರುಪಾವತಿ ಮಾಡುವ ಮುನ್ನ ಒಂದು ತಿಂಗಳಿಗೆ ಅನೇಕ ದಿನಗಳು ಅಥವಾ ಅದಕ್ಕಿಂತ ಹೆಚ್ಚಿರಬಹುದು.

ಈ ಕಾರಣಕ್ಕಾಗಿ, ವ್ಯಾಪಾರಿ ಅಥವಾ ಬ್ಯಾಂಕ್ನ ಉದಾರ ಅಥವಾ ಹಗೆತನದ ದೋಷದ ಪ್ರಕರಣದಲ್ಲಿ ಒಂದು ಡೆಬಿಟ್ ವ್ಯವಹಾರ (ಉದಾಹರಣೆಗೆ,ಹಣ ದೊರಕದಿರುವುದು; ಹೆಚ್ಚಿಗೆ ಹಣ ಪಡೆದಿರುವ ಖಾತೆ)ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ವ್ಯವಹಾರಕ್ಕಿಂತ ಅತ್ಯಂತ ಗಂಭೀರವಾದ ಸಮಸ್ಯೆಗಳನ್ನು ಉಂಟುಮಾಡಬಹುದು(ಉದಾ: ಕ್ರೆಡಿಟ್ ದೊರೆಯುತ್ತಿಲ್ಲ; ಕ್ರೆಡಿಟ್ ಮಿತಿ ದಾಟಿದೆ) ಸಂಯುಕ್ತ ರಾಷ್ಟ್ರಗಳಲ್ಲಿ ಇದು ಅತಿ ವಿಶೇಷವಾಗಿ ಸತ್ಯವಾಗಿದ್ದು, ಇಲ್ಲಿಯ ಎಲ್ಲ ರಾಜ್ಯಗಳಲ್ಲಿ ಚೆಕ್ ವಂಚನೆ ಒಂದು ಅಪರಾಧವಾಗಿದೆ, ಆದರೆ ಕ್ರೆಡಿಟ್ ಮಿತಿಯನ್ನು ಮೀರುವುದು ಅಪರಾಧವಲ್ಲ.

ಅಂತರಜಾಲ ಖರೀದಿಗಳು

[ಬದಲಾಯಿಸಿ]ಡೆಬಿಟ್ ಕಾರ್ಡಗಳನ್ನು ಅಂತರಜಾಲದಲ್ಲೂ ಉಪಯೋಗಿಸಬಹುದು. ಅಂತರಜಾಲ ವ್ಯವಹಾರಗಳನ್ನು ಆನ್ಲೈನ್ ಅಥವಾ ಆಫ್ಲೈನ್ ವಿಧಾನಗಳೆರಡರಲ್ಲೂ ನಡೆಸಬಹುದು, ಅಂಗಡಿಗಳು ಕೇವಲ-ಆನ್ಲೈನ್ ಕಾರ್ಡುಗಳನ್ನು ಸಮ್ಮತಿಸುತ್ತಿದ್ದರೂ ಕೆಲವೊಂದು ರಾಷ್ಟ್ರಗಳಲ್ಲಿ(ಅದು ಸ್ವೀಡನ್)ಇದು ಅಪರೂಪವಾದರೆ, ಇತರೆ ರಾಷ್ಟ್ರಗಳಲ್ಲಿ ಇದು ಸಾಮಾನ್ಯವಾಗಿದೆ(ಅದು ನೆದರ್ಲ್ಯಾಂಡ್ಸ್). ಒಂದು ಹೋಲಿಕೆಗಾಗಿ ಪೇಪಾಲ್(ಪಾವತಿಮಿತ್ರ), ಗ್ರಾಹಕ ಡಚ್ ನಿವಾಸದ ವಿಳಾಸವನ್ನು ನೀಡಿದ್ದರೆ, ಗ್ರಾಹಕನಿಗೆ ಆನ್ಲೈನ್-ಮಾತ್ರ ಮೆಸ್ಟ್ರೋ ಕಾರ್ಡ್ನ್ನು ಬಳಸಲು ಅವಕಾಶ ನೀಡುತ್ತದೆ ಆದರೆ ಸ್ವೀಡಿಶ್ ನಿವಾಸದ ವಿಳಾಸ ನೀಡಿದ್ದರೆ ಈ ಕೊಡುಗೆ ಇಲ್ಲ.

ಒಂದು ಅಂಗಡಿಯಲ್ಲಿ ನಿಮ್ಮ ಕಾರ್ಡನ್ನು ಬಳಸುವ ರೀತಿಯಲ್ಲಿಯೇ, ಅಂತರಜಾಲ ಖರೀದಿಗಳನ್ನು ಆನ್ಲೈನ್ ಅಥವಾ ಆಫ್ಲೈನ್ ವಿಧಾನಗಳಲ್ಲಿ ನಡೆಸಬಹುದಾಗಿದೆ, ಇಲ್ಲಿ(ಕನಿಷ್ಟ ಅನೇಕ ರಾಷ್ಟ್ರಗಳಲ್ಲಿ)ವ್ಯವಹಾರ ಆನ್ಲೈನ್ ವಿಧಾನದಲ್ಲಿ ನಡೆದಿದೆಯೋ ಅಥವಾ ಆಫ್ಲೈನ್ ವಿಧಾನದಲ್ಲಿ ನಡೆದಿದೆಯೋ(ವ್ಯವಹಾರವನ್ನು ಆನ್ಲೈನ್ ವಿಧಾನದಲ್ಲಿ ನಡೆಸಲಾಗಿದೆ ಎಂದು ತಿಳಿಯುವ ಆನ್ಲೈನ್-ಮಾತ್ರ ಕಾರ್ಡ್ ಬಳಸದ ಹೊರತು)ಎಂದು ಹೇಳುವುದು ಅಸಾಧ್ಯ ಏಕೆಂದರೆ ರಶೀದಿ ಅಥವಾ ಇದನ್ನು ಹೋಲುವ ಯಾವುದರ ಮೇಲೂ ವಿಧಾನವನ್ನು ನಮೂದಿಸಿರುವುದಿಲ್ಲ. ಅಂತರಜಾಲ ಖರೀದಿಗಳು ಗುರುತಿಗಾಗಿ ಅತ್ತ ಪಿನ್ಕೋಡ್ನ್ನೂ ಬಳಸುವುದಿಲ್ಲ ಇತ್ತ ಹಸ್ತಾಕ್ಷರವನ್ನೂ ಬಳಸುವುದಿಲ್ಲ. ಕ್ರೆಡಿಟ್ ಅಥವಾ ಡೆಬಿಟ್ ಎರಡರಲ್ಲಿ ಯಾವುದಾದರೂ ಒಂದು ವಿಧಾನದಲ್ಲಿ ವ್ಯವಹಾರಗಳನ್ನು ನಡೆಸಬಹುದಾಗಿದ್ದು(ಅದನ್ನು ಕೆಲವೊಮ್ಮೆ, ಆದರೆ ಯಾವಗಲೂ ಅಲ್ಲ, ರಶೀದಿಯ ಮೇಲೆ ಸೂಚಿಸಲಾಗಿರುತ್ತದೆ), ಹಾಗೂ ಎರಡೂ ವಿಧಾನಗಳಲ್ಲಿ ಕ್ರೆಡಿಟ್ ಮತ್ತು ಡೆಬಿಟ್ ವ್ಯವಹಾರಗಳೆರಡನ್ನು ನಡೆಸಬಹುದಾದ್ದರಿಂದ ವ್ಯವಹಾರ ಆನ್ಲೈನ್ ಅಥವಾ ಆಫ್ಲೈನ್ ವಿಧಾನದಲ್ಲಿ ನಡೆಸಲಾಯಿತೇ ಎಂಬುದು ವಿಶೇಷವಾಗುವುದಿಲ್ಲ.

ಓವರ್ಡ್ರಾಫ್ಟ್ ಶುಲ್ಕಗಳು

[ಬದಲಾಯಿಸಿ]ಬ್ಯಾಂಕುಗಳ ಲಾಭದಾಯಕ ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಓವರ್ಡ್ರಾಫ್ಟ್ ಶುಲ್ಕಗಳು - ಎಂಬ ವಿಷಯದ ಮೇಲಿನ ಒಂದು 2007 ವಾಷಿಂಗ್ಟನ್ ಪೋಸ್ಟ್ ಲೇಖನ - ಓವರ್ಡ್ರಾಫ್ಟ್ ಶುಲ್ಕಗಳನ್ನು ತಪ್ಪಿಸಲು ಅವಕಾಶವಾಗುವಂತೆ ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಒದಗಿಸುವವರು ಎಲೆಕ್ಟ್ರಾನಿಕಲ್ ಆಗಿ ಗ್ರಾಹಕರಿಗೆ ಎಚ್ಚರಿಕೆ ನೀಡಬಹುದಾಗಿದೆ ಎಂದು ತೋರಿಸಿದೆ.[೧೦] ಬ್ಯಾಂಕಿಂಗ್ ಉದ್ಯಮ ವಕ್ತಾರ ಹಾಗೂ ವಶೀಲಿಗಾರ,ನೆಸ್ಸ ಫೆಡಿಸ್ "ಪ್ರಸ್ತುತ ತಂತ್ರಜ್ಞಾನ ಓವರ್ಡ್ರಾಫ್ಟುಗಳ ಬೆಲೆ-ದುಬಾರಿಯ ವಾಸ್ತವ-ಸಮಯ ಪ್ರಕಟಣೆಯನ್ನು ಮಾಡುತ್ತದೆ" ಎಂದು ಒತ್ತಿ ಹೇಳಿದ್ದಾನೆ.[೧೦] "ಆರ್ಥಿಕ ಸಂಸ್ಥೆಗಳು ಯಥಾಸ್ಥಿತಿಯನ್ನು ಬದಲಾಯಿಸಿಕೊಳ್ಳಲು ಬಯಸುವುದಿಲ್ಲ, ಕಾರಣ ಅವು ತಮ್ಮ ಸ್ವಂತ ಗ್ರಾಹಕರ ತಪ್ಪುಗಳು ಮತ್ತು ಬೇಜವಾಬ್ದಾರಿಗಳಿಗೆ ಉತ್ತಮ ಮತ್ತು ಸುಲಭವಾದ ಹಣ ಕಡಿತವನ್ನು ಮಾಡುತ್ತವೆ" ಎಂದು ಲೇಖನ ಸಾಧಿಸಿದೆ.[೧೦]

ಜಗತ್ತಿನ ಸುತ್ತಮುತ್ತಲಿನ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳ

[ಬದಲಾಯಿಸಿ]ಕೆಲವೊಂದು ರಾಷ್ಟ್ರಗಳಲ್ಲಿ, ಬ್ಯಾಂಕುಗಳು ಪ್ರತಿ ಡೆಬಿಟ್ ಕಾರ್ಡು ವ್ಯವಹಾರಕ್ಕೆ ಒಂದು ಸಣ್ಣ ಶುಲ್ಕವನ್ನು ವಿಧಿಸುವ ಪ್ರವೃತ್ತಿ ಹೊಂದಿವೆ. ಕೆಲ ರಾಷ್ಟ್ರಗಳಲ್ಲಿ(ಉದಾ. ಯು.ಕೆ.)ಗ್ರಾಹಕರಿಗೆ ಶುಲ್ಕವಿಧಿಸುವುದಿಲ್ಲ ಹಾಗೂ ವ್ಯಾಪಾರಿಗಳು ಎಲ್ಲ ವೆಚ್ಚವನ್ನು ಭರಿಸುತ್ತಾರೆ. ಅನೇಕ ಜನರು ಎಲ್ಲ ವ್ಯವಹಾರಗಳಿಗೂ ಎಷ್ಟೇ ಸಣ್ಣ ವಿಷಯವಿದ್ದರೂ, ಮಾಮೂಲು ಕೆಲಸದಂತೆ ಬಳಸುತ್ತಿದ್ದಾರೆ. ಕೆಲ(ಸಣ್ಣ)ಚಿಲ್ಲರೆವ್ಯಾಪಾರಿಗಳು ಸಣ್ಣ ವ್ಯವಹಾರಗಳಿಗೆ ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಸ್ವೀಕರಿಸುವುದಿಲ್ಲ, ಕಾರಣ ವ್ಯವಹಾರ ಶುಲ್ಕ ಪಾವತಿಯು ಮಾರಾಟದಲ್ಲಿನ ಲಾಭ ಮಿತಿಯನ್ನು ಹೀರಿಬಿಟ್ಟು,ಚಿಲ್ಲರೆ ವ್ಯಾಪಾರಿಗೆ ವ್ಯವಹಾರ ಲಾಭ ತರದೇ ಹೋಗುತ್ತದೆ.

ಆಸ್ಟ್ರೇಲಿಯಾ

[ಬದಲಾಯಿಸಿ]ಆಸ್ಟ್ರೇಲಿಯಾದಲ್ಲಿ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ಒದಗಿಸುವ ಬ್ಯಾಂಕುಗಳನ್ನವಲಂಬಿಸಿ ವಿಭಿನ್ನ ಹೆಸರುಗಳಿಂದ ಕರೆಯಲಾಗುತ್ತದೆ: ಆಸ್ಟ್ರೇಲಿಯಾದ ಕಾಮನ್ವೆಲ್ತ್ ಬ್ಯಾಂಕ್: ಕೀಕಾರ್ಡ್ ; ವೆಸ್ಟ್ಪಾಕ್ ಬ್ಯಾಂಕಿಂಗ್ ಕಾರ್ಪೊರೇಷನ್:ಹ್ಯಾಂಡಿಕಾರ್ಡ್ ; ರಾಷ್ಟ್ರೀಯ ಆಸ್ಟ್ರೇಲಿಯಾ ಬ್ಯಾಂಕ್:ಫ್ಲೆಕ್ಸಿಕಾರ್ಡ್ ; ANZ ಬ್ಯಾಂಕ್: ಆಕ್ಸೆಸ್ ಕಾರ್ಡ್ ; ಬೆಂಡಿಗೊ ಬ್ಯಾಂಕ್: ಕ್ಯಾಶ್ಕಾರ್ಡ್ .

EFTPOS ಆಸ್ಟ್ರೇಲಿಯಾದಲ್ಲಿ ತುಂಬಾ ಜನಪ್ರಿಯವಾಗಿದ್ದು, 1980ರಿಂದ ಕಾರ್ಯ ನಿರ್ವಹಿಸುತ್ತಿದೆ. ಬಹುತೇಕ ಎಲ್ಲ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ಸ್ವೀಕರಿಸಲು ಯೋಗ್ಯವಾದ ಸ್ವಯಿಪ್ ಸೀಮೆಗಳಲ್ಲಿ, ಕಾರ್ಡನ್ನು ಒದಗಿಸಿದ ಬ್ಯಾಂಕು ಯಾವುದೆಂದು ಲಕ್ಷಿಸದೆ EFTPOS-ಸಮರ್ಥಗೊಂಡ ಕಾರ್ಡುಗಳನ್ನು ಸ್ವೀಕರಿಲಾಗುತ್ತದೆ, ವಿದೇಶಿ ಬ್ಯಾಂಕುಗಳು ಒದಗಿಸಿದ ಮೆಸ್ಟ್ರೋ ಕಾರ್ಡುಗಳು ಸೇರಿದಂತೆ, ಬಹುತೇಕ ವ್ಯಾಪಾರಗಳು 450,000 ಮಾರಾಟ ಸೀಮೆಗಳ ಕೇಂದ್ರಗಳೊಂದಿಗೆ ಅವುಗಳನ್ನು ಸ್ವೀಕರಿಸುತ್ತಿವೆ.[೧೧]

ಬ್ಯಾಂಕ್ ಶಾಖೆ ಮುಚ್ಚಿದ್ದರೂ, ವ್ಯವಹಾರ ಒಂದು ಬ್ಯಾಂಕ್ ಶಾಖೆಯಲ್ಲಿಯೇ ನಡೆಯುತ್ತಿದೆಯೇನೋ ಎಂಬಂತೆ, ಗೈರೊ(ಬ್ಯಾಂಕುಗಳ ನಡುವಿನ ಹಣ ವರ್ಗಾಯಿಸುವ ಒಂದು ವಿಧಾನ)ಪೋಸ್ಟ್ನಲ್ಲಿ ಭಾಗವಹಿಸಿ ಆಸ್ಟ್ರೇಲಿಯಾ ಪೋಸ್ಟ್ ಹೊರಭಾಗದಲ್ಲಿ ಠೇವಣಿ ಇಡಲು ಹಾಗೂ ನಗದನ್ನು ಪಡೆಯಲೂ ಕೂಡ EFTPOS ಕಾರ್ಡುಗಳನ್ನು ಬಳಸಬಹುದಾಗಿದೆ. ಆಸ್ಟ್ರೇಲಿಯಾದಲ್ಲಿನ ಎಲೆಕ್ಟ್ರಾನಿಕ್ ವ್ಯವಹಾರಗಳು ಸಾಮಾನ್ಯವಾಗಿ ಟೆಲ್ಸ್ಟ್ರಾ ಆರ್ಗೆಂಟ್ ಹಾಗೂ ಆಪ್ಟಸ್ ಟ್ರಾನ್ಸ್ಆಕ್ಟ್ ಪ್ಲಸ್ ಸಂಪರ್ಕದ ಮೂಲಕ ಪರಿಷ್ಕರಣೆಗೊಳ್ಳುತ್ತವೆ-ಕಳೆದ ಕೆಲವು ವರ್ಷಗಳಲ್ಲಿ ಹಳೆಯ ಟ್ರಾನ್ಸೆಂಡ್ ಸಂಪರ್ಕವನ್ನು ಇದು ಹಿಂದೆಹಾಕಿದೆ. ಅನೇಕ ಆರಂಭಿಕ ಕೀಕಾರ್ಡುಗಳನ್ನು EFTPOS ಹಾಗೂ ಎಟಿಎಂ ಅಥವಾ ಬ್ಯಾಂಕ್ ಶಾಖೆಗಳಿಗೆ ಮಾತ್ರ ಬಳಸಲಾಗುತ್ತಿತ್ತು, ಈಗ ಹೊಸ ಡೆಬಿಟ್ ಕಾರ್ಡ್ ವಿಧಾನ ನಿಗದಿಪಡಿಸಿದ ಬ್ಯಾಂಕ್ ಖಾತೆಯಲ್ಲಿನ ಹಣವನ್ನು ಮಾತ್ರ ಇದು ಬಳಸುತ್ತದೆ ಎಂಬುದನ್ನು ಬಿಟ್ಟರೆ ಒಂದು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ರೀತಿಯಲ್ಲಿಯೇ ಕೆಲಸ ಮಾಡುತ್ತದೆ. ಇದರರ್ಥ, ಇತರೆ ಅನುಕೂಲಗಳ ಮಧ್ಯೆ, ಹೊಸ ವಿಧಾನವು ಬ್ಯಾಂಕಿನಿಂದ ಬ್ಯಾಂಕಿಗೆ ಹಣ ವರ್ಗಾವಣೆಗಾಗಿ 2 ರಿಂದ 4 ದಿನಗಳ ಒಂದು ವಿಳಂಬವಿಲ್ಲದೆ ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಖರೀದಿಗಳಿಗೆ ಸೂಕ್ತವಾಗಿವೆ.

ಆಸ್ಟ್ರೇಲಿಯಾ ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ವ್ಯವಹಾರ ಅಧಿಕೃತತೆ ಮತ್ತು ಸಾಂಪ್ರದಾಯಿಕ EFTPOS ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಅಧಿಕೃತತೆಯ ವಿಧಾನಗಳೆರಡನ್ನೂ ನಿರ್ವಹಿಸುತ್ತದೆ, EFTPOS ವ್ಯವಹಾರಗಳು ಒಂದು ಖಾಸಗಿ ಗುರುತು ಸಂಖ್ಯೆ (PIN) ಯಿಂದ ಅಧಿಕಾರ ಪಡೆದಿದ್ದರೆ, ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ವ್ಯವಹಾರಗಳು ಸಾಮಾನ್ಯವಾಗಿ ರಶೀದಿಯನ್ನು ಪ್ರಿಂಟ್ ಮಾಡುವುದು ಹಾಗೂ ಸಹಿ ಮಾಡುವುದರಿಂದ ಅಧಿಕೃತತೆಯನ್ನು ಪಡೆಯುತ್ತದೆ ಇದೇ ಇವೆರಡರ ನಡುವಿನ ವ್ಯತ್ಯಾಸವಾಗಿದೆ.

ಬಳಕೆದಾರರು 3 ಬಾರಿ ಸರಿಯಾದ ಪಿನ್ಅನ್ನು ನಮೂದಿಸುವಲ್ಲಿ ವಿಫಲವಾದರೆ, ಇದರ ಫಲಿತಾಂಶವಾಗಿ ಕಾರ್ಡ್ನ್ನು ಪುನಃ ಬಳಸಲು ಅವಕಾಶ ಕೊಡದಂತೆ ಬೀಗಹಾಕಲಾಗುವುದು, ಒಂದು ದೂರವಾಣಿ ಕರೆ ಅಥವಾ ಹೊಸ ಪಿನ್ನ್ನು ಪುನಃ ಕ್ರಿಯಾಶೀಲಗೊಳಿಸಲು ಶಾಖೆಗೆ ಹೋಗುಬೇಕಾಗುತ್ತದೆ, ವ್ಯಾಪಾರಿ ಕಾರ್ಡನ್ನು ತೆಡೆಹಿಡಿಯುತ್ತಾನೆ, ಅಥವಾ ಎಟಿಎಂ ಪ್ರಕರಣದಲ್ಲಿ ಕಾರ್ಡ್ ಮೆಶಿನ್ ಒಳಗೆ ಹಿಡಿದಿಡಲಾಗಿರುತ್ತದೆ, ಈ ಎರಡೂ ಪ್ರಕರಣಗಳಲ್ಲಿ ಗ್ರಾಹಕ ಒಂದು ಹೊಸ ಕಾರ್ಡಿಗೆ ಆದೇಶ ನೀಡಬೇಕಾಗುತ್ತದೆ.

ಸಾಮಾನ್ಯವಾಗಿ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ವ್ಯವಹಾರ ವೆಚ್ಚಗಳನ್ನು ಅಂತಿಮ ಬಳಕೆದಾರನಿಗೆ ಯಾವುದೇ ಶುಲ್ಕವಿಧಿಸದೆ ವ್ಯಾಪಾರಿಯು ಭರಿಸುತ್ತಾನೆ, EFTPOS ವ್ಯವಹಾರಗಳು ಗ್ರಾಹಕನಿಗೆ ಒಂದು ಹಣ ಪಡೆಯುವ ಶುಲ್ಕವನ್ನು ತಮ್ಮ ಬ್ಯಾಂಕಿನಿಂದ ವಿಧಿಸುತ್ತವೆ.

EFTPOS ಮತ್ತು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳೆರಡರ ನಿರ್ವಾಹಕರಿಂದ ವಿಧಿಸುವ ಇತ್ಯರ್ಥ ಶುಲ್ಕದಲ್ಲಿನ ನಿಯಮದೊಂದಿಗೆ ರಿಸರ್ವ್ ಬ್ಯಾಂಕ್ ಪರಿಚಯಿಸಿದ ವಿಸಾ ಮತ್ತು ಮಾಸ್ಟರ್ಕಾರ್ಡ್ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು ಆಸ್ಟ್ರೇಲಿಯನ್ನರಲ್ಲಿ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡಿನ ನಿರಂತರವಾಗಿ ಹೆಚ್ಚುತ್ತಿರುವ ಸರ್ವವ್ಯಾಪಕತೆಯನ್ನು ಕಂಡಿತು ಹಾಗೂ EFTPOS ಪಾರ್ಶ್ವನೋಟದಲ್ಲಿ ಒಂದು ಸಾಮಾನ್ಯ ಇಳಿಕೆಯನ್ನು ಕಂಡಿತು. ಆದಾಗ್ಯೂ,ವಿಸಾ, ಮೆಸ್ಟ್ರೋಕಾರ್ಡ್ ಅಥವಾ ಬ್ಯಾಂಕ್ಕಾರ್ಡುಗಳ ಪರವಾಗಿ ಚಿಲ್ಲರೆ ವ್ಯಾಪಾರಿಗಳಿಗೆ ವ್ಯಾಪಾರಿ ಸೇವೆಗಳನ್ನು ಮಾದರಿಯಾಗಿ ಒದಗಿಸುತ್ತಿದ್ದ ಬ್ಯಾಂಕುಗಳ ಸಮರ್ಥತೆಯನ್ನೂ ಇತ್ಯರ್ಥ ಶುಲ್ಕದ ನಿಯಮವು ತೊಡೆದುಹಾಕಿತು,

ನಗದು ಅಥವಾ EFTPOS ಬದಲಾಗಿ ಈ ಚಿಲ್ಲರೆವ್ಯಾಪಾರಿಗಳು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡಿನಿಂದ ಪಾವತಿಯನ್ನು ತೆಗೆದುಕೊಳ್ಳಲು ಅಧಿಕ ಶುಲ್ಕ ವಿಧಿಸುತ್ತಿದ್ದದ್ದನ್ನು ಇದು ನಿಲ್ಲಿಸಿತು. ಬಲಿಷ್ಟ ಮಾರುಕಟ್ಟೆ ಶಕ್ತಿಯನ್ನು ಹೊಂದಿದ ಕೆಲವಷ್ಟು ನಿರ್ವಾಹಕರು ಈ ರೀತಿ ಮಾಡಿದರೂ, ಕ್ರೆಡಿಟ್ ಕಾರ್ಡಿನ ವ್ಯವಹಾರಗಳಿಗೆ ವಿಧಿಸಲಾದ ಶುಲ್ಕದ ವರ್ಗಾವಣೆಯು EFTPOS ನ ಅಧಿಕ ಬಳಕೆಯನ್ನು ಉಂಟುಮಾಡಬಹುದು.

ಬ್ರೆಜಿಲ್

[ಬದಲಾಯಿಸಿ]ಬ್ರೆಜಿಲ್ನಲ್ಲಿ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ಕರ್ಟಾವೊ ಡಿ ಡೆಬಿಟೊ (ಹಸ್ತಾಕ್ಷರ)ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ ಹಾಗೂ ದೇಶದಲ್ಲಿ ಅತ್ಯಂತ ಜನಪ್ರಿಯ[೧೨] ವಾದ ಚೆಕ್ಗಳ ಬದಲಿಯಾಗಿ ಹೆಚ್ಚು ಜನಪ್ರಿಯವಾಗುತ್ತಾ ಇವೆ.

ಕೆನಡಾ

[ಬದಲಾಯಿಸಿ]ಇಂಟೆರ್ಯಾಕ್ ಡೈರೆಕ್ಟ್ ಪೇಮೆಂಟ್ ಎಂದು ಕರೆಯುವ ಒಂದು ರಾಷ್ಟ್ರ-ವ್ಯಾಪಿ EFTPOS ವಿಧಾನವನ್ನು ಕೆನಡಾ ಹೊಂದಿದೆ. 1994ರಿಂದ ಪರಿಚಯವಾಗಿದ್ದು, ದೇಶದಲ್ಲಿ IDP ಅತ್ಯಂತ ಜನಪ್ರಿಯ ಪಾವತಿ ವಿಧಾನವಾಗಿದೆ. ಹಿಂದೆ, ಆರಂಭಿಕ 1980ರ ದಶಕದಲ್ಲಿ ಎಬಿಎಂ ಪದ್ಧತಿಗೆ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು ಬಳಕೆಯಲ್ಲಿದ್ದವು. 1990ರ ಆರಂಭದಲ್ಲಿ, ಕೆನಾಡದ ಆರು ದೊಡ್ಡ ಬ್ಯಾಂಕುಗಳ ನಡುವೆ ಭದ್ರತೆ, ನಿಖರತೆ ಮತ್ತು ಇಂಟೆರಾಕ್ ವಿಧಾನದ ಕಾರ್ಯಸಾಧ್ಯತೆಯನ್ನು ಅಳೆಯಲು ಪ್ರಾಯೋಗಿಕ ಯೋಜನೆಗಳನ್ನು ಕೈಗೊಳ್ಳಲಾಯಿತು. 1990ರ, ಉತ್ತರಾರ್ಧದಲ್ಲಿ ನಿಧಾನವಾಗಿ, ಸುಮಾರು 50% ಚಿಲ್ಲರೆವ್ಯಾಪಾರಿಗಳು ಇಂಟೆರಾಕ್ನ್ನು ಸಂದಾಯದ ಒಂದು ಮೂಲವಾಗಿ ನೀಡಿದ್ದಾರೆಂದು ಅಂದಾಜಿಸಲಾಗಿತ್ತು. ಚಿಲ್ಲರೆ ವ್ಯಾಪಾರಿಗಳು, ಕಾಫಿ ಅಂಗಡಿಗಳಂತಹ ಅನೇಕ ಸಣ್ಣ ವ್ಯವಹಾರ ಚಿಲ್ಲರೆ ವ್ಯಾಪಾರಿಗಳು ವೇಗದ ಸೇವೆಯನ್ನು ಪ್ರೋತ್ಸಹಿಸಲು ಐಡಿಪಿ ಒದಗಿಸುವುದನ್ನು ವಿರೋಧಿಸಿತು. 2009ರಲ್ಲಿ, 99% ಚಿಲ್ಲರೆವ್ಯಾಪಾರಿಗಳು ಐಡಿಪಿಯನ್ನು ಒಂದು ಪೂರಕ ಪಾವತಿಯ ಸ್ವರೂಪವಾಗಿ ನೀಡಿದರು.

ಕೆನಾಡದಲ್ಲಿ, ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಕೆಲವೊಮ್ಮೆ "ಬ್ಯಾಂಕ್ ಕಾರ್ಡ್" ಎಂದು ಉಲ್ಲೇಖಿಸಲಾಗುತ್ತಿತ್ತು. ಬ್ಯಾಂಕ್ ಒದಗಿಸಿದ ಗ್ರಾಹಕ ಕಾರ್ಡ್, ಇದು ಹಣಕ್ಕೆ ಮತ್ತು ಇತರೆ ಬ್ಯಾಂಕ್ ಖಾತೆ ವ್ಯವಹಾರಗಳಾದ ಹಣದ ವರ್ಗಾವಣೆ, ಬಾಕಿಯನ್ನು ಪರೀಕ್ಷಿಸುವುದು, ಬಿಲ್ಲುಗಳನ್ನು ಕಟ್ಟುವುದು, ಇತರೆ., ಜೊತೆಗೆ ಇಂಟೆರಾಕ್ ಸಂಪರ್ಕಕ್ಕೆ ಜೋಡಿಸಲ್ಪಟ್ಟ ಖರೀದಿ ವ್ಯವಹಾರಗಳ ಕೇಂದ್ರಕ್ಕೆ ಪ್ರವೇಶಾವಕಾಶ ಒದಗಿಸುತ್ತದೆ. 1994ರಲ್ಲಿ ಇದರ ರಾಷ್ಟ್ರೀಯ ಆರಂಭವಾದಾಗಿನಿಂದ ಇಂಟೆರಾಕ್ ನೇರ ಪಾವತಿಯು ಎಷ್ಟು ವ್ಯಾಪಕವಾಗಿ ಹರಡಿತೆಂದರೆ, 2001ರಲ್ಲಿ, ಕೆನಾಡದಲ್ಲಿನ ಅನೇಕ ವ್ಯವಹಾರಗಳು ನಗದಿಗಿಂತ ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಬಳಸಿ ಸಂಪೂರ್ಣಗೊಳ್ಳುತ್ತಿದ್ದವು.[೧೩] ಈ ಜನಪ್ರಿಯತೆಯನ್ನು ಭಾಗಶಃ ಎರಡು ಅಂಶಗಳಿಗೆ ಆರೋಪಿಸಬಹುದು: ನಗದನ್ನು ಒಯ್ಯುವ ಅವಶ್ಯಕತೆ ಇಲ್ಲದಿರುವ ಅನುಕೂಲ, ಹಾಗೂ ಆಟೋಮೇಟೆಡ್ ಬ್ಯಾಂಕ್ ಮಶೀನಿನ(ಎಬಿಎಂಗಳು)ಲಭ್ಯತೆ ಹಾಗೂ ಸಂಪರ್ಕದಲ್ಲಿ ನೇರ ಪಾವತಿ ವ್ಯಾಪಾರಿಗಳು.

ಕೆನಡಿಯನ್ನರು, ವಾಸ್ತವವಾಗಿ, ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಬಳಕೆಯಲ್ಲಿ ನಿರ್ವಿವಾದಿತ ಪ್ರಪಂಚ ನಾಯಕರೆಂದು ಪದವಿ ಪಡೆದಿದ್ದಾರೆ, 2001ರಲ್ಲಿ ಪ್ರತಿ ವ್ಯಕ್ತಿ 71.7 ಡೆಬಿಟ್ ವ್ಯವಹಾರ ಮಾಡಿದ್ದಾನೆ, ಇದು ಹತ್ತಿರದ ರಾಷ್ಟ್ರ(ಫ್ರಾನ್ಸ್ 60.3ರಲ್ಲಿ)ದ ಗ್ರಾಹಕರಿಗಿಂತ ಗಮನಾರ್ಹವಾಗಿ ಹೆಚ್ಚಿದೆ. ಕೆನಡಾದಲ್ಲಿ ಒಂದು ಡೆಬಿಟ್ ವ್ಯವಹಾರದ ಸರಾಸರಿ ಮೌಲ್ಯ (US$27 in 2001) 11-ರಾಷ್ಟ್ರಗಳಿಗೆ ಹೋಲಿಸಿದರೆ ಅತಿ ಕಡಿಮೆ ಇತ್ತು, ಜಪಾನ್ನೊಂದಿಗೆ(US$405) ಹಾಗೂ ಸ್ವಿಟ್ಜರ್ಲ್ಯಾಂಡ್ನೊಂದಿಗೆ (US$100) ಗಮನೀಯವಾಗಿ ಎದ್ದುಕಾಣುವಂತೆ.93 ಈ ರೀತಿಯಾಗಿ, ಬೇರೆ ರಾಷ್ಟ್ರಗಳ ಗ್ರಾಹಕರಿಗೆ ಹೋಲಿಸಿದರೆ, ಕೆನಡಿಯನ್ನರು ಪದೇ ಪದೇ ತಮ್ಮ ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಬಳಸುತ್ತಿದ್ದಾರೆಂದು ಕಾಣುತ್ತದೆ, ಅದೂ ಪದೇಪದೇಯ ಕಡಿಮೆ-ವೆಚ್ಚದ ವ್ಯವಹಾರಗಳಿಗೂ ಕೂಡ ಬಳಸುತ್ತಿರುವುದು ಕಾಣುತ್ತದೆ.

ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ಸಂಗ್ರಹಿತ-ಮೌಲ್ಯ ಕಾರ್ಡುಗಳಿಗೆ ಸಮನಾಗಿ ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ, ಅದರಲ್ಲಿ ಅವು ಕಾರ್ಡು ಒದಗಿಸುವವರು ಕಾರ್ಡ್ದಾರರಿಗೆ ಒದಗಿಸಲ್ಪಟ್ಟ ಒಂದು ಸೀಮಿತ ಹಣದ ಮೊತ್ತವನ್ನು ಪ್ರತಿನಿಧಿಸುತ್ತವೆ. ಸಂಗ್ರಹಿತ-ಮೌಲ್ಯ ಕಾರ್ಡುಗಳು ಭಿನ್ನವಾಗಿದ್ದು, ಸಾಮಾನ್ಯವಾಗಿ ಈ ಕಾರ್ಡುಗಳು ಅನಾಮಧೇಯವಾಗಿದ್ದು ಹಾಗೂ ಕೇವಲ ಒದಗಿಸುವವರಲ್ಲಿ ಬಳಸಬಹುದು, ಅದೇ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು ಸಾಮಾನ್ಯವಾಗಿ ಒಬ್ಬ ವ್ಯಕ್ತಿಯ ಬ್ಯಾಂಕ್ ಖಾತೆಯೊಂದಿಗೆ ಸಂಬಂಧಿಸಿದ್ದು, ಇಂಟೆರಾಕ್ ಸಂಪರ್ಕದಲ್ಲಿ ಎಲ್ಲಿ ಬೇಕಾದರೂ ಬಳಸಬಹುದು.

ಕೆನಡಾದಲ್ಲಿ, ಬ್ಯಾಂಕ್ ಕಾರ್ಡುಗಳನ್ನು ಪಿಓಎಸ್ ಮತ್ತು ಎಬಿಎಮ್ಗಳಲ್ಲಿ ಮಾತ್ರ ಬಳಸಬಹುದು. ಆಯ್ದ ಹಣಕಾಸಿನ ಸಂಸ್ಥೆಗಳು ತಮ್ಮ ಗ್ರಾಹಕರಿಗೆ ಅವರ ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಸಂಯುಕ್ತ ರಾಷ್ಟ್ರಗಳಲ್ಲಿನ ಎನ್ವೈಸಿಇ ಸಂಪರ್ಕದಲ್ಲಿ ಬಳಸಲು ಅವಕಾಶ ಮಾಡಿಕೊಡುತ್ತವೆ.[೧೪]

ಕೆನಡಾದಲ್ಲಿ ಗ್ರಾಹಕ ರಕ್ಷಣೆ

[ಬದಲಾಯಿಸಿ]ಕೆನಡಾದಲ್ಲಿನ ಗ್ರಾಹಕರು ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಸೇವೆಗಳನ್ನು ಒದಗಿಸಿದವರೆಲ್ಲರಿಂದ ಉಂಟಾದ ಒಂದು ಸ್ವಯಂಪ್ರೇರಿತ ಸಂಹಿತೆ*ಯಡಿಯಲ್ಲಿ ಗ್ರಾಹಕರನ್ನು ರಕ್ಷಿಸಲಾಗಿದೆ, ಕೆನಡಿಯನ್ನರ ಗ್ರಾಹಕ ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಸೇವೆಗಳ ಪದ್ದತಿಯ ಸಂಹಿತೆ(ಕೆಲವೊಮ್ಮೆ "ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಸಂಹಿತೆ ಎಂದೂ ಕರೆಯಲಾಗುವುದು). ಕೆನಡಾದ ಹಣಕಾಸು ಗ್ರಾಹಕ ಏಜೆನ್ಸಿಯಿಂದ (FCAC)ಸಂಹಿತೆ ಬದ್ಧತೆಯನ್ನು ನೋಡಿಕೊಳ್ಳಲಾಗುತ್ತಿದೆ,ಇದು ಗ್ರಾಹಕನನ್ನು ವಿಚಾರಿಸುತ್ತದೆ.

FCAC ವೆಬ್ಸೈಟ್ ಪ್ರಕಾರ, 2005 ರಲ್ಲಿ ಜಾರಿಗೆ ಬಂದ ಸಂಹಿತೆಯ ಪರಿಷ್ಕರಣೆಗಳು ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳ ಮೇಲೆ ಜವಾಬ್ದಾರಿಯನ್ನು ಹೊರಿಸಿವೆ, ಅದು ಏನೆಂದರೆ, ಒಂದು ವಿವಾದಿತ ವ್ಯವಹಾರಕ್ಕೆ ಒಬ್ಬ ಗ್ರಾಹಕ ಜವಾಬ್ದಾರನೆಂದು ಸಾಬೀತುಪಡಿಸುವುದು ಹಾಗೂ ಒಂದು ವ್ಯವಹಾರದಲ್ಲಿ ಹಣಕಾಸು ಸಂಸ್ಥೆ ವಿಚಾರಣೆ ನಡೆಸುತ್ತಿರುವ ಅವಧಿಯಲ್ಲಿ ಒಂದು ಖಾತೆಯನ್ನು ಎಷ್ಟು ದಿನಗಳ ಕಾಲ ತಡೆಹಿಡಿಯಬೇಕೆಂಬ ಮಿತಿಯನ್ನು ಕೂಡ ಇದು ಇರಿಸಬೇಕು.

ಚಿಲಿ

[ಬದಲಾಯಿಸಿ]ಚಿಲಿ ರೆಡ್ಕಾಂಪ್ರ (ಖರೀದಿ ಸಂಪರ್ಕ)ಎಂದು ಕರೆಯಲಾಗುವ EFTPOS ವಿಧಾನವನ್ನು ಹೊಂದಿದೆ, ಪ್ರಸ್ತುತಇದನ್ನು ದೇಶದಾದ್ಯಂತ ಕನಿಷ್ಟ 23,000 ಸಂಸ್ಥೆಗಳು ಬಳಸುತ್ತಿವೆ. ಪ್ರಮುಖ ನಗರ ಕೇಂದ್ರಗಳಲ್ಲಿನ ಬಹುತೇಕ ಸೂಪರ್ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ, ಚಿಲ್ಲರೆ ಅಂಗಡಿಗಳಲ್ಲಿ, ಪಬ್ಗಳಲ್ಲಿ ಹಾಗೂ ರೆಸ್ಟೋರೆಂಟ್ಗಳಲ್ಲಿ ಈ ವಿಧಾನವನ್ನು ಬಳಸಿ ಸರಕುಗಳನ್ನು ಖರೀದಿಸಬಹುದು.

ಕೊಲಂಬಿಯಾ

[ಬದಲಾಯಿಸಿ]ಕೊಲಂಬಿಯಾ ರೆಡಿಬಾನ್-ಮಲ್ಟಿಕಲರ್ ಹಾಗೂ ಕ್ರೆಡಿಬ್ಯಾಂಕೊ ವಿಸಾ ಎಂದು ಕರೆಯಲಾಗುವ ವಿಧಾನವನ್ನು ಹೊಂದಿದೆ, ದೇಶದಾದ್ಯಂತ ಇದನ್ನು ಕನಿಷ್ಟ 23,000 ಸಂಸ್ಥೆಗಳು ಬಳಸುತ್ತಿವೆ. ಪ್ರಮುಖ ನಗರ ಕೇಂದ್ರಗಳಲ್ಲಿನ ಸೂಪರ್ ಮಾರುಕಟ್ಟೆಗಳು, ಚಿಲ್ಲರೆ ಅಂಗಡಿಗಳು, ಪಬ್ಗಳು ಮತ್ತು ರೆಸ್ಟೋರೆಂಟುಗಳು ಈ ವಿಧಾನವನ್ನು ಬಳಸಿ ಸರಕುಗಳನ್ನು ಕೊಳ್ಳಬಹುದು. ಮೆಸ್ಟ್ರೋ(ಪಿನ್), ವಿಸಾ ಎಲೆಕ್ಟ್ರಾನ್(ಪಿನ್), ವಿಸಾ ಡೆಬಿಟ್(ಕ್ರೆಡಿಟ್ನಂತೆ) ಹಾಗೂ ಮಾಸ್ಟರ್ಕಾರ್ಡ್-ಡೆಬಿಟ್(ಕ್ರೆಡಿಟ್ನಂತೆ)ಇವು ಕೊಲಂಬಿಯಾದ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು.

ಡೆನ್ಮಾರ್ಕ್

[ಬದಲಾಯಿಸಿ]1 ಸೆಪ್ಟೆಂಬರ್ 1983ರಂದು ಡ್ಯಾನಿಶ್ ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಡ್ಯಾಂಕಾರ್ಟ್ನ್ನು ಪರಿಚಯಿಸಲಾಯಿತು, ಹಾಗೂ ಆರಂಭಿಕ ವ್ಯವಹಾರಗಳು ಪೇಪರ್-ಆಧಾರಿತವಾಗಿದ್ದರೂ ಸಹ, ಡ್ಯಾಂಕಾರ್ಟ್ ಡೆನ್ಮಾರ್ಕ್ನಲ್ಲಿ ಕ್ಷಿಪ್ರಗತಿಯಲ್ಲಿ ವ್ಯಾಪಕವಾದ ಸ್ವೀಕೃತಿಯನ್ನು ಪಡೆಯಿತು. 1985ರ ಹೊತ್ತಿಗೆ EFTPOS ಟರ್ಮಿನಲ್(ಸೀಮೆ)ಗಳನ್ನು ಪರಿಚಯಿಸಲಾಗಿತ್ತು, ಹಾಗೂ 1985 ವರ್ಷದಲ್ಲೇ ಡ್ಯಾಂಕಾರ್ಟ್ ವ್ಯವಹಾರಗಳ ಸಂಖ್ಯೆ ಮೊದಲ ಬಾರಿಗೆ ಒಂದು ಮಿಲಿಯನ್ ಮೀರಿತ್ತು.[೧೫] ಸಣ್ಣ ಅಂಗಡಿಗಳಲ್ಲಿ ಸ್ವೀಕರಿಸಲಾಗುತ್ತಿದ್ದ ಒಂದೇ ಕಾರ್ಡೆಂದರೆ ಡ್ಯಾಂಕಾರ್ಡ್ ಎಂಬುದರಲ್ಲಿ ಅಸಾಮಾನ್ಯವೇನಿಲ್ಲ, ಈ ರೀತಿಯಾಗಿ ಪ್ರವಾಸಿಗರು ನಗದು ಇಲ್ಲದೆ ಪ್ರವಾಸ ಕೈಗೊಳ್ಳುವದನ್ನು ಇದು ಕ್ಲಿಷ್ಟಕರವಾಗಿಸಿತ್ತು.

ಸಮ್ಮಿಶ್ರ ವಿಷಯಗಳು ಹಾಗೂ ಸಂಖ್ಯೆಗಳು

- 2007 ರಲ್ಲಿ , ಡ್ಯಾಂಕಾರ್ಡ್ ವಿಧಾನದ ಡ್ಯಾನಿಶ್ ನಿರ್ವಾಹಕ,ಪಿಬಿಎಸ್ ಒಟ್ತು 737 ಮಿಲಿಯನ್ ಡ್ಯಾಂಕಾರ್ಡ್ ವ್ಯವಹಾರಗಳನ್ನು ಪರಿಷ್ಕರಿಸಿತ್ತು.[೧೬] ಇವುಗಳಲ್ಲಿ ಡಿಸೆಂಬರ್ 21 ರಂದು ಒಂದೇ ದಿನ 4.5 ಮಿಲಿಯನ್ ಸಂಖ್ಯೆಯಷ್ಟು ಪರಿಷ್ಕರಿಸಿದೆ. ಇದು ಪ್ರಸ್ತುತ ದಾಖಲೆಯಾಗಿ ಉಳಿದಿದೆ.

- 2007ರ ಅಂತ್ಯದಲ್ಲಿ 3,9 ಮಿಲಿಯನ್ ಡ್ಯಾಂಕಾರ್ಟ್ ಅಸ್ತಿತ್ವದಲ್ಲಿದ್ದವು.[೧೬]

- 80,000 ಕ್ಕಿಂತ ಅಧಿಕ ಅಂಗಡಿಗಳು ಒಂದು ಡ್ಯಾಂಕಾರ್ಟ್ ಟರ್ಮಿನಲ್ನ್ನು ಹೊಂದಿವೆ. ಇತರ 11,000 ಅಂತರಜಾಲ ಮಳಿಗೆಗಳು ಕೂಡ ಡ್ಯಾಂಕಾರ್ಟ್ನ್ನು ಸ್ವೀಕರಿಸಿವೆ.[೧೬]

ಫ್ರಾನ್ಸ್

[ಬದಲಾಯಿಸಿ]ಫ್ರಾನ್ಸ್ನಲ್ಲಿನ ಬ್ಯಾಂಕುಗಳು ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳಿಗೆ ವಾರ್ಷಿಕ ಶುಲ್ಕವನ್ನು ವಿಧಿಸುತ್ತವೆ(ಬ್ಯಾಂಕುಗಳಿಗೆ ಕಾರ್ಡು ಪಾವತಿ ಅತ್ಯಂತ ವೆಚ್ಚದಾಯಕವಾಗಿದ್ದರ ಹೊರತಾಗಿಯೂ), ಇಲ್ಲಿಯವರೆಗೆ ಚೆಕ್ಪುಸ್ತಕಗಳಿಗೆ ಅಥವಾ ಪರಿಷ್ಕರಣ ಚೆಕ್ಗಳಿಗಾಗಿ ಖಾಸಗಿ ಗ್ರಾಹಕರಿಗೆ ಶುಲ್ಕ ವಿಧಿಸುವುದಿಲ್ಲ(ಬ್ಯಾಂಕುಗಳಿಗೆ ಚೆಕ್ಗಳು ಅತ್ಯಂತ ದುಬಾರಿಯಾಗಿದ್ದರು ಸಹ). ಈ ಅಸಮತೋಲನವು ಭವಿಷ್ಯಃ 1990ರ ದಶಕದ ಆರಂಭದಲ್ಲಿ ಫ್ರಾನ್ಸ್ನಲ್ಲಿ ಚಿಪ್ ಮತ್ತು ಪಿನ್ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ಏಕಪಕ್ಷೀಯವಾಗಿ ಪರಿಚಯಿಸಿದಾಗಿನಿಂದ ಶುರುವಾಗಿದ್ದು, ಆಗ ಈ ತಂತ್ರಜ್ಞಾನದ ಬೆಲೆ ಈಗಿರುವುದಕ್ಕಿಂತ ಹೆಚ್ಚಿಗೆ ಇತ್ತು. ಸಂಯುಕ್ತ ಸಂಸ್ಥಾನ ಮತ್ತು ಸಂಯುಕ್ತ ರಾಷ್ಟ್ರಗಳಲ್ಲಿ ಕಾಣಸಿಗುವ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳು ಬಗೆಯು ಫ್ರಾನ್ಸ್ನಲ್ಲಿ ಅಸಾಮಾನ್ಯವಾಗಿದೆ ಹಾಗೂ ಮುಂದಕ್ಕೆ ಹಾಕಲ್ಪಟ್ಟ ಡೆಬಿಟ್ ಕಾರ್ಡಿನ ಅತ್ಯಂತ ಸಮೀಪದ ಸಮಾನವಸ್ತುವಾಗಿದೆ, ಎಲ್ಲ ಖರೀದಿ ವ್ಯವಹಾರಗಳು ತಿಂಗಳ ಅಂತ್ಯದವರೆಗೆ ಮುಂದೂಡಲ್ಪಡಲಾಗುವುದು ಹಾಗಾಗಿ ಗ್ರಾಹಕನಿಗೆ 1 ಮತ್ತು 31 ರ ದಿನಗಳ ನಡುವೆ ಬಡ್ದಿರಹಿತ ಕ್ರೆಡಿಟ್ನ್ನು ನೀಡುತ್ತದೆ, ಇದನ್ನು ಹೊರತುಪಡಿಸಿದರೆ ಇದು ಸಾಮಾನ್ಯ ಡೆಬಿಟ್ ಕಾರ್ಡಿನಂತೆ ಕಾರ್ಯ ನಿರ್ವಹಿಸುತ್ತದೆ್. ಒಂದು ಮುಂದೂಡಲ್ಪಟ್ಟ ಡೆಬಿಟ್ ಕಾರ್ಡಿಗೆ ವಾರ್ಷಿಕ ಶುಲ್ಕ ಸುಮಾರು €10 ಒಂದಕ್ಕಿಂತ ಹೆಚ್ಚಿಗೆಗೆ ತಕ್ಷಣ ಡೆಬಿಟ್ನೊಂದಿಗೆ ಶುಲ್ಕವಿರುತ್ತದೆ. ಫ್ರಾನ್ಸ್ನ ಹೆಚ್ಚಿನ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು ಕಾರ್ಟೆ ಬ್ಲ್ಯೂ ಲೋಗೊದ ಬ್ರಾಂಡಿನದಾಗಿದ್ದು, ಫ್ರಾನ್ಸಿನಾದ್ಯಂತ ಸ್ವೀಕೃತಿಯ ಭರವಸೆಯನ್ನು ನೀಡುತ್ತವೆ. ಹೆಚ್ಚಿನ ಕಾರ್ಡ್ದಾರರು ಒಂದು ವಿಸಾ ಅಥವಾ ಒಂದು ಮಾಸ್ಟರ್ಕಾರ್ಡ್ ಲೊಗೊವನ್ನು ತಮ್ಮ ಕಾರ್ಟೆ ಬ್ಲ್ಯೂ ಕಾರ್ಡಿನ ಮೇಲೆ ಹೆಚ್ಚುವರಿಯಾಗಿ ಹೊಂದಲು ತಮ್ಮ ವಾರ್ಷಿಕ ಶುಲ್ಕದಲ್ಲಿ ಸುಮಾರು €5 ಗಳನ್ನು ಪಾವತಿಸಲು ಆಯ್ಕೆ ಮಾಡುತ್ತಾರೆ, ಆದುದರಿಂದ ಕಾರ್ಡು ಅಂತರಾಷ್ಟ್ರೀಯವಾಗಿ ಸ್ವೀಕೃತವಾಗುತ್ತದೆ. ಒಂದು ವಿಸಾ ಅಥವಾ ಮಾಸ್ಟರ್ಕಾರ್ಡ್ ಲೋಗೊವಿಲ್ಲದ ಒಂದು ಕಾರ್ಟೆ ಬ್ಯ್ಲೂ ಕಾರ್ಡನ್ನು ಆಗಾಗ "ಕಾರ್ಟೆ ಬ್ಲ್ಯೂ ನ್ಯಾಷನೇಲ್" ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ ಹಾಗೂ ಒಂದು ವಿಸಾ ಅಥವಾ ಒಂದು ಮಾಸ್ಟರ್ಕಾರ್ಡ್ ಲೋಗೋವನ್ನು ಹೊಂದಿರುವ ಕಾರ್ಟೆ ಬ್ಯ್ಲೂ ಕಾರ್ಡ್ನ್ನು "ಕಾರ್ಟೆ ಬ್ಲ್ಯೂ ಇಂಟರ್ನ್ಯಾಷನೇಲ್" ಎಂದು ಅಥವಾ ಹೆಚ್ಚಾಗಿ ಒಂದು "ವಿಸಾ" ಅಥವಾ ಮಾಸ್ಟರ್ಕಾರ್ಡ್ ಎಂದು ಕರೆಯಲಾಗುವುದು. ಫ್ರಾನ್ಸ್ನಲ್ಲಿನ ಅನೇಕ ಚಿಕ್ಕ ವ್ಯಾಪಾರಿಗಳು ಒಂದು ನಿರ್ದಿಷ್ಟ ಮೊತ್ತಕ್ಕಿಂತ ಕೆಳಗಿನ ವ್ಯವಹಾರಗಳಿಗೆ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ಸ್ವೀಕರಿಸುವುದನ್ನು ನಿರಾಕರಿಸುತ್ತಾರೆ, ಏಕೆಂದರೆ ಪ್ರತಿ ವ್ಯವಹಾರಗಳ ಮೇಲೆ ವ್ಯಾಪಾರಿಗಳ ಬ್ಯಾಂಕುಗಳು ಶುಲ್ಕವನ್ನು ಭರಿಸಬೇಕಾಗುತ್ತದೆ(ಕನಿಷ್ಟ ಮೊತ್ತ 5€ ರಿಂದ 15€ ರವರೆಗೆ, ಅಥವಾ ಕೆಲವೊಂದು ಅಪರೂಪದ ಪ್ರಕರಣಗಳಲ್ಲಿ ಇದಕ್ಕೂ ಹೆಚ್ಚು) ಆದರೆ ಇತ್ತೀಚಿನ ದಿನಗಳಲ್ಲಿನ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳ ಭಾರೀ ದಿನ ಬಳಕೆಯ ಕಾರಣದಿಂದ ಹೆಚ್ಚೆಚ್ಚು ವ್ಯಾಪಾರಿಗಳು ಸಣ್ಣ ಮೊತ್ತಗಳಿಗೂ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ಸ್ವೀಕರಿಸುತ್ತಿದ್ದಾರೆ. ಫ್ರಾನ್ಸ್ನಲ್ಲಿನ ವ್ಯಾಪಾರಿಗಳು ಡೆಬಿಟ್ ಮತ್ತು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ಬೇರ್ಪಡಿಸುತ್ತಿಲ್ಲವಾದ್ದರಿಂದ ಎರಡನ್ನು ಸಮಾನವಾಗಿ ಸ್ವೀಕರಿಸುತ್ತಾರೆ. ಫ್ರಾನ್ಸ್ನಲ್ಲಿ ವಹಿವಾಟುಗಳಿಗೆ ಒಂದು ಕನಿಷ್ಟ ಮೊತ್ತವನ್ನು ನಿಗದಿಪಡಿಸುವುದು ಕಾನೂನುಬದ್ಧವಾಗಿದೆ, ಆದರೆ ವ್ಯಾಪಾರಿಗಳು ಇದನ್ನು ಸ್ಪಷ್ಟವಾಗಿ ತೋರಿಸಬೇಕು.

ಜರ್ಮನಿ

[ಬದಲಾಯಿಸಿ]ಜರ್ಮನಿಯಲ್ಲಿ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು ವರ್ಷಗಳ ಕಾಲ ವ್ಯಾಪಕ ಅಂಗೀಕಾರವನ್ನು ಅನುಭವಿಸಿತು. EFTPOS ಯುರೋಚೆಕ್ಗಳೊಂದಿಗೆ ಜನಪ್ರಿಯವಾಗುವ ಮೊದಲೇ ಸೌಕರ್ಯಗಳು ಅದಾಗಲೇ ಅಸ್ತಿತ್ವದಲ್ಲಿದ್ದವು, ಮೂಲತಃ ಪೇಪರ್ ಚೆಕ್ಗಳಿಗೆ ಒಂದು ಅಧಿಕೃತತೆಯ ಕ್ರಮವನ್ನು ಅಭಿವೃದ್ಧಿಪಡಿಸಲಾಯಿತು, ಇಲ್ಲಿ ವಾಸ್ತವ ಚೆಕ್ಗೆ ಸಹಿ ಮಾಡುವುದರ ಜೊತೆಗೆ ಗ್ರಾಹಕ ಚೆಕ್ನೊಂದಿಗೆ ಒಂದು ಭದ್ರತೆಯ ಕ್ರಮವಾಗಿ ಕಾರ್ಡನ್ನು ತೋರಿಸಬೇಕಾಗಿತ್ತು. ಆ ಕಾರ್ಡುಗಳನ್ನು ಎಟಿಎಂ ಟರ್ಮಿನಲ್ಗಳು ಹಾಗೂ ಕಾರ್ಡ್-ಆಧಾರಿತ ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಹಣ ವರ್ಗಾವಣೆ(ಗಿರೊಕಾರ್ಡ್ ಎಂದು ಕರೆಯಲಾಗುವ)ಗಳಲ್ಲಿಯೂ ಬಳಸಬಹುದಾಗಿತ್ತು. ಈಗ ಇವೆಲ್ಲವೂ ಕೇವಲ ಈ ರೀತಿಯ ಕಾರ್ಡುಗಳ ಕೆಲಸವಾಗಿವೆ: 2002 ರಲ್ಲಿ ಡೆಟ್ಷೆ ಮಾರ್ಕ್ನಿಂದ ಯುರೊ ಆಗಿ ಬದಲಾವಣೆಯಾದ ಸಮಯದಲ್ಲಿ ಯುರೋಚೆಕ್ ವಿಧಾನ(ಬ್ರಾಂಡಿನೊಂದಿಗೆ)ವನ್ನು ಕೈಬಿಡಲಾಗಿತ್ತು 2005ರಲ್ಲಿ ಹೆಚ್ಚಿನ ಅಂಗಡಿಗಳು ಮತ್ತು ಪೆಟ್ರೋಲ್ ಹೊರಮಾರ್ಗಗಳು EFTPOS ಸೌಲಭ್ಯವನ್ನು ಹೊಂದಿದ್ದವು. ಪ್ರಕ್ರಿಯೆಯ ಶುಲ್ಕಗಳನ್ನು ವ್ಯಾಪಾರಗಳು ಭರಿಸುತ್ತಿದ್ದವು, ಇದು ಕೆಲವು ವ್ಯಾಪಾರ ಮಾಲೀಕರು ಒಂದು ನಿರ್ದಿಷ್ಟ ಮೊತ್ತಕ್ಕಿಂತ ಕಡಿಮೆ ಪಾವತಿಯ ವಹಿವಾಟುಗಳನ್ನು ನಿರಾಕರಿಸಿದರು, ಸಾಮಾನ್ಯವಾಗಿ 5 ಅಥವಾ 10 ಯುರೋಗಳಿಗಿಂತ ಕಡಿಮೆ ಇರುವ ವಹಿವಾಟುಗಳನ್ನು ನಿರಾಕರಿಸಿದರು.

ಈ ಪ್ರಕ್ರಿಯೆಯ ಶುಲ್ಕವನ್ನು ತಪ್ಪಿಸಲು, ಅನೇಕ ವ್ಯಾಪಾರಗಳು ನೇರ ಡೆಬಿಟ್ ಅನ್ನು ಬಳಸುವ ಮಾರ್ಗ ಅನುಸರಿಸಿದರು, ಆಗ ಇವುಗಳನ್ನು ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಡೈರೆಕ್ಟ್ ಡೆಬಿಟ್ ಎಂದು ಕರೆಯಲಾಗುತ್ತಿತ್ತು, German: [Elektronisches Lastschriftverfahren] Error: {{Lang}}: text has italic markup (help)abbr. ELV ). ವ್ಯಾಪಾರ ಕೇಂದ್ರ ಟರ್ಮಿನಲ್ ಕಾರ್ಡಿನಲ್ಲಿರುವ ಹೆಸರು ಮತ್ತು ಖಾತೆ ಸಂಖ್ಯೆಯನ್ನು ಓದುತ್ತದೆ ಆದರೆ ec ಸಂಪರ್ಕದ ಮುಖಾಂತರ ವಹಿವಾಟನ್ನು ನಿರ್ವಹಿಸುವ ಬದಲಾಗಿ ಇದು ಸುಮ್ಮನೆ ಒಂದು ನಮೂನೆಯನ್ನು ಮುದ್ರಿಸುತ್ತದೆ, ಇದನ್ನು ಡೆಬಿಟ್ ಚೀಟಿಯನ್ನು ಅಧಿಕೃತಗೊಳಿಸಲು ಗ್ರಾಹಕ ಸಹಿ ಮಾಡುತ್ತಾನೆ. ಆದಾಗ್ಯೂ, ಈ ವಿಧಾನ ಸಂಪರ್ಕ ಒದಗಿಸುವ ಯಾವುದೇ ಋಜುವಾತು ಅಥವಾ ಪಾವತಿ ಖಾತ್ರಿಯನ್ನು ತಪ್ಪಿಸುತ್ತದೆ. ಮುಂದುವರೆದು, ಒಂದು ಕಾರಣವನ್ನು ನೀಡದೆ ಅವರ ಬ್ಯಾಂಕನ್ನು ಸೂಚಿಸುವ ಮೂಲಕ ಗ್ರಾಹಕರು ಡೆಬಿಟ್ ನೋಟ್ಗಳನ್ನು ಹಿಂದಿರುಗಿಸಬಹುದು. ಇದರರ್ಥ ಫಲಾನುಭವಿ ವಂಚನೆ ಮತ್ತು illiquidityಯ ಅಪಾಯವನ್ನು ಸಹಿಸಬೇಕು. ಕೆಲವು ವ್ಯಾಪಾರ, ಒಂದು ಒಡೆತನದ ಕಪ್ಪುಪಟ್ಟಿಯನ್ನು ಸಂಪರ್ಕಿಸುವ ಅಥವಾ ಉನ್ನತ ವಹಿವಾಟು ಮೊತ್ತಗಳಿಗೆ ಎಲೆಕ್ಟ್ರಾನಿಕ್ ನಗದಿಗೆ ಬದಲಾಯಿಸಿಕೊಳ್ಳುವ ಮೂಲಕ ಈ ಅಪಾಯವನ್ನು ತಗ್ಗಿಸುತ್ತವೆ.

ಗೆಲ್ಕಾರ್ಟೆ ("ಮನಿ ಕಾರ್ಡ್")ಎಂಬ ಅಡ್ಡ ಹೆಸರಿನ ಸುಮಾರು 2000, ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಪರ್ಸ್ ಕಾರ್ಡ್ ಗಳನ್ನು ಪರಿಚಯಿಸಲಾಗಿತ್ತು. ಮಾನದಂಡ ಒದಗಿಸುವ ಡೆಬಿಟ್ ಕಾರ್ಡಿನ ಮುಂಭಾಗದಲ್ಲಿ ಸ್ಮಾರ್ಟ್ ಕಾರ್ಡ್ ಚಿಪ್ನ್ನು ಬಳಸಿಕೊಂಡಿದೆ. ಈ ಚಿಪ್ನ್ನು 200 ಯೂರೊವರೆಗೆ ಛಾರ್ಜ್ ಮಾಡಿಸಬಹುದಾಗಿದ್ದು, ಮಧ್ಯಮದಿಂದ ಅತಿ ಸಣ್ಣ ಪಾವತಿಗಳನ್ನು ಮಾಡಲು ಒಂದು ಮಾರ್ಗವೆಂದು ಹಾಗೂ ಕೆಲವು ಯೋರೋಗಳು ಅಥವಾ ಸೆಂಟ್ಗಳಷ್ಟು ಕಡಿಮೆ ಪಾವತಿಸಬಹುದೆಂದು ಜಾಹಿರಾತುಪಡಿಸಲಾಗಿದೆ. ಇಲ್ಲಿನ ಪ್ರಮುಖ ಅಂಶವೆಂದರೆ ಬ್ಯಾಂಕುಗಳು ಪ್ರಕ್ರಿಯೆಯ ಶುಲ್ಕಗಳನ್ನು ವಿಧಿಸುವುದಿಲ್ಲ. ಇದರ ಶೋಧಕರು ಇದರಿಂದ ನಿರೀಕ್ಷಿಸಿದಷ್ಟು ಜನಪ್ರಿಯತೆಯನ್ನು ಇದು ಗಳಿಸಲಿಲ್ಲ. ಆದಾಗ್ಯೂ, ಇದು ಬದಲಾಗಬಹುದು, ಈಗ ಸಿಗರೇಟ್ ಮಾರುವ ಮೆಶೀನುಗಳಲ್ಲಿ ಈ ಚಿಪ್ನ್ನು ವಯಸ್ಸು ಋಜುವಾತುಪಡಿಸಿಕೊಳ್ಳುವ ಒಂದು ಮಾರ್ಗವಾಗಿ ಬಳಸಲಾಗುತ್ತಿರುವುದರಿಂದ ಇದು ಬದಲಾಗಬಹುದಾಗಿದ್ದು,ಜನವರಿ 2007ರಿಂದ ಇದನ್ನು ಕಡ್ಡಾಯಗೊಳಿಸಲಾಗಿದೆ. ಇನ್ನೂ ಹೆಚ್ಚಿಗೆ ಹೇಳಬೇಕೆಂದರೆ,"ಗೆಲ್ಕಾರ್ಟೆಯೊಂದಿಗೆ ಪಾವತಿಸಬೇಕಾದರೆ ಕೆಲ ಪಾವತಿ ವಿನಾಯಿತಿಗಳನ್ನು ನೀಡಲಾಯಿತು(ಉದಾ : ಸಾರ್ವಜನಿಕ ಸಾರಿಗೆ ದರಗಳಿಗೆ 10% ವಿನಾಯಿತಿ). ಬಳಕೆದಾರ ಒಂದು ಪಿನ್ ಅಥವಾ ಒಂದು ಮಾರಾಟದ ಚೀಟಿಗೆ ಸಹಿಯನ್ನು ಹಾಕುವ ಅಗತ್ಯವೇ ಇಲ್ಲದಿರುವುದರಿಂದ "ಗೆಲ್ಕಾರ್ಟೆ" ಪಾವತಿಯು ಎಲ್ಲ ಭದ್ರತಾ ಕ್ರಮಗಳ ನ್ಯೂನತೆಯನ್ನು ಹೊಂದಿದೆ: "ಗೆಲ್ಕಾರ್ಟೆ ಕಳೆದುಕೊಂಡರೆ ಒಂದು ಕೈಚೀಲ ಅಥವಾ ಪರ್ಸ್ ಕಳೆದುಕೊಂಡಂತೆ - ಇದು ಸಿಕ್ಕಿದ ಯಾರಾದರು ಇದನ್ನು ಅವರ ಸ್ವಂತ ಖರೀದಿಗಳಿಗೆ ಪಾವತಿಸಲು ಬಳಸಿಕೊಳ್ಳಬಹುದು.

ಹಾಂಗ್ ಕಾಂಗ್

[ಬದಲಾಯಿಸಿ]ಡೆಬಿಟ್ ಕಾರ್ಡಿಗೆ ಸಮಾನವಾದ, ಹಾಂಕ್ಕಾಂಗ್ನಲ್ಲಿ ವ್ಯಾಪಕವಾಗಿ ಬಳಸಲಾದ ಒಂದು ಜನಪ್ರಿಯ ಪಾವತಿ ವಿಧಾನ ಇಪಿಎಸ್. ಇಪಿಎಸ್ ಒಂದು ಪಾವತಿ ಮಾಡುವ ವಿಧಾನವಾಗಿದ್ದು ಇದು ತನ್ನ ಗ್ರಾಹಕರಿಗೆ ಎಟಿಎಂ ಕಾರ್ಡನ್ನು ಒಂದು ಡೆಬಿಟ್ ಕಾರ್ಡಿನಂತೆ ಬಳಸಲು ಬಿಡುತ್ತದೆ. ಹಾಂಕ್ಕಾಂಗಿನ ಹೆಚ್ಚಿನ ದೊಡ್ಡ ಬ್ಯಾಂಕುಗಳು ಗ್ರಾಹಕರಿಗೆ ಇಪಿಎಸ್ನೊಂದಿಗೆ ಎಟಿಎಂ ಕಾರ್ಡುಗಳನ್ನು ಒದಗಿಸುತ್ತವೆ.

ಹಂಗೇರಿ

[ಬದಲಾಯಿಸಿ]ಹಂಗೇರಿಯಲ್ಲಿ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು ಅತ್ಯಂತ ಸಾಮಾನ್ಯವಾಗಿದ್ದು, ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳಿಗಿಂತ ಜನಪ್ರಿಯವಾಗಿವೆ.[೧೭] ಅನೇಕ ಹಂಗೇರಿಯನ್ನರು ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು("betéti kártya")ತಪ್ಪುಗ್ರಹಿಕೆಯಿಂದ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡಿಗೆ ಬಳಸುವ ಪದ("hitelkártya")ವನ್ನೇ ಬಳಸುತ್ತಾರೆ.

ಭಾರತ

[ಬದಲಾಯಿಸಿ]ವ್ಯಾಪಾರಿಗೆ ಪ್ರತಿ ವಹಿವಾಟಿಗೂ ಶುಲ್ಕ ವಿಧಿಸಲಾಗುವುದರಿಂದ ಭಾರತದಲ್ಲಿ ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಸೀಮಿತವಾದ ಜನಪ್ರಿಯತೆಯನ್ನು ಹೊಂದಿದೆ. ಆದುದರಿಂದ ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಹೆಚ್ಚಾಗಿ ಎಟಿಎಂ ವಹಿವಾಟುಗಳಿಗೆ ಬಳಸಲಾಗುತ್ತಿದೆ. ಹೆಚ್ಚಿನ ಬ್ಯಾಂಕುಗಳು ವಿಸಾ ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಒದಗಿಸಿದರೆ, ಕೆಲ ಬ್ಯಾಂಕುಗಳು(ಎಸ್ಬಿಐ ನಂತಹ)ಮೆಸ್ಟ್ರೋ ಕಾರ್ಡುಗಳನ್ನು ಒದಗಿಸುತ್ತವೆ. ಒದಗಿಸಿದ ಬ್ಯಾಂಕುಗಳ ಮೂಲಕಕ್ಕಿಂತ ವಿಸಾ ಅಥವಾ ಮಾಸ್ಟರ್ಕಾರ್ಡ್ ಸಂಪರ್ಕಗಳ ಮಾರ್ಗ ಮೂಲಕ ಡೆಬಿಟ್ ಕಾರ್ಡ್ ವಹಿವಾಟುಗಳು ನಡೆಯುತ್ತವೆ.

ಇಟಲಿ

[ಬದಲಾಯಿಸಿ]ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು ಇಟೆಲಿಯಲ್ಲಿ ತುಂಬಾ ಜನಪ್ರಿಯವಾಗಿವೆ. ಸಾಂಪ್ರದಾಯಿಕ ಹಾಗೂ ಪ್ರಿಪೇಯ್ಡ್ ಕಾರ್ಡುಗಳೆರಡೂ ಇವೆ. ಇಟೆಲಿಯ ಪ್ರಮುಖ ಸಾಂಪ್ರದಾಯಿಕ ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಪ್ಯಾಗೊಬ್ಯಾನ್ಕೊಮ್ಯಾಟ್: ಇಟೆಲಿಯ ಬ್ಯಾಂಕುಗಳು ಈ ರೀತಿಯ ಕಾರ್ಡುಗಳನ್ನು ಆಗಾಗ ಒಂದು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡಿನೊಂದಿಗೆ ಒದಗಿಸುತ್ತವೆ(ಆದ್ದರಿಂದ ಒಂದು ಉಭಯ ವಿಧಾನದ ಕಾರ್ಡನ್ನು ಪಡೆಯುತ್ತಾರೆ). ಒಡೆತನದ ಬ್ಯಾಂಕ್ ಖಾತೆಯ ಹಣಕ್ಕೂ ಇದು ಪ್ರವೇಶವನ್ನು ಒದಗಿಸುತ್ತದೆ ಹಾಗೂ ಹೆಚ್ಚಿನ ಅಂಗಡಿಗಳಲ್ಲಿ ಇದನ್ನು ವ್ಯಾಪಕವಾಗಿ ಸ್ವೀಕರಿಸಲಾಗುತ್ತದೆ, ಅಂತರಜಾಲದಲ್ಲಿ ಕೂಡ ಕೇವಲ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ವಿಧಾನಕ್ಕೆ ಅವಕಾಶವಿದೆ. Poste Italiane S.p.A., ಪ್ರಮುಖ ಡೆಬಿಟ್ ಪ್ರಿಪೇಯ್ಡ್ ಕಾರ್ಡನ್ನು ಒದಗಿಸುತ್ತದೆ.ಇದನ್ನು Postepay ಎಂದು ಕರೆಯಲಾಗುತ್ತಿದ್ದು, ವಿಸಾ ಎಲೆಕ್ಟ್ರಾನ್ ಸರ್ಕ್ಯೂಟ್ನಲ್ಲಿ ನಡೆಸಲಾಗುತ್ತದೆ. ಇದನ್ನು Poste Italianeಯ ಎಟಿಎಂ(ಪೋಸ್ಟಮ್ಯಾಟ್)ಗಳಲ್ಲಿ ಹಾಗೂ ಜಗತ್ತಿನಾದ್ಯಂತದ ವಿಸಾ ಎಲೆಕ್ಟ್ರಾನ್-ಸಹವರ್ತನ ಬ್ಯಾಂಕ್ ಎಟಿಎಂಗಳಲ್ಲಿ ಬಳಸಲಾಗುತ್ತದೆ. ಅಂತರಜಾಲ ಹಾಗೂ ಪಿಓಎಸ್-ಆಧಾರಿತ ವ್ಯವಹಾರಗಳಲ್ಲಿ ಇದನ್ನು ಬಳಸಿದಾಗ ಇದಕ್ಕೆ ಯಾವುದೇ ಶುಲ್ಕವಿರುವುದಿಲ್ಲ. ಇತರೆ ಕಾರ್ಡುಗಳನ್ನು ಇನ್ನಿತರೆ ಕಂಪನಿಗಳಾದ, ವೊಡಾಫೋನ್ ಕ್ಯಾಶ್ಕಾರ್ಡ್, ಬ್ಯಾಂಕ ಡಿ ಮಿಲಾನೊವಿನ ಕಾರ್ಟ ಜೀನ್ಸ್ ಮತ್ತು ಕಾರ್ಟ ಮೊನೆಟಾ ಆನ್ಲೈನ್ ಇವುಗಳು ಒದಗಿಸುತ್ತವೆ.

ಜಪಾನ್

[ಬದಲಾಯಿಸಿ]ಜಪಾನ್ನ ಜನತೆ ಸಾಮಾನ್ಯವಾಗಿ ತಮ್ಮ ಕೇವಲ ವಾಸ್ತವ ಉದ್ದೇಶಿತ ಬಳಕೆಗಾಗಿ ಕ್ಯಾಶ್ ಮಶೀನ್ಗಳನ್ನು ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳಾಗಿ ಬಳಸುತ್ತಾರೆ.cash cards (キャッシュカード kyasshu kādo?) ಈ ಕಾರ್ಡುಗಳ ಡೆಬಿಟ್ ಕಾರ್ಯಾತ್ಮಕತೆ ಸಾಮಾನ್ಯವಾಗಿ ನಿಗದಿತ ಬ್ಯಾಂಕುಗಳಿಂದ ಪಡೆದ ನಗದು ಕಾರ್ಡುಗಳನ್ನು ಮಾತ್ರ ಬಳಸಬಹುದೆಂದು ಹೇಳಲಾಗುತ್ತದೆ. ಒಂದು ಕ್ಯಾಶ್ಕಾರ್ಡಿನ ಗಾತ್ರ ಒಂದು ವಿಸಾ/ಮಾಸ್ಟರ್ಕಾರ್ಡಿನಷ್ಟೇ ಇರುತ್ತದೆ. ಪಾವತಿ ಆಗುವಾಗ ಬಳಕೆದಾದ ಆತನ ಅಥವಾ ಆಕೆಯ ನಾಲ್ಕು-ಅಂಕಿಯ ಪಿನ್ನ್ನು ಒಂದು ಗುರುತಾಗಿ ಪ್ರವೇಶಿಸಬೇಕಾಗುತ್ತದೆ. ಜಪಾನ್ನಲ್ಲಿ ಜೆ-ಡೆಬಿಟ್ ಮಾರ್ಚ್ 6, 2000ರಲ್ಲಿ ಪ್ರಾರಂಭವಾಯಿತು

ಸುರುಗ ಬ್ಯಾಂಕ್ ಜಪಾನ್ನ ಮೊದಲ ವಿಸಾ ಡೆಬಿಟ್ ಸೇವೆಯನ್ನು 2006ರಲ್ಲಿ ಆರಂಭಿಸಿತು. ಎಡ್ಬ್ಯಾಂಕ್ ವಿಸಾ ಡೆಬಿಟ್ನ ಸೇವೆಯನ್ನು 2007ರ ಅಂತ್ಯದಲ್ಲಿ ಪ್ರಾರಂಭಿಸಿತು.[೧೮]

ಕುವೈತ್

[ಬದಲಾಯಿಸಿ]ಕುವೈತ್ನಲ್ಲಿ, ಎಲ್ಲ ಬ್ಯಾಂಕುಗಳು ತಮ್ಮ ಖಾತೆದಾರರಿಗೆ ಒಂದು ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಒದಗಿಸುತ್ತದೆ. ಈ ಕಾರ್ಡು KNET ಎಂದು ಬ್ರಾಂಡ್ ಆಗಿದ್ದು, ಇದು ಕುವೈತ್ನಲ್ಲಿ ಕೇಂದ್ರ ಒತ್ತುಗುಂಡಿ ಆಗಿದೆ. KNET ಕಾರ್ಡು ವ್ಯವಹಾರಗಳು ಗ್ರಾಹಕ ಮತ್ತು ವ್ಯಾಪಾರಿಗಳಿಬ್ಬರಿಗೂ ಉಚಿತವಾಗಿದೆ, ಆದ್ದರಿಂದ KNET ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ಕಡಿಮೆ ಮೌಲ್ಯದ ವ್ಯವಹಾರಗಳಿಗೂ ಬಳಸಲಾಗುತ್ತದೆ. KNET ಕಾರ್ಡುಗಳು ಬಹುತೇಕ ಮೆಸ್ಟ್ರೋ ಅಥವಾ ವಿಸಾ ಎಲೆಕ್ಟ್ರಾನ್ನ ಸಹ-ಬ್ರಾಂಡ್ಗಳಾಗಿದ್ದು, ಕುವೈತ್ನ ಹೊರಭಾಗದಲ್ಲೂ ಇದೇ ಕಾರ್ಡನ್ನು ಬಳಸಲು ಹಾಗೂ ಈ ಪಾವತಿ ಯೋಜನೆಗಳನ್ನು ಸಹಕರಿಸುವ ಯಾವುದೇ ಟರ್ಮಿನಲ್ನಲ್ಲಿ ಕೂಡ ಇದನ್ನು ಬಳಸಲು ಇದು ಸಾಧ್ಯವಾಗಿಸುತ್ತದೆ.

ನೆದರ್ಲ್ಯಾಂಡ್ಸ್

[ಬದಲಾಯಿಸಿ]ನೆದರ್ಲ್ಯಾಂಡ್ಸ್ನಲ್ಲಿ EFTPOS ಬಳಕೆಯನ್ನು ಪಿನೆನ್ ಎಂದು ಕರೆಯುತ್ತಾರೆ(pin ning), ಈ ಪದವನ್ನು ಪರ್ಸನಲ್ ಐಡೆಂಟಿಫಿಕೇಶನ್ ನಂಬರ್ನಿಂದ ಪಡೆದುಕೊಳ್ಳಲಾಗಿದೆ. ಪಿನ್ಗಳನ್ನು ಎಟಿಎಂ ವಹಿವಾಟುಗಳಲ್ಲಿಯೂ ಬಳಸಲಾಗುತ್ತಿದೆ, ಹಾಗೂ EFTPOSಗೆ ಮಾರುಕಟ್ಟೆಯ ಬ್ರಾಂಡ್ ಆಗಿ ಪರಿಚಯಿಸಿದ್ದರೂ ಕೂಡ ಈ ಪದವನ್ನು ಅನೇಕ ಜನರು ಅದಲುಬದಲಾಗಿ ಬಳಸುತ್ತಾರೆ. 1987ರಲ್ಲಿ ಈ ವಿಧಾನವನ್ನು ಪ್ರಾರಂಭಿಸಲಾಯಿತು ಹಾಗೂ 2006 ರಲ್ಲಿ ದೇಶದಾದ್ಯಂತ ಬಟೆವಾಡೆ ಸೇವೆಗಳು ಹಾಗೂ ಮಾರುಕಟ್ಟೆಗಳಿಂದ ಬಳಸಲ್ಪಡುವ ಮೊಬೈಲ್ ಟರ್ಮಿನಲ್ಗಳೂ ಸೇರಿದಂತೆ 166,375 ಟರ್ಮಿನಲ್ಗಳು ಇದ್ದವು. ಎಲ್ಲ ಬ್ಯಾಂಕುಗಳು EFTPOS ಗೆ ಸರಿಹೊಂದುವ ಒಂದು ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಚಾಲ್ತಿ ಖಾತೆಗಳೊಂದಿಗೆ ನೀಡುತ್ತವೆ.

ಸಾಮಾನ್ಯವಾಗಿ ಪಿನ್ ವ್ಯವಹಾರಗಳು ಗ್ರಾಹಕನಿಗೆ ಉಚಿತವಾಗಿವೆ, ಆದರೆ ಚಿಲ್ಲರೆವ್ಯಾಪಾರಿಗೆ ಪ್ರತಿ-ವಹಿವಾಟಿಗೆ ಹಾಗೂ ತಿಂಗಳ ಶುಲ್ಕವನ್ನು ವಿಧಿಸಲಾಗುತ್ತದೆ. ಇಕ್ವೆನ್ಸ್ ಒಂದು ಸಂಸ್ಥೆಯಾಗಿದ್ದು, ಎಲ್ಲ ಪ್ರಮುಖ ಬ್ಯಾಂಕುಗಳು ಸದಸ್ಯರಂತಿದ್ದಾರೆ, ವಿಧಾನವನ್ನು ನಡೆಸುತ್ತದೆ, ಹಾಗೂ 2005 ಆಗಸ್ಟ್ವರೆಗೂ ಇದಕ್ಕೆ ಶುಲ್ಕ ವಿಧಿಸಲಾಗುತ್ತಿತ್ತು. ಏಕಸ್ವಾಮ್ಯ ದುರುಪಯೋಗದ ಆರೋಪಗಳಿಗೆ ಪ್ರತಿಕ್ರಿಯಿಸುತ್ತಾ, ಇದರ ಸದಸ್ಯ ಬ್ಯಾಂಕುಗಳಿಗೆ ಒಪ್ಪಂದದ ಜವಾಬ್ದಾರಿಗಳನ್ನು ವಹಿಸಿಕೊಟ್ಟಿತು, ಇದು ಈಗ ಪೈಪೋಟಿಯ ಒಪ್ಪಂದಗಳನ್ನು ನೀಡುತ್ತಿದೆ. ಇಂಟರ್ಪೇ, ಇಕ್ವೆನ್ಸ್ನ ಒಂದು ಶಾಸನಬದ್ಧ ಪೂರ್ವಾಧಿಕಾರಿಯಾಗಿದ್ದು, 2004ರಲ್ಲಿ ಇದಕ್ಕೆ EUR 47 ಮಿಲಿಯನ್ ದಂಡ ವಿಧಿಸಲಾಯಿತು, ಆದರೆ ದಂಡವನ್ನು ಆನಂತರ ಕೈಬಿಡಲಾಯಿತು, ಹಾಗೂ ಬ್ಯಾಂಕುಗಳ ಒಂದು ಸಂಬಂಧಿತ ದಂಡವನ್ನು EUR 17 ರಿಂದ €14 ಮಿಲಿಯನ್ವರೆಗೆ ಕಡಿತಗೊಳಿಸಲಾಯಿತು. ಪ್ರಮಾಣವನ್ನು ಅವಲಂಬಿಸಿ, ಪ್ರತಿ-ವ್ಯವಹಾರದ ಶುಲ್ಕವು 5-10 ಯುರೋಸೆಂಟ್ಸ್ಗಳ ನಡುವೆ ವಿಧಿಸಲಾಯಿತು.

ನೆದರ್ಲ್ಯಾಂಡ್ಸ್ನಲ್ಲಿ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳ ಬಳಕೆ ತುಂಬಾ ಕಡಿಮೆ ಇದ್ದು, ಹೆಚ್ಚಿನ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡುಗಳನ್ನು EFTPOSನೊಂದಿಗೆ ಬಳಸಲಾಗುತ್ತಿರಲಿಲ್ಲ, ಅಥವಾ ಗ್ರಾಹಕರಿಗೆ ಅತಿ ಹೆಚ್ಚಿನ ಶುಲ್ಕವನ್ನು ವಿಧಿಸಲಾಗುತ್ತಿತ್ತು. ಯಾವಾಗಲೂ ಅಲ್ಲದಿದ್ದರೂ, ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳನ್ನು ಆಗಾಗ, EFTPOSಗಾಗಿ ಸಂಪೂರ್ಣ EU ಯಲ್ಲಿ ಬಳಸಲಾಗುತ್ತಿತ್ತು. ಹೆಚ್ಚಿನ ಡೆಬಿಟ್ ಕಾರ್ಡುಗಳು ಮೆಸ್ಟ್ರೋ ಕಾರ್ಡುಗಳಾಗಿವೆ.

ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಪರ್ಸ್ ಕಾರ್ಡುಗಳ (ಚಿಪ್ನಿಪ್ ಎಂದು ಕರೆಯಲ್ಪಡುವ)ನ್ನು 1996ರಲ್ಲಿ ಪರಿಚಯಿಸಲಾಗಿತ್ತು, ಆದರೆ ಎಂದಿಗೂ ಜನಪ್ರಿಯವಾಗಲಿಲ್ಲ.

ನ್ಯೂಜಿಲೆಂಡ್

[ಬದಲಾಯಿಸಿ]ನ್ಯೂ ಜೀಲ್ಯಾಂಡ್ನಲ್ಲಿ ವ್ಯಾಪಾರ ಕೇಂದ್ರದಲ್ಲಿನ EFTPOS ಎಲೆಕ್ಟ್ರಾನಿಕ್ ಹಣ ವರ್ಗಾವಣೆ ವಿಧಾನವು ಅತ್ಯಂತ ಜನಪ್ರಿಯವಾಗಿದೆ, ಇತರೆ ಯಾವುದೇ ರಾಷ್ಟ್ರ[೧೯] ಗಳಿಗಿಂತ ಜನಸಂಖ್ಯೆಯ ತಲಾ ಒಬ್ಬನಿಗೆ ಹೆಚ್ಚು ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಟರ್ಮಿನಲ್ಗಳಿದ್ದು, ಸುಮಾರು 60% ಎಲ್ಲ ಚಿಲ್ಲರೆ ವ್ಯಾಪಾರಿ ವಹಿವಾಟುಗಳಿಗೆ ಬಳಸಲಾಗುತ್ತಿದೆ.[೨೦] ದೊಡ್ಡ EFTPOS ಸಂಪರ್ಕ ಒದಗಿಸುವಾತ(ವ್ಯಾಪಾರಿ)ನ ಪ್ರಕಾರ, "ನ್ಯೂಜಿಲ್ಯಾಂಡಿಯನ್ನರು ಇತರೆ ದೇಶದವರು ಬಳಸುವುದಕ್ಕಿಂತ ದುಪ್ಪಟ್ಟು EFTPOS ನ್ನು ಬಳಸುತ್ತಾರೆ.[೨೧]

.ಒಬ್ಬ ನ್ಯೂಜಿಲ್ಯಾಂಡರನಿಗೆ ಒಂದಕ್ಕಿಂತ ಹೆಚ್ಚಿಗೆ EFTPOS ಕಾರ್ಡುಗಳನ್ನು ಹೊಂದುವುದು ಹಾಗೂ ಬ್ಯಾಂಕುಗಳು ಆ ತಿಂಗಳ ಅನಿಯಮಿತ(100 ಅಥವಾ ಅದಕ್ಕಿಂತ ಹೆಚ್ಚಿಗೆ)EFTPOS ವಹಿವಾಟುಗಳಿಗೆ ನಿಗದಿಪಡಿಸಿದ ತಿಂಗಳ ಶುಲ್ಕವನ್ನು ಒಡ್ಡುವುದು ಅಸಾಮಾನ್ಯವೇನಲ್ಲ. ಕ್ರಿಸ್ಮಸ್ನಂತಹ ಬಿಡುವಿಲ್ಲದ ಸಮಯಗಳಲ್ಲಿ EFTPOS ವಿಧಾನಗಳು ದೊಡ್ಡ ಪ್ರಮಾಣದ ವಹಿವಾಟುಗಳನ್ನು ನಿಭಾಯಿಸುವ ಸಾಮರ್ಥ್ಯವನ್ನು ಹೊಂದಿವೆ. ಸಂಪರ್ಕಗಳು ಅತ್ಯಂತ ಕ್ಲಿಷ್ಟಕರವಾಗಿವೆ ಹಾಗೂ ಭದ್ರತೆ ಮತ್ತು ಭಂಗಪಡಿಸುವ ಅಪಾಯವನ್ನು ತಗ್ಗಿಸಲು ವಹಿವಾಟುಗಳ ಅತ್ಯುಚ್ಛ್ರಾಯ ಸಮಯಗಳಲ್ಲೂ ಇವುಗಳಿಂದ ರಕ್ಷಿಸುವ ಖಾತ್ರಿ ನೀಡಲು ಸ್ಥಳದಲ್ಲಿ ಅನೇಕ ಸಂಖ್ಯೆಯ ರಕ್ಷೆಣೆಗಳನ್ನು ಹೊಂದಿರುತ್ತವೆ.

ವಾಸ್ತವವಾಗಿ ಎಲ್ಲ ಚಿಲ್ಲರೆ ವ್ಯಾಪಾರಿ ಹೊರಮಾರ್ಗಗಳು EFTPOS ಟರ್ಮಿನಲ್ಗಳನ್ನು ಹೊಂದಿರುತ್ತವೆ, ವಿಶೇಷವಾಗಿ ಸೂಪರ್ಮಾರುಕಟ್ಟೆಗಳು, "ಡೈರಿಗಳು"(ಅನುಕೂಲ ಅಂಗಡಿಗಳು), ಸೇವಾ ಕೇಂದ್ರಗಳು, ಹಾಗೂ ಮದ್ಯದಂಗಡಿಗಳು. ಘಟನೆಗಳ ನಿಲುಗಡೆಗಳಿಂದ ವ್ಯಾಪಾರಗಳನ್ನು ನಿರ್ವಹಿಸುವ ಟ್ಯಾಕ್ಸಿ ನಿರ್ವಾಹಕರು ಹಾಗು ಪಿಝ್ಝ ಬಟವಾಡೆ ಜನತೆ ಹೆಚ್ಚಾಗಿ ಮೊಬೈಲ್ EFTPOS ಟರ್ಮಿನಲ್ಗಳನ್ನು ಹೊಂದಿದ್ದಾರೆ.

ನ್ಯೂಜಿಲ್ಯಾಂಡರುಗಳು ಸಣ್ಣ ಮತ್ತು ದೊಡ್ಡ ವಹಿವಾಟುಗಳೆರಡಕ್ಕೂ EFTPOS ನ್ನು ಬಳಸುತ್ತಾರೆ. ಒಬ್ಬ ನ್ಯೂಜಿಲ್ಯಾಂಡರನಿಗೆ ಒಂದು ಅತಿ ಸಣ್ಣ ಮೊತ್ತವಾದ 50 ಸೆಂಟುಗಳು NZDಗಳಷ್ಟನ್ನು ಪಾವತಿಸಲು EFTPOS ಕಾರ್ಡನ್ನು ಬಳಸುವುದರಲ್ಲಿ ಅಸಾಮಾನ್ಯವೆನಿಸುವುದಿಲ್ಲ. ಏಕೆಂದರೆ EFTPOS ನ್ಯೂಜಿಲ್ಯಾಂಡಿನಲ್ಲಿ ಇದೊಂದು ಅಂತಹ ವೆಚ್ಚ ಮಾಡುವ ಸಮಗ್ರ ಭಾಗವಾಗಿದ್ದು, ಅಪರೂಪದ ಸಂಪರ್ಕ ವೈಫಲ್ಯಗಳು ಅತಿ ದೊಡ್ಡ ವಿಳಂಬಗಳನ್ನು, ಅನಾನುಕೂಲ ಹಾಗೂ ವ್ಯಾಪಾರಗಳಿಗೆ ಆದಾಯ ಕಡಿತವನ್ನುಂಟು ಮಾಡುತ್ತವೆ, ಇಂತಹ ಸಮಯದಲ್ಲಿ ಅವರು EFTPOS ವಹಿವಾಟು ಪ್ರಕ್ರಿಯೆಗೊಳ್ಳಲು ಕೈಯಿಂದ "ಝಿಪ್-ಝ್ಯಾಪ್" ಸ್ವಯಿಪ್ ಮೆಶಿನ್ಗಳನ್ನು ಸಂಪರ್ಕ ವಾಪಾಸು ಸೇವೆಗೆ ದೊರುಕುವವರೆಗೆ ನಡೆಸುತ್ತಾರೆ.[೨೨] ಆಸ್ಟ್ರೇಲಿಯಾ ಹಾಗೂ ಇತರೆಡೆಗಳಂತೆ ನ್ಯೂಜಿಲ್ಯಾಂಡ್ ವ್ಯಾಪಾರಿಗಳು ತಲಾ ಒಂದು ವಹಿವಾಟುಗಳಿಗೆ ಶುಲ್ಕವನ್ನು ಭರಿಸುವುದಿಲ್ಲ. ವಹಿವಾಟು ಶುಲ್ಕಗಳು ಮಾದರಿಯಾಗಿ ಗ್ರಾಹಕರು ಭರಿಸುತ್ತಾರೆ, ಹಾಗೂ ಚಿಲ್ಲರೆವ್ಯಾಪಾರಿಗಳು ಒಂದು ನಿಗದಿಪಡಿಸಿದ ಮಾಸಿಕ ಸಲಕರಣಾ ಬಾಡಿಗೆ ಶುಲ್ಕವನ್ನು ಪಾವತಿಸುತ್ತಾರೆ. 18 ವರ್ಷ ಕೆಳಗಿನ ವಿದ್ಯಾರ್ಥಿಗಳು ಮತ್ತು ಮಕ್ಕಳ ಬ್ಯಾಂಕ್ ಖಾತೆಗಳಿಗೆ ಕಡಿಮೆ ಅಥವಾ ಯಾವುದೇ ಎಲೆಕ್ಟ್ರಾನಿಕ್ ವಹಿವಾಟು ಶುಲ್ಕವಿಲ್ಲದಿರುವುದರಿಂದ,ಯವ ಪೀಳಿಗೆಗಳಲ್ಲಿ EFTPOS ಬಳಕೆ ವಾಸ್ತವವಾಗಿ ಎಲ್ಲೆಡೆ ಪ್ರಚಲಿತದಲ್ಲಿದೆ. ಇತ್ತೀಚಿನ ಕಾಲದಲ್ಲಿ, ಪ್ರಮುಖ ಬ್ಯಾಂಕುಗಳು EFTPOS ವಹಿವಾಟು ಶುಲ್ಕವಿಲ್ಲದ ಖಾತೆಗಳನ್ನು ನೀಡಲು ಪ್ರಾರಂಭಿಸಿವೆ.

ಬ್ಯಾಂಕ್ ಆಫ್ ನ್ಯೂಜಿಲ್ಯಾಂಡ್ 1985 ರಲ್ಲಿ ಪೆಟ್ರೋಲ್ ಕೇಂದ್ರಗಳೊಂದಿಗೆ ಒಂದು ಪ್ರಾಯೋಗಿಕ ಯೋಜನೆಯ ಮೂಲಕ EFTPOS ನ್ನು ನ್ಯೂಜಿಲ್ಯಾಂಡಿಗೆ ಪರಿಚಯಿಸಿತು.

ಎರಡು ಪ್ರಾಥಮಿಕ ಸಂಪರ್ಕಗಳ ಮೂಲಕ EFTPOS ನ್ನು ನಿರ್ವಹಿಸಲಾಗುತ್ತದೆ. ಒಂದು, EFTPOS NZ,ANZ ಒಡೆತನದಲ್ಲಿದೆ, ಎರಡನೆಯದು ಪೇಮಾರ್ಕ್ ನಿಯಮಿತದಿಂದ ನಿರ್ವಹಿಸಲ್ಪಡುತ್ತಿದ್ದು(ಈ ಮೊದಲು ಎಲೆಕ್ಟ್ರಾನಿಕ್ ವಹಿವಾಟು ಸೇವಾ ನಿಯಮಿತ)ASB ಬ್ಯಾಂಕ್, ವೆಸ್ಟ್ಪ್ಯಾಕ್ ಹಾಗೂ ಬ್ಯಾಂಕ್ ಆಫ್ ನ್ಯೂಜಿಲ್ಯಾಂಡ್ನ ಒಡೆತನದಲ್ಲಿದೆ. ಪೇ ಮಾರ್ಕ್ ಸಂಪರ್ಕವು ನ್ಯೂಜಿಲ್ಯಾಂಡಿನ ಸರಿಸುಮಾರು ಎಲ್ಲ EFTPOS ವಹಿವಾಟುಗಳ 75% ನ್ನು ಅವರ ಪೇಮಾರ್ಕ್ EFTPOS ಸಂಪರ್ಕ ಹಾಗೂ 73,000 ಕ್ಕೂ ಅಧಿಕ ವ್ಯಾಪಾರದ ಕೇಂದ್ರಗಳಲ್ಲಿ ಪ್ರಕ್ರಿಯೆಗೊಳಿಸುತ್ತದೆ.[೨೩]

ನ್ಯೂಜಿಲ್ಯಾಂಡಿನಲ್ಲಿ 1989ರಲ್ಲಿ ಎಲೆಕ್ಟ್ರಾನಿಕ್ ರೂಪದ ಪಾವತಿಯ ಪರಿಚಯವಾದ ಕಾರಣ 2006 ರ ಜುಲೈನಲ್ಲಿ ಐದನೇ ಬಿಲಿಯನ್ನಿನ EFTPOS ಪಾವತಿಯು ETSL/ಪೇಮಾರ್ಕ್ EFTPOS ಸಂಪರ್ಕವನ್ನು ದಾಟಿ ಹರಿಯಿತು.[೨೪]

9 ಮೇ 2007ರಂದು, ಅಂತರಜಾಲದಲ್ಲಿ ಸುರಕ್ಷಿತವಾಗಿ EFTPOS ವಹಿವಾಟುಗಳನ್ನು ರವಾನಿಸಲು ಅವಕಾಶ ನೀಡುವ ಮೊದಲನೇ ಐಪಿ/ಬ್ರಾಡ್ಬ್ಯಾಂಡ್ ದೃಢೀಕೃತ ಟರ್ಮಿನಲ್ ಎಂದು ಪೇಮೆಂಟ್ ಎಕ್ಸ್ಪ್ರೆಸ್ನ್ನು ದೃಢಪಡಿಸಲಾಯಿತು.

ಆದಾಗ್ಯೂ ಸಾರ್ವಜನಿಕ ಅಂತರಜಾಲದ ಮೇಲಿಂದ EFTPOS ಪಾವತಿಗಳಿಗೆ ಸಂಬಂಧಿಸಿ ಸುರಕ್ಷತಾ ವಿಚಾರಗಳು ಹಾಗೂ ಪೂರ್ವಾರ್ಜಿತ(ಡಯಲ್ ಅಪ್)ಟರ್ಮಿನಲ್ ಬದಲಾವಣೆಯೊಂದಿಗೆ ಸಂಬಂಧಿಸಿದ ವೆಚ್ಚಗಳು ನ್ಯೂಜಿಲ್ಯಾಂಡಿನಲ್ಲಿ ಐಪಿ ಮಾಧ್ಯಮ ಬೆಳವಣಿಗೆಗೆ ತಡೆಯೊಡ್ಡಿತು.

ಒಂದು ಕಂಪೆನಿ, ಹೆಚ್ಚು ಹಿಂದಿನ(ಡಯಲ್ ಅಪ್) ಟರ್ಮಿನಲ್ಗಳ ಸುರಕ್ಷವಾದ ಐಪಿ ಸಂಪರ್ಕವನ್ನು ಸಾಧಿಸಲು ಟರ್ಮಿನಲ್ನ ಬದಲಿಯ ಅಗತ್ಯವಿಲ್ಲದೆ ವ್ಯಾಪಾರಿ ಐಪಿ ಸೇವೆಗಳು(ಎಂಐಪಿಎಸ್)ಪೂರಕ ಐಪಿ-ಪಿಓಎಸ್ ಪರಿಹಾರವನ್ನು ನೀಡುತ್ತವೆ. ಪಿಸಿಐ ದೂರು ಹಾಗೂ ಪೇಮಾರ್ಕ್ ದೃಢೀಕೃತ MIPS IP-POS ವಿಧಾನವು ಹಿಂದಿನ EFTPOS ಟರ್ಮಿನಲ್ಗೆ ಡಯಲ್ ಅಪ್ ವಹಿವಾಟು ಅಂಕಿಅಂಶವನ್ನು ಬ್ಯಾಂಕ್ ಸ್ವಿಚ್ಗೆ ಪಾವತಿಯನ್ನು ಸುರಕ್ಷವಾಗಿ ಸಾಗಿಸುವ ಮುನ್ನ IP ಗೆ ಪರಿವರ್ತಿಸಲು ಜೋಡಿಸಿದ MIPS WebNACನ್ನು ಹೊಂದಿದೆ.

ಆನ್ಲೈನ್ ಶಾಪಿಂಗ್ಗಾಗಿ ನ್ಯೂಜಿಲ್ಯಾಂಡ್ನ ಮೊದಲ ಡೆಬಿಟ್ ಅಥವಾ "ಸಂಗ್ರಹಿತ ಮೌಲ್ಯ" ವಿಧಾನವನ್ನು ರಚಿಸಲು 2008 ರ ಮಾರ್ಚ್ನಲ್ಲಿ ಪೇ ಮಾರ್ಕ್ ಕಾರ್ಯತಃ ವ್ಯಾಲೆಟ್(ಕೈಚೀಲ)ಪಾವತಿ ವಿಧಾನವಾದ ಪೊಗೊ Archived 2008-01-06 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ. ದೊಂದಿಗೆ ಪಾಲುದಾರನಾಯಿತು.

ನ್ಯೂಜಿಲ್ಯಾಂಡ್ ಎಫ್ಟಾಪ್ಸ್ ವಿಧಾನದ ವಿನ್ಯಾಸ ಹಾಗೂ ಇದರ ಯಶಸ್ಸು ಹಾಗೂ ಜನಪ್ರಿಯತೆಲ್ಲಿ ಜಗತ್ತಿನ ಮೊದಲನೇಯದಾಗಿದ್ದು, ಅಭಿವೃದ್ಧಿ ಹೊಂದಿದ ರಾಷ್ಟ್ರವಾದ್ದರಿಂದ ಬೇರೆ ದೇಶಗಳಿಂದ ತಮ್ಮ ವಿಧಾನಕ್ಕೆ ಸೇರಿಸಿಕೊಳ್ಳುಲು ಇದು ಹೆಚ್ಚೇನೂ ಪ್ರಯಾಸ ಪಟ್ಟಿಲ್ಲ ಎಂದು ವ್ಯಂಗ್ಯವಾಗಿ ಹೇಳಲಾಗುತ್ತದೆ. ಕಾರ್ಡುಗಳನ್ನು ನ್ಯೂಜಿಲ್ಯಾಂಡಿನ ಒಳಗೆ ಮಾತ್ರ ಬಳಸಬಹುದು ಹಾಗೂ ಒಂದು ವ್ಯಾಪಾರಿ ಟರ್ಮಿನಲ್ನಲ್ಲಿ ಭೌತಿಕವಾಗಿ ಇದ್ದಾಗ ಮಾತ್ರ ಬಳಸಹುದು. ಇದಕ್ಕೆ ಪ್ರತಿಕ್ರಿಯೆಯಾಗಿ ಹೆಚ್ಚಿನ ಬ್ಯಾಂಕುಗಳು ಮೆಸ್ಟ್ರೋ ಎಂದು ಸಹ-ಬ್ರಾಂಡ್ ಆದ ಎಫ್ಟಾಪ್ಸ್ ಕಾರ್ಡುಗಳನ್ನು ಒದಗಿಸಲು ಆರಂಭಿಸಿದ್ದು, ಅವಗಳನ್ನು ಸಾಗರೋತ್ತರ ದೇಶಗಳಲ್ಲೂ ಬಳಸಬಹುದಾಗಿತ್ತು. 2009 ರಲ್ಲಿ ಅನೇಕ ಬ್ಯಾಂಕುಗಳು ಎಫ್ಟಾಪ್ಸ್ ಕಾರ್ಡುಗಳನ್ನು ಪರಿಚಯಿಸಲು ಆರಂಭಿಸಿದವು, ಗ್ರಾಹಕರು ಆನ್ಲೈನ್ ಜೊತೆಗೆ ಸಾಗರೋತ್ತರ ದೇಶಗಳಲ್ಲಿ ಕೂಡ ಬಳಸಬಹುದೆಂದು ನ್ಯೂಜಿಲ್ಯಾಂಡ್ ಎಫ್ಟಾಪ್ಸ್ ಸೌಲಭ್ಯ ಹೊಂದುವುದರೊಂದಿಗೆ ವಿಸಾ ಡೆಬಿಟ್ ವಿಧಾನವನ್ನು ಕೂಡ ಇದರೊಂದಿಗೆ ಸೇರಿಸಿಕೊಂಡಿತು

ಫಿಲಿಪೀನ್ಸ್

[ಬದಲಾಯಿಸಿ]ಫಿಲಿಪೀನ್ಸ್ನಲ್ಲಿ, ಎಲ್ಲಾ ಮೂರು ರಾಷ್ಟ್ರೀಯ ಎಟಿಎಮ್ ಸಂಪರ್ಕಜಾಲ ಸಂಸ್ಥೆಗಳು ಸ್ವಾಮ್ಯದ ಡೆಬಿಟ್ ಪಿಐಎನ್ ಅನ್ನು ನೀಡುತ್ತವೆ. ಇದು ಮೊದಲು 1987 ರಲ್ಲಿ ಎಕ್ಸ್ಪ್ರೆಸ್ ಪೇಮೆಂಟ್ ಸಿಸ್ಟಮ್ (ಪ್ರಕಟಿತ ಪಾವತಿ ವ್ಯವಸ್ಥೆ)ನಿಂದ ನೀಡಲ್ಪಟ್ಟಿತು, ಅದನ್ನು ಹಿಂಬಾಲಿಸಿ ನಂತರ 1993 ರಲ್ಲಿ ಪೇಲಿಂಕ್ ಜೊತೆ ಮೆಗಾಲಿಂಕ್ ನಂತರ 1994 ರಲ್ಲಿ ಪಾಯಿಂಟ್-ಆಫ್-ಸೇಲ್ (ಮಾರಾಟದ-ಕೇಂದ್ರ)ಜೊತೆ ಬ್ಯಾಂಕ್ನೆಟ್.

ಪ್ರಕಟಿತ ಪಾವತಿ ವ್ಯವಸ್ಥೆ ಅಥವಾ ಇಪಿಎಸ್ ಸರಬರಾಜು ಮಾಡುವುದರಲ್ಲಿ ಮೊದಲಿನದಾಗಿತ್ತು, ಫಿಲಿಪೀನ್ಸ್ ಐಸ್ಲಾಂಡ್ನ ಬ್ಯಾಂಕ್ನ ಪರವಾಗಿ 1987 ರಲ್ಲಿ ಸೇವೆಯನ್ನು ಪ್ರಾರಂಭಿಸುವುದರಲ್ಲಿ ಮೊದಲಾಯಿತು. ಇಪಿಎಸ್ ಸೇವೆಯು 2005 ರ ನಂತರದಲ್ಲಿ ಇತರ ಪ್ರಕಟಿತ ಜಾಲದ ಸದಸ್ಯರನ್ನು ಒಳಗೊಳ್ಳುವ ಸಲುವಾಗಿ ನಂತರದಲ್ಲಿ ವಿಸ್ತರಿಸಲ್ಪಟ್ಟಿತು:ಬಾಂಕೊ ದೆ ಒರೊ ಮತ್ತು ಲ್ಯಾಂಡ್ ಬ್ಯಾಂಕ್ ಆಫ್ ಫಿಲಿಪೀನ್ಸ್. ಅವರು ಪ್ರಸ್ತುತದಲ್ಲಿ 10,000 ವಿವರಣ ಘಟಕ ಗಣಕಗಳನ್ನು ಅವರ ಕಾರ್ಡುದಾರರಿಗಾಗಿ ನಡೆಸುತ್ತಿದ್ದಾರೆ.

ಮೆಗಾಲಿಂಕ್ 1993 ರಲ್ಲಿ ಪೇಲಿಂಕ್ ಇಎಫ್ಟಿಪಿಒಎಸ್ ವ್ಯವಸ್ಥೆಯನ್ನು ಪ್ರಾರಂಭಿಸಿದರು. ವಿವರಣ ಘಟಕ ಗಣಕಗಳ ಸೇವೆಯು ಸಂಸ್ಥೆಗಳ ಪರವಾಗಿ ನ್ಯಾಯವಾದ ಕಾರ್ಡ್ ಸಂಪರ್ಕಜಾಲಗಳ ಮೂಲಕ ನೀಡಲ್ಪಡುತ್ತಿತ್ತು. ಈ ಸೇವೆಯು 2,000 ವಿವರಣ ಘಟಕ ಗಣಕಗಳಲ್ಲಿ, ಹೆಚ್ಚಾಗಿ ಮೆಟ್ರೊ ಮನಿಲಾದಲ್ಲಿ ದೊರಕುತ್ತಿತ್ತು.

ಬ್ಯಾಂಕ್ನೆಟ್ 1994 ರಲ್ಲಿ ಅವರ ಮಾರಾಟದ ಕೇಂದ್ರ ವ್ಯವಸ್ಥೆಯನ್ನು ದೇಶದಲ್ಲಿ ಮೊದಲ ಸಂಸ್ಥೆ-ವ್ಯಾವಹಾರಿತ ಇಎಫ್ಟಿಪಿಒಎಸ್ ಸೇವೆಯನ್ನು ಪರಿಚಯಿಸಿತು. ಈ ಸೇವೆಯು ಫಿಲಿಪೀನ್ಸ್ನ ಉದ್ದಕ್ಕೂ, ದ್ವಿತೀಯ ಮತ್ತು ತೃತೀಯ-ದರ್ಜೆಯ ಪುರಸಭೆಗಳನ್ನು ಒಳಗೊಂಡಂತೆ, 1,400 ಕ್ಕೂ ಹೆಚ್ಚಿನ ಪ್ರದೇಶಗಳಲ್ಲಿ ದೊರೆಯುತ್ತಿತ್ತು. 2005 ರಲ್ಲಿ, ಬ್ಯಾಂಕ್ನೆಟ್ ಚೀನಾ ಯುನಿಯನ್ಪೇಗೆ ಮಹಾದ್ವಾರವಾಗಿ ಸೇವೆಮಾಡಲು, ಎಟಿಎಮ್ನ ಒಂದೇ ಸ್ವಿಚ್ ಚೀನಾದ ಪ್ರಜೆಗಳ ಗಣರಾಜ್ಯದಲ್ಲಿರಬೇಕು ಎಂಬ ಒಂದು ಒಪ್ಪಂದದ ಲಿಖಿತ ದಾಖಲೆಗೆ ಸಹಿಯನ್ನು ಮಾಡಿತು. ಇದು ಅಂದಾಜು ಮಾಡಿದ ಚೀನಾದ 1.0 ಬಿಲಿಯನ್ ಕಾರ್ಡುದಾರರು ಎಲ್ಲಾ ಎಸ್ಎಮ್ ಸುಪರ್ ಮಾಲ್ಗಳಲ್ಲಿ ಬ್ಯಾಂಕ್ನೆಟ್ ಎಟಿಎಮ್ಗಳನ್ನು ಮತ್ತು ಇಎಫ್ಟಿಪಿಒಎಸ್ ಗಳನ್ನು ಬಳಸಲು ಅನುಮತಿಯನ್ನು ನಿಡಬಹುದು.

ವೀಸಾ ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳು ಫಿಲಿಪೀನ್ಸ್ನ ಯುನಿಯನ್ ಬ್ಯಾಂಕ್ (ಇ-ವಾಲೆಟ್ & ಇಯೋನ್), ಚೀನಾಟ್ರಸ್ಟ್, ಇಕ್ವಿಕಾಮ್ ಸೇವಿಂಗ್ಸ್ ಬ್ಯಾಂಕ್ (ಕೀ ಕಾರ್ಡ್ & ಕ್ಯಾಷ್ ಕಾರ್ಡ್), ಬ್ಯಾಂಕೊ ದೆ ಒರೊ, ಎಚ್ಎಸ್ಬಿಸಿ, ಎಚ್ಎಸ್ಬಿಸಿ ಸೇವಿಂಗ್ಸ್ ಬ್ಯಾಂಕ್ ಮತ್ತು ಸ್ಟರ್ಲಿಂಗ್ ಬ್ಯಾಂಕ್ ಆಫ್ ಏಷಿಯಾ (ವೀಸಾ ಶಾಪ್೬ಎನ್ಪೇ ಪ್ರಿಪೇಡ್ ಮತ್ತು ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳು)ಇವುಗಳಿಂದ ವಿತರಿಸಲ್ಪಟ್ಟಿತ್ತು. ಫಿಲಿಪೀನ್ಸ್ ಕಾರ್ಡ್ಗಳ ಯುನಿಯನ್ ಬ್ಯಾಂಕ್, ಇಕ್ವಿಕಾಮ್ ಸೇವಿಂಗ್ಸ್ ಬ್ಯಾಂಕ್ ಮತ್ತು ಬ್ಯಾಂಕ್ ಆಫ್ ಏಷಿಯಾ ಇಎಮ್ವಿ ಕಾರ್ಡ್ಗಳನ್ನು ಇಂಟರ್ನೆಟ್ ಕೊಳ್ಳುವಿಕೆಯಲ್ಲೂ ಬಳಸಬಹುದು. ಸ್ಟರ್ಲಿಂಗ್ ಬ್ಯಾಂಕ್ ಆಫ್ ಏಷಿಯಾವು ಅದರ ಮೊದಲ ಸಾಲಿನ ಪ್ರಿಪೇಡ್ ಮತ್ತು ಡೆಬಿಟ್ ವೀಸಾ ಕಾರ್ಡ್ಗಳನ್ನು ಇಎಮ್ವಿ ಚಿಪ್ಗಳ ಜೊತೆ ಬಿಡುಗದೆ ಮಾಡಿತು. ಬ್ಯಾಂಕೊ ದೆ ಒರೊದಿಂದ ವಿತರಿಸಲ್ಪಟ್ಟ ಮಾಸ್ಟರ್ ಕಾರ್ಡ್ ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳು, ಸೆಕ್ಯೂರಿಟಿ ಬ್ಯಾಂಕ್ (ಕ್ಯಾಷಲಿಂಕ್ & ಕ್ಯಾಷ್ ಕಾರ್ಡ್) & ಸ್ಮಾರ್ಟ್ ಕಮ್ಯುನಿಕೇಷನ್ಸ್ (ಸ್ಮಾರ್ಟ್ ಮನಿ)ಇವು ಬ್ಯಾಂಕೊ ದೆ ಒರೊದೊಂದಿಗೆ ಸಂಬಂಧ್ ಹೊಂದಿದವು. ಬಿಪಿಐ (ಎಕ್ಸ್ಪ್ರೆಸ್ಸ್ ಕ್ಯಾಷ್) ಮತ್ತು ಸೆಕ್ಯುರಿಟಿ ಬ್ಯಾಂಕ್ (ಕ್ಯಾಷ್ಲಿಂಕ್ ಪ್ಲಸ್)ಗಳಿಂದ ಮಾಸ್ಟರ್ ಕಾರ್ಡ್ ಎಲೆಕ್ಟ್ರೋನಿಕ್ ಕಾರ್ಡ್ಗಳು ವಿತರಿಸಲ್ಪಟ್ಟವು. ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಅನ್ನು ಅವಲ೦ಬಿಸಿದ ಫಿಲಿಪೀನ್ಸ್ನಲ್ಲಿನ ಎಲ್ಲಾ ವೀಸಾ ಮತ್ತು ಮಾಸ್ಟರ್ ಕಾರ್ಡ್ಗಳು ಕೆತ್ತಲ್ಪಟ್ಟಿರಲಿಲ್ಲ ಮತ್ತು "ಇಲೆಕ್ಟ್ರಾನಿಕ್ ಬಳಕೆಗೆ ಮಾತ್ರ" (ವೀಸಾ/ಮಾಸ್ಟರ್ ಕಾರ್ಡ್) ಅಥವಾ "ಮಾಸ್ಟರ್ಕಾರ್ಡ್ ಎಲೆಕ್ಟ್ರೊನಿಕ್ ಎಲ್ಲಿ ಸ್ವೀಕೃತವಾಗುತ್ತದೋ ಅಲ್ಲಿ ಮಾತ್ರ ಮಾನ್ಯ" (ಮಾಸ್ಟರ್ ಕಾರ್ಡ್ ಎಲೆಕ್ಟ್ರೋನಿಕ್)ಈ ಎರಡರಲ್ಲಿ ಒಂದು ಗುರುತಿಸಲ್ಪಟ್ಟಿತ್ತು.

ಪೋಲೆಂಡ್

[ಬದಲಾಯಿಸಿ]ಪೋಲೆಂಡ್ನಲ್ಲಿ, ಪೋಲ್ಕಾರ್ಡ್ನಂತಹ, ಸ್ಥಳೀಯ ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳು, ವೀಸಾ, ಮಾಸ್ಟರ್ ಕಾರ್ಡ್ ಅಥವ ಕೆತ್ತಲ್ಪಟ್ಟ ವೀಸಾ ಇಲೆಕ್ಟ್ರೋನ್ ಅಥವಾ ಮಾಸ್ಟೆರೊನಂತಹ ಅಂತರಾಷ್ಟ್ರೀಯ ಕಾರ್ಡ್ಗಳ ಜೊತೆಗೆ ಹೆಚ್ಚಾಗಿ ಪ್ರತಿಸ್ಥಾಪಿಸಲ್ಪಟ್ಟಿವೆ ಪೋಲೆಂಡ್ನಲ್ಲಿ ಹೆಚ್ಚಿನ ಬ್ಯಾಂಕ್ಗಳು ಅಂತರಜಾಲವನ್ನು ಮತ್ತು ಕೆತ್ತಲ್ಪಟ್ಟ ಕಾರ್ಡ್ಗಳ ಎಮ್ಒಟಿಒ ವಹಿವಾಟುಗಳನ್ನು, ಗ್ರಾಹಕನು ಒಂದು ಕೆತ್ತಲ್ಪಟ್ಟ ಕಾರ್ಡನ್ನು ಅಥವಾ ಅಂತರಜಾಲ/ಎಮ್ಒಟಿಒ ವಹಿವಾಟುಗಳಿಗೆ ಮಾತ್ರ ಕಾರ್ಡ್ ಅನ್ನು ತಡೆಗಟ್ಟುತ್ತವೆ [ಸೂಕ್ತ ಉಲ್ಲೇಖನ ಬೇಕು]. ಕೆತ್ತಲ್ಪಡದ ಕಾರ್ಡ್ಗಳ ಮೇಲೆ ವಹಿವಾಟುಗಳನ್ನು ನಿರ್ಬಂಧಿಸದ ಬ್ಯಾಂಕ್ಗಳ ಸಂಖ್ಯೆಯು ಇತ್ತೀಚಿನ ದಿನಗಳಲ್ಲಿ ಹೆಚ್ಚಲು ಪ್ರಾರಂಭವಾಗಿದೆ.

ರಷ್ಯಾ

[ಬದಲಾಯಿಸಿ]ವೀಸಾ ಮತ್ತು ಮಾಸ್ಟರ್ ಕಾರ್ಡ್ಗಳ ಅಪವಾದದ ಜೊತೆ, ಅಲ್ಲಿ ಸಾಮಾನ್ಯ ಸ್ಮಾರ್ಟ್ ಕಾರ್ಡ್ ತಾಂತ್ರಿಕತೆಯ ಮೇಲೆ ಅವಲ೦ಬಿತವಾದ ಕೆಲವು ಸ್ಥಳೀಯ ಸಂದಾಯ ವ್ಯವಸ್ಥೆಗಳು ಇವೆ.

- {{0}ಎಸ್ಬಿಇ ಕಾರ್ಡ್. ಈ ಸಂದಾಯ ವ್ಯವಸ್ಥೆಯು ಎಸ್ಬಿಇಆರ್ ಬ್ಯಾಂಕ್ನಿಂದ ಸುಮಾರು 1995-1996 ರಲ್ಲಿ ರಚಿಸಲ್ಪಟ್ಟಿತು. ಇದು ಬಿಜಿಎಸ್ ಸ್ಮಾರ್ಟ್ಕಾರ್ಡ್ ಸಿಸ್ಟಮ್ ಎಜಿ ಸ್ಮಾರ್ಟ್ ಕಾರ್ಡ್ ಟೆಕ್ನೊಲೊಜಿ ಅಂದರೆ ಡಿಯುಇಟಿ ಅನ್ನು ಬಳಸುತ್ತದೆ. ಎಸ್ಬಿಇಆರ್ ಬ್ಯಾಂಕ್ ಇದು 1990 ಕ್ಕೂ ಮುಂಚೆ ಯುಎಸ್ಎಸ್ಆರ್ನಲ್ಲಿ ಏಕೈಕ ರಿಟೇಲ್ ಬ್ಯಾಂಕ್ ಆಗಿತ್ತು. ದೆ ಫ್ಯಾಕ್ಟೊ ಇದು ಎಸ್ಬಿಇಆರ್ ಬ್ಯಾಂಕ್ನ ಒಂದು ಸಂದಾಯ ವ್ಯವಸ್ಥೆ.

- ಝೊಲೊಟಾಯಾ ಕೊರೊನಾ ಈ ಕಾರ್ಡ್ನ ಮುದ್ರೆಯು 1994 ರಲ್ಲಿ ಸೃಷ್ಟಿಸಲ್ಪಟ್ಟಿತು. ಝೊಲೊಟಾಯಾ ಕೊರೊನಾವು ಸಿಎಫ್ಟಿ ತಾಂತ್ರಿಕತೆಯ ಮೇಲೆ ವಲ೦ಬಿತವಾಗಿದೆ.

- ಎಸ್ಬಿಟಿ ಕಾರ್ಡ್ Archived 2014-12-18 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ.. ಈ ಕಾರ್ಡ್ ಅತ್ಯುತ್ತಮ ಮ್ಯಾಗ್ನೆಟಿಕ್ ಸ್ಟ್ರೈಪ್ ತಾಂತ್ರಿಕತೆಯನ್ನು ಬಳಸುತ್ತದೆ. ಇದು ಬಹುಪಾಲು ಪೂರ್ತಿಯಾಗಿ 1998 ರ (ಜಿಕೆಒ ಬಿಕ್ಕಟ್ಟು) ನಂತರ ಎಸ್ಟಿಬಿ ಬ್ಯಾಂಕ್ನ ವೈಫಲ್ಯದ ಜೊತೆ ಪತನ ಹೊಂದಿತು.

- ಯುನಿಯನ್ ಕಾರ್ಡ್ Archived 2019-01-01 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ. ಈ ಕಾರ್ಡ್ ಕೂಡ ಅತ್ಯುತ್ತಮ ಮ್ಯಾಗ್ನೆಟಿಕ್ ಸ್ಟ್ರೈಪ್ ತಾಂತ್ರಿಕತೆಯನ್ನು ಬಳಸುತ್ತದೆ. ಈ ಕಾರ್ಡ್ನ ಮುದ್ರೆಯು ಪತನದ ಅಂಚಿನಲ್ಲಿದೆ. ಈ ಅಕೌಂಟ್ಗಳು ವೀಸಾ ಅಥವಾ ಮಾಸ್ಟರ್ ಕಾರ್ಡ್ಗಳಾಗಿ ಪುನರ್ವಿತರಿಸಲ್ಪಡುತ್ತವೆ.

ಪ್ರತಿಯೊಂದು ವಹಿವಾಟಿನ ಹತ್ತಿರದಲ್ಲಿ, ಬ್ರಾಂಡ್ ಅಥವಾ ವ್ಯವಸ್ಥೆಯ ಹೊರತಾಗಿಯೂ, ಇದು ಒಂದು ತುರ್ತಾದ ಡೆಬಿಟ್ ವಹಿವಾಟಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸಲ್ಪಡುತ್ತದೆ. ಈ ವ್ಯವಸ್ಥೆಯ ಒಳಗಿನ ಡೆಬಿಟ್-ಅಲ್ಲದ ವಹಿವಾಟುಗಳು ವಿಶಿಷ್ಟ ವೀಸಾ ಮತ್ತು ಮಾಸ್ಟರ್ ಕಾರ್ಡ್ ಅಕೌಂಟ್ಗಳ ಜೊತೆ ಹೋಲಿಸಿದಾಗ ಕಟ್ಟುನಿಟ್ಟಾಗಿ ನಿರ್ಬಂಧಿತವಾಗಿರುವ ವ್ಯಯಿಸುವ ಪರಿಮಿತಿಯನ್ನು ಹೊಂದಿವೆ.

ಸೌದಿ ಅರೇಬಿಯಾ

[ಬದಲಾಯಿಸಿ]ಸೌದಿ ಅರೇಬಿಯಾದಲ್ಲಿ, ಎಲ್ಲಾ ಡೆಬಿಟ್ ಕಾರ್ಡ್ ವಹಿವಾಟುಗಳು ಸೌದಿ ಸಂದಾಯ ಸಂಪರ್ಕಜಾಲ (SPAN) ದ ಮೂಲಕ ಮಾರ್ಗದರ್ಶಿಸಲ್ಪಡುತ್ತದೆ, ಕಿಂಗ್ಡಮ್ನಲ್ಲಿನ ಏಕೈಕ ಇಲೆಕ್ಟ್ರೊನಿಕ್ ಸಂದಾಯ ವ್ಯವಸ್ಥೆ ಮತ್ತು ಸೌದಿ ಅರೇಬಿಯನ್ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳಿಂದ (SAMA) ಆದೇಶಿಸಲ್ಪಡುವ ಎಲ್ಲಾ ಬ್ಯಾಂಕ್ಗಳು ಸಂಪರ್ಕಜಾಲದ ಜೊತೆ ಪೂರ್ತಿಯಾಗಿ ಸಮ೦ಜಸವಾಗಿರುವ ಕಾರ್ಡ್ಗಳನ್ನು ಬಿಡುಗಡೆ ಮಾಡಬೇಕು. ಇದು ದೇಶದ ಉದ್ದಕ್ಕೂ ಎಲ್ಲಾ ಟರ್ಮಿನಲ್ಗಳ ವಿಕ್ರಯದ ಕೇಂದ್ರಗಳನ್ನು ಕೇಂದ್ರ ಸಂದಾಯ ಸ್ವಿಚ್ಗೆ ಸೇರಿಸುತ್ತದೆ ಇದು ಪ್ರತಿಯಾಗಿ ಹಣಕಾಸಿನ ವಹಿವಾಟುಗಳನ್ನು ಕಾರ್ಡ್ ನೀಡುವವ, ಸ್ಥಳೀಯ ಬ್ಯಾಂಕ್, ವೀಸಾ, ಎಮೆಕ್ಸ್ ಅಥವಾ ಮಾಸ್ಟರ್ ಕಾರ್ಡ್ಗಳಿಗೆ ಪುನರ್-ಮಾರ್ಗವನ್ನು ನಿರ್ದೇಶಿಸುತ್ತದೆ.

ಹಾಗೇಯೇ ಇದರ ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳ ಬಳಕೆಗೆ, ಎಟಿಎಮ್ ಮತ್ತು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ವಹಿವಾಟುಗಳಿಗೆ ಸಂಪರ್ಕಜಾಲವನ್ನೂ ಕೂಡ ಬಳಸುತ್ತವೆ.

ಸಿಂಗಾಪುರ

[ಬದಲಾಯಿಸಿ]ಸಿಂಗಾಪುರದ ಡೆಬಿಟ್ ಸೇವೆಯು ಇಲೆಕ್ಟ್ರೊನಿಕ್ ಸ್ಥಳಾಂತರದ ಸಂಪತ್ಕಜಾಲದಿಂದ (NETS) ನಿರ್ವಹಿಸಲ್ಪಡುತ್ತದೆ, ಇದು ಸಿಂಗಾಪುರದ ಅಗ್ರಸ್ಥಾನದ ಬ್ಯಾಂಕ್ಗಳಾದ ಡಿಬಿಎಸ್, ಕೆಪ್ಪೆಲ್ ಬ್ಯಾಂಕ್, ಒಸಿಬಿಸಿ, ಒಯುಬಿ, ಪಿಒಎಸ್ಬಿ, ಟಾಟ್ ಲೀ ಬ್ಯಾಂಕ್ ಮತ್ತು ಯುಒಬಿಗಳಿಂದ ೧೯೮೫ ರಲ್ಲಿ ಕೇಂದ್ರೀಕೃತ ಇ-ಪೇಮೆಂಟ್ ನಡೆಸುವವನ ಅವಶ್ಯಕತೆಯ ಪರಿಣಾಮವಾಗಿ ಸ್ಥಾಪಿಸಲ್ಪಟ್ಟಿತುನೀವು ಡೆಬಿಟ್ ಕಾರ್ಡ್ನ್ನು ಬಳಸಿಕೊಂಡು ವಸ್ತುಗಳನ್ನು ಖರೀದಿಸಿದಾಗ ಇದು ನೇರವಾಗಿ ನಿಮ್ಮ ಬ್ಯಾಂಕ್ನಿಂದ ಹಣವನ್ನು ಮುರಿದುಕೊಳ್ಳುತ್ತದೆ.

ಯುನೈಟೆಡ್ ಕಿಂಗ್ಡಮ್

[ಬದಲಾಯಿಸಿ]ಯುನೈಟೆಡ್ ಕಿಂಗ್ಡಮ್ ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳು (ಸಂಘಟಿತ ಇಎಫ್ಟಿಪಿಒಎಸ್ ವ್ಯವಸ್ಥೆ) ಚಿಲ್ಲರೆ ಮಾರುಕಟ್ಟೆಯ ಒಂದು ಸ್ಥಾಪಿಸಿದ ಭಾಗ ಮತ್ತು ಇಟ್ಟಿಗೆ ಮತ್ತು ಗಾರೆ ಮತ್ತು ಅಂತರಜಾಲ ಅಂಗಡಿಗಳಲ್ಲಿ ವಿಶಾಲವಾಗಿ ಅಂಗೀಕರಿಸಲ್ಪಟ್ಟಿದೆ. ಇಎಫ್ಟಿಪಿಒಎಸ್ ಶಬ್ದವು ಸಾರ್ವಜನಿಕರಿಂದ ವ್ಯಾಪಕವಾಗಿ ಬಳಸಲ್ಪಡುವುದಿಲ್ಲ, ಡೆಬಿಟ್ ಕಾರ್ಡ್ (ಅಥವಾ ಸ್ವಿಚ್, ವೀಸಾ ಕಾರ್ಡನ್ನು ಉಲ್ಲೇಖಿಸುವಾಗಲೂ ಕೂಡ) ಇದು ಬಳಸಲ್ಪಡುವ ಸಾಮಾನ್ಯ ಶಬ್ದ. ಸಾಮಾನ್ಯವಾಗಿ ಚಲಾವಣೆಯಲ್ಲಿರುವ ಕಾರ್ಡ್ಗಳು ಮಾಸ್ಟೆರೊ (ಮೊದಲಿನ ಸ್ವಿಚ್), ಸೊಲೊ, ವೀಸಾ ಡೆಬಿಟ್ (ಮುಂಚಿನ ವೀಸಾ ಡೆಲ್ಟಾ) ಮತ್ತು ವೀಸಾ ಇಲೆಕ್ಟ್ರೋನ್ಗಳನ್ನು ಒಳಗೊಳ್ಳುತ್ತವೆ. ಬ್ಯಾಂಕ್ಗಳು ಗ್ರಾಹಕರಿಗೆ ಯುಕೆಯಲ್ಲಿ ಇಎಫ್ಟಿಪಿಒಎಸ್ ವಹಿವಾಟುಗಳಿಗಾಗಿ ಶುಲ್ಕವಿಧಿಸುವುದಿಲ್ಲ, ಆದರೆ ಕೆಲವು ಚಿಲ್ಲರೆ ವ್ಯಾಪಾರಿಗಳು ಸಣ್ಣ ಮೊತ್ತದ ಶುಲ್ಕವನ್ನು ವಿಧಿಸುತ್ತಾರೆ, ನಿರ್ದಿಷ್ಟವಾಗಿ ಎಲ್ಲಿ ಪ್ರಶ್ನೆಯಲ್ಲಿರುವ ವಹಿವಾಟಿನ ಮೊತ್ತವು ಚಿಕ್ಕದಾಗಿರುತ್ತದೊ ಅಲ್ಲಿ ಶುಲ್ಕವನ್ನು ವಿಧಿಸಲಾಗುತ್ತದೆ. ಯುಕೆಯು ಚಲಾವಣೆಯಲ್ಲಿರುವ ಎಲ್ಲಾ ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳನ್ನು ಚಿಪ್ ಮತ್ತು ಪಿನ್ಗಳಾಗಿ (ನಿರ್ದಿಷ್ಟ ಅಸಾಮರ್ಥ್ಯಗಳನ್ನು ಹೊಂದಿರುವ ವ್ಯಕ್ತಿಗಳಿಗೆ ವಿತರಿಸಿದ ಚಿಪ್ ಮತ್ತು ಸಿಗ್ನೇಚರ್ ಕಾರ್ಡ್ಗಳನ್ನು ಹೊರತುಪಡಿಸಿ), ಇಎಮ್ವಿ ಮಾನದ೦ಡದ ಆಧಾರದ ಮೇಲೆ ವಹಿವಾಟಿನ ಸುರಕ್ಷತೆಯನ್ನು ಹೆಚ್ಚಿಸುವ ಸಲುವಾಗಿ ಬದಲಾಯಿಸಿದೆ; ಆದಾಗ್ಯೂ, ಪಿನ್ಗಳು ಅಂತರಜಾಲ ವಹಿವಾಟುಗಳಿಗೆ ಬೇಕಾಗುವುದಿಲ್ಲ.

ಯುನೈಟೆಡ್ ಕಿಂಗ್ಡಮ್ನಲ್ಲಿ, ವಿಕ್ರಯದ ಕೇಂದ್ರದಲ್ಲಿ ಬಳಸಲ್ಪಡುವ, ಬ್ಯಾಂಕ್ಗಳಿಗೆ ಪರಿಶೀಲಿಸಲು ವೆಚ್ಚದಾಯಕವಾದ, ಚೆಕ್ಗಳ ಸಂಖ್ಯೆಯನ್ನು ಕಡಿಮೆ ಮಾಡುವ ಒಂದು ಪ್ರಯತ್ನದಲ್ಲಿ ೧೯೮೦ ರ ಮಧ್ಯದಲ್ಲಿ ಬ್ಯಾಂಕ್ಗಳು ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಅನ್ನು ಬಿಡುಗಡೆ ಮಾಡಲು ಶುರು ಮಾಡಿದವು; ಬಾರ್ಕ್ಲೇಸ್ ಬ್ಯಾಂಕ್ ಬಾರ್ಕ್ಲೇಸ್ ಕನೆಕ್ಟ್ ಕಾರ್ಡ್ನ ಜೊತೆ ಇದನ್ನು ಮಾಡಿದ ಮೊದಲ ಬ್ಯಾಂಕ್ ಆಗಿದೆ. ಹೆಚ್ಚಿನ ದೇಶಗಳ೦ತೆ, ಯುನೈಟೆಡ್ ಕಿಂಗ್ಡಮ್ನಲ್ಲಿ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ಗಳನ್ನು ಅಂಗೀಕರಿಸಲು ವ್ಯಾಪಾರಿಗಳಿಂದ ಕೊಡಲ್ಪಡುತ್ತಿದ್ದ ಶುಲ್ಕವು ವಹಿವಾಟಿನ ಮೊತ್ತದ [೨೫] ಒಂದು ಪ್ರತಿಶತವಾಗಿರುತ್ತಿತ್ತು, ಅದು ಕಾರ್ಡುದಾರರ ಬಡ್ಡಿ-ರಹಿತ ಕ್ರೆಡಿಟ್ ಅವಧಿಗಳ ಹಾಗೆಯೇ ಅಂಕಗಳು, ಏರ್ಮೈಲ್ಸ್ ಅಥವಾ ಕ್ಯಾಷ್ಬ್ಯಾಕ್ಗಳ೦ತಹ ಪ್ರೋತ್ಸಾಹಕ ಯೋಜನೆಗಳಿಗೆ ಹಣ ನೀಡುತ್ತದೆ. ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳು ಸಾಮಾನ್ಯವಾಗಿ ಈ ವಿಶಿಷ್ಟ ಗುಣಗಳನ್ನು ಹೊಂದಿರುವುದಿಲ್ಲ, ಮತ್ತು ಆದ್ದರಿಂದ ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಸ್ವೀಕರಿಸಲು ವ್ಯಾಪಾರಿಗಳಿಗೆ ನೀಡಬೇಕಾದ ಶುಲ್ಕವು ವಹಿವಾಟಿನ ಮೊತ್ತವನ್ನು ಲೆಕ್ಕಿಸದೇ, ಕಡಿಮೆ ನಿರ್ದಿಷ್ಟ ಮೊತ್ತವಾಗಿತ್ತು.[೨೫] ತುಂಬಾ ಸಣ್ಣ ಮೊತ್ತಗಳಿಗಾಗಿ, ಇದು ವ್ಯಾಪಾರಿಗೆ ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನು ಸ್ವೀಕರಿಸುವುದಕ್ಕಿಂತ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡನ್ನು ಸ್ವೀಕರಿಸುವುದು ಬಹಳ ಅಗ್ಗವಾಗಿದೆ ಎನಿಸುತ್ತಿತ್ತು. ಆದಾಗ್ಯೂ ವ್ಯಾಪಾರಿಗಳು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ (ಬೆಲೆ ತಾರತಮ್ಯ) ಆದೇಶ ೧೯೯೦ ರ ಮೂಲಕ ಸಂದಾಯ ಪದ್ಧತಿಗೆ ಅನುಗುಣವಾಗಿ ಗ್ರಾಹಕರಿಗೆ ವಿಭಿನ್ನ ಬೆಲೆಗಳನ್ನು ವಿಧಿಸುವ ಹಕ್ಕನ್ನು ಪಡೆದುಕೊಂಡರು, ಯುಕೆಯಲ್ಲಿನ ಕೆಲವು ವ್ಯಾಪಾರಿಗಳು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ಗಿಂತ ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಸಂದಾಯಕ್ಕೆ ಕಡಿಮೆ ಶುಲ್ಕವನ್ನು ವಿಧಿಸಿದರು, ಅತಿ ಮುಖ್ಯವಾದ ವಿನಾಯಿತಿಯೆಂದರೆ ಬಜೆಟ್ ಏರ್ಲೈನ್ಗಳು, ಸಂಚಾರ ದಲ್ಲಾಳಿಗಳು ಮತ್ತು ಐಕೆಇಎ[೨೬]. ಯುಕೆಯಲ್ಲಿನ ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳು ಯುಕೆಯಿಂದ ನೀಡಲ್ಪಟ್ತ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ಮಾಲಿಕರಿಗೆ ನೀಡಲ್ಪಟ್ಟ ಉಪಯೋಗಗಳ ಕೊರತೆಯನ್ನು ಹೊಂದಿವೆ, ಶುಲ್ಕರಹಿತ ಉತ್ತೇಜಕಗಳು (ಅಂಕಗಳು, ಏರ್ಮೈಲ್ಸ್, ಕ್ಯಾಷ್ಬ್ಯಾಕ್ ಇತ್ಯಾದಿ), ಬಡ್ದಿ-ರಹಿತ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ಮತ್ತು ಸೆಕ್ಷನ್ ೭೫ ರ ಕನ್ಸ್ಯೂಮರ್ ಕ್ರೆಡಿಟ್ ಆಕ್ಟ್ ೧೯೭೪ Archived 2005-10-25 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ. ರ ಅಡಿಯಲ್ಲಿ ತಪ್ಪುಮಾಡುವ ವ್ಯಾಪಾರಿಗಳ ವಿರುದ್ಧ ರಕ್ಷಣೆ ಇತ್ಯಾದಿ. ಯುನೈಟೆಡ್ ಕಿಂಗ್ಡಮ್ನಲ್ಲಿರುವ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡನ್ನು ಸ್ವೀಕರಿಸುವ ಹೆಚ್ಚಿನ ಎಲ್ಲಾ ಸಂಸ್ಥೆಗಳು ಡೆಬಿಟ್ ಕಾರ್ಡನ್ನೂ ಸ್ವೀಕರಿಸುತ್ತವೆ (ಆದಾಗ್ಯೂ ಎಲ್ಲಾ ಸಮಯದಲ್ಲೂ ಅಲ್ಲ ಸೊಲೊ ಮತ್ತು ವೀಸಾ ಇಲೆಕ್ಟ್ರೋನ್), ಆದರೆ ಕಡಿಮೆ ಪ್ರಮಾಣದ ವ್ಯಾಪಾರಿಗಳು, ವೆಚ್ಚದ ಕಾರಣಗಳಿಂದ, ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳನ್ನು ಸ್ವೀಕರಿಸುತ್ತಾರೆ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ಗಳನ್ನಲ್ಲ.

ಯುನೈಟೆಡ್ ಸ್ಟೇಟ್ಸ್

[ಬದಲಾಯಿಸಿ]ಯುನೈಟೆಡ್ ಸ್ಟೇಟ್ಸ್ನಲ್ಲಿ, ಇಎಫ್ಟಿಪಿಒಎಸ್ ಇದು ಸಾರ್ವತ್ರಿಕವಾಗಿ ಡೆಬಿಟ್ ಎಂದು ಸರಳವಾಗಿ ಕರೆಯಲ್ಪಡುತ್ತದೆ. ಎಟಿಎಮ್ ಸಂಪರ್ಕಜಾಲದ ಕಾರ್ಯನಿರ್ವಹಿಸುವ ಅದೇ ಇಂಟರ್ಬ್ಯಾಂಕ್ ಸಂಪರ್ಕಜಾಲವು ಪಿಒಎಸ್ ಸಂಪರ್ಕಜಾಲವನ್ನು ನಿರ್ವಹಿಸುತ್ತದೆ. ಹೆಚ್ಚಿನ ಇಂಟರ್ಬ್ಯಾಂಕ್ ಸಂಪರ್ಕಜಾಲಗಳು, ಯಾವುವೆಂದರೆ ಪಲ್ಸ್, ಎನ್ವಾಯ್ಸಿಇ, ಎಮ್ಎಸಿ, ಟೈಮ್, ಷಾಜ್ಮ್, ಸ್ಟಾರ್, ಇತ್ಯಾದಿಗಳು ಸ್ಥಳೀಯವಾಗಿವೆ ಮತ್ತು ಒಂದರಮೇಲೊಂದು-ಪಸರಿಸುವುದಿಲ್ಲ, ಹೇಗಾದರೂ, ಹೆಚ್ಚಿನ ಎಟಿಎಮ್/ಪಿಒಎಸ್ ಸಂಪರ್ಕಜಾಲಗಳು ಪರಸ್ಪರರ ಕಾರ್ಡ್ಗಳನ್ನು ಸ್ವೀಕರಿಸುವ ಒಪ್ಪಂದವನ್ನು ಹೊಂದಿವೆ. ಇದು ತಿಳಿಸುವುದೇನೆಂದರೆ ಒಂದು ಸಂಪರ್ಕಜಾಲದಿಂದ ಬಿಡುಗಡೆ ಮಾಡಲ್ಪಟ್ಟ ಕಾರ್ಡ್ಗಳು ಸಂದಾಯಕ್ಕೆ ಎಟಿಎಮ್/ಪಿಒಎಸ್ ಕಾರ್ಡ್ಗಳನ್ನು ಸ್ವೀಕರಿಸುವ ಯಾವುದೇ ಜಾಗದಲ್ಲಿಯೂ ವಿಶಿಷ್ಟವಾಗಿ ಕೆಲಸ ಮಾಡುತ್ತದೆ. ಉದಾಹರಣೆಗೆ, ಒಂದು ನೈಸ್ ಕಾರ್ಡ್ ಒಂದು ಪಲ್ಸ್ ಪಿಒಎಸ್ ಟರ್ಮಿನಲ್ ಅಥವಾ ಎಟಿಎಮ್ನಲ್ಲಿ ಕೆಲಸ ಮಾಡುತ್ತದೆ, ಮತ್ತು ಹಾಗೆಯೇ ಪ್ರತಿಕ್ರಮದಲ್ಲಿ. ಯುನೈಟೆಡ್ ಸ್ಟೇಟ್ಸ್ನಲ್ಲಿ ಹೆಚ್ಚಿನ ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳು ಅವರ ಸಹಿ-ಆಧಾರಿತ ಸಂಪರ್ಕಜಾಲಗಳನ್ನು ಅನುಮತಿಸುವ ಮೂಲಕ ಒಂದು ವೀಸಾ ಅಥವಾ ಮಾಸ್ಟರ್ಕಾರ್ಡ್ ಲೊಗೊಗಳ ಜೊತೆ ಬಿಡುಗಡೆ ಮಾಡಲ್ಪಟ್ಟಿದೆ.

ಒಂದು ವೇಳೆ ನಷ್ಟವಾದಲ್ಲಿ ಅಥವಾ ಕಳುವಾದ ಸಂದರ್ಭದಲ್ಲಿ ಯು.ಎಸ್. ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಬಳಕೆದಾರನ ಹೊಣೆಗಾರಿಕೆಯು ೫೦ ಯುಎಸ್ಡಿಯವರೆಗೆ ಆಗಿರುತ್ತದೆ ಆದರೆ ನಷ್ಟವಾಗುವಿಕೆ ಅಥವಾ ಕಳುವು ನಷ್ಟವಾದುದು ಗಮನಕ್ಕೆ ಬಂದ ೨ ಕೆಲಸದ ದಿನಗಳ ಒಳಗೆ ನೀಡಲ್ಪಟ್ಟ ಬ್ಯಾಂಕ್ಗೆ ತಿಳಿಸಲ್ಪಡಬೇಕು.[೨೭]

ವ್ಯಾಪಾರಿಗಳ ಆಫ್ಲೈನ್ ಡೆಬಿಟ್ ಕೊಳ್ಳುವಿಕೆಗಳ ಮೇಲೆ ವಿಧಿಸಿದ ಶುಲ್ಕಗಳು - ಮತ್ತು ನೇರ ಸಂಪರ್ಕದ ಕೊಳ್ಳುವಿಕೆಗಳ ಕಾರ್ಯಗಳಲ್ಲಿ ವ್ಯಾಪಾರಿಗಳ ಮೇಲೆ ವಿಧಿಸಿದ ಕಡಿಮೆ ಶುಲ್ಕಗಳು ಮತ್ತು ಸರಿಯಾದ ತಪಾಸಣೆಗಳು - ಯು.ಎಸ್.ನಲ್ಲಿನ ಕೆಲವು ವ್ಯಾಪಾರಿಗಳಿಂದ ವೀಸಾ ಮತ್ತು ಮಾಸ್ಟರ್ಕಾರ್ಡ್ ಇತ್ಯಾದಿ ಡೆಬಿಟ್-ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ವಹಿವಾಟುಗಳ ಕಾರ್ಯನಿರ್ವಾಹಕರ ವಿರುದ್ಧ ಮೊಕದ್ದಮೆ ಹಾಕಲು ಪ್ರೇರೇಪಿಸಿತು. ೨೦೦೩ ರಲ್ಲಿ, ವೀಸಾ ಮತ್ತು ಮಾಸ್ಟರ್ಕಾರ್ಡ್ಗಳು ಈ ಮೊಕದ್ದಮೆಗಳ ಹೆಚ್ಚಿನ ಭಾಗವನ್ನು ಇತ್ಯರ್ಥಮಾಡಲು ಒಪ್ಪಿಕೊಂಡಿತು ಮತ್ತು ಬಿಲಿಯನ್ ಡೊಲರ್ಗಳ ಒಪ್ಪಂದಕ್ಕೆ ಒಪ್ಪಿಕೊಂಡಿತು.[ಸೂಕ್ತ ಉಲ್ಲೇಖನ ಬೇಕು]

ಕೆಲವು ಗ್ರಾಹಕರು "ಕ್ರೆಡಿಟ್" ವಹಿವಾಟುಗಳನ್ನು ಬಯಸುತ್ತಾರೆ ಏಕೆಂದರೆ ಗ್ರಾಹಕನಿಗೆ/ಕೊಳ್ಳುವವನಿಗೆ ವಿಧಿಸಲ್ಪಡುವ ಕಡಿಮೆ ಶುಲ್ಕದ ಕಾರಣದಿಂದ; ಜೊತೆಗೆ, ಯು.ಎಸ್. ನಲ್ಲಿನ ಕೆಲವು ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳು "ಕ್ರೆಡಿಟ್" ಬಳಸುವುದಕ್ಕೆ ಪ್ರತಿಫಲವನ್ನು ನೀಡುತ್ತಾರೆ (ಉದಾ. ವಾಷಿಂಗ್ಟನ್ ಮ್ಯುಚುವಲ್ಸ್ "ವಾಮೂಲಾ" [೨೮] ಮತ್ತು ಎಸ್&ಟಿ ಬ್ಯಾಂಕ್ನ "ಪ್ರಿಫರ್ಡ್ ಡೆಬಿಟ್ ರಿವಾರ್ಡ್ ಕಾರ್ಡ್" [೨೯]). ಆದಾಗ್ಯೂ, "ಕ್ರೆಡಿಟ್" ವ್ಯಾಪಾರಿಗಳಿಗೆ ಹೆಚ್ಚು ವೆಚ್ಚವನ್ನು ವಿಧಿಸುವ ಕಾರಣದಿಂದ, ಹಲವು ಟರ್ಮಿನಲ್ಗಳು ಪಿನ್-ಸ್ವೀಕರಿಸುವ ವ್ಯಾಪಾರಿ ಪ್ರದೇಶಗಳು ಈಗ "ಕ್ರೆಡಿಟ್" ಪ್ರಕ್ರಿಯೆಯನ್ನು ಹಾದಿಯನ್ನು ಹೆಚ್ಚು ಕ್ಲಿಷ್ಟವಾಗಿಸಿದೆ. ಉದಾಹರಣೆಗೆ, ನೀವು ಒಂದು ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಅನ್ನು ಯು.ಎಸ್. ನಲ್ಲಿನ ವಾಲ್-ಮಾರ್ಟ್ನಲ್ಲಿ ಬಳಸಿದರೆ, ನೀವು ತಕ್ಷಣದಲ್ಲಿ ನೇರಸ೦ಪರ್ಕದ ಡೆಬಿಟ್ಗೆ ಪಿನ್ ಪರದೆಯನ್ನು ಕಾಣುತ್ತೀರಿ; ಆಫ್ಲೈನೆ ಡೆಬಿಟ್ ಅನ್ನು ಬಳಸಲು ಪಿನ್ ಪರದೆಯಿಂದ ಹೊರಬರಲು ನೀವು "ಕ್ಯಾನ್ಸಲ್" ಅನ್ನು ಒತ್ತಬೇಕು, ನಂತರ ಮುಂದಿನ ಪರದೆಯಲ್ಲಿ "ಕ್ರೆಡಿಟ್" ಅನ್ನು ಒತ್ತಬೇಕು.

ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳನ್ನು ಆವರಿಸಿಕೊಂಡಿರುವ ಒಂದು ಹೆಚ್ಚುವರಿ ಸಮಸ್ಯೆಯೆಂದರೆ ಯು.ಎಸ್.ನಲ್ಲಿ ಸಾಮಾನ್ಯವಾಗಿರುವ ಒಂದು ಸ್ವ-ಸಹಾಯ ಗ್ಯಾಸ್ ಪಂಪ್ನಲ್ಲಿ ಅವುಗಳ ಬಳಕೆ. ಗ್ರಾಹಕರು ಅವರ ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳ ಮೇಲೆ ಇಂಧನವನ್ನು ಕೊಳ್ಳಲು ಬಯಸಬಹುದು, ಆದರೆ ಪಂಪ್ನ ಗಣಕಯ೦ತ್ರವು ಗ್ರಾಹಕನು ಎಷ್ಟು ಇಂಧನವನ್ನು ಬಯಸುತ್ತಾನೆ ಎಂಬುದುದನ್ನು ತಿಳಿದಿರುವುದಿಲ್ಲ. ಗ್ರಾಹಕರು ಅವರ ಕಾರ್ಡ್ ಅನ್ನು ಕಾರ್ಡ್ ಓದುವವನಿಗೆ ನೀಡಿದಾಗ ಪಂಪ್ ಕ್ರಿಯಾಶೀಲವಾಗುತ್ತದೆ (ಮೇಲೆ ಕಾಣಿಸಿದ ವಿಧಾನಗಳನ್ನು ನೋಡಿ) ಮತ್ತು ಒಂದು ಪಿನ್ ಅನ್ನು ನಮೂದಿಸಿದಾಗ ಸಂಭಾವ್ಯವಾಗುತ್ತದೆ. ಈ ಹಂತದಲ್ಲಿ ಯಾವುದೇ ವಿಕ್ರಯ ವಹಿವಾಟು ಸಂಪೂರ್ಣವಾಗುವುದಕ್ಕೂ ಮುಂಚೆ, ಪಂಪ್ ಇಂಧನವನ್ನು ಬಿಡುಗಡೆ ಮಾಡುತ್ತದೆ. ಎಷ್ಟು ಇಂಧನವು ಮಾರಾಟವಾಗಬಹುದು, ಅಥವಾ ಗ್ರಾಹಕನ ಡೆಬಿಟ್ ಅಕೌಂಟ್ನಲ್ಲಿ ಎಷ್ಟು ಹಣ ದೊರೆಯಬಹುದು ಎಂಬುದನ್ನು ತಿಳಿಯಲು ಪಂಪ್ ಯಾವುದೇ ದಾರಿಯನ್ನೂ ತಿಳಿದಿಲ್ಲ. ಒಂದು ವಿಶಿಷ್ಟ ಕ್ರಯ ವಹಿವಾಟಿನಲ್ಲಿ, ನೀವು ನಿಮ್ಮ ಅಕೌಂಟ್ನಲ್ಲಿ (ಕ್ರೆಡಿಟ್ ಅಥವಾ ಡೆಬಿಟ್) ಇರುವುದಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಹಣವನ್ನು ವ್ಯಯಿಸಲು ಪ್ರಯತ್ನ ಮಾಡಿದರೆ ಅದು ಒಂದು "ಕ್ರಯ-ಅಲ್ಲದ" ವಹಿವಾಟಿಗೆ ಕಾರಣವಾಗುತ್ತದೆ, ವ್ಯಾಪಾರಿಗೆ ಸೂಚನೆಯನ್ನು ನೀಡುತ್ತದೆ, ಮತ್ತು ಕ್ರಯವು ಸಂಭವಿಸುವುದಿಲ್ಲ. ಒಂದು ಸ್ವ-ಸಹಾಯ ಇಂದನ ಪಂಪ್ನಲ್ಲಿ, ಬ್ಯಾಂಕ್ ಅಂತಿಮ ಕ್ರಯ ಬೆಲೆಯನ್ನು ತಿಳಿಯುವುದಕ್ಕೂ ಮೊದಲು ಇಂಧನವು ಆಗಲೇ ಗ್ರಾಹಕನ ಟ್ಯಾಂಕ್ನಲ್ಲಿರುತ್ತದೆ ಈ ಸಮಸ್ಯೆಗೆ ಹಲವು ಪರಿಹಾರಗಳು ಸ್ಥಳದಲ್ಲಿಯೇ ದೊರೆಯುತ್ತವೆ, ಯಾವುವೆಂದರೆ ಯಾವಾಗ ಅಕೌಂಟ್ $10 ಕ್ಕಿಂತ ಕಡಿಮೆ ಹಣವನ್ನು ಹೊಂದಿರುತ್ತದೆಯೋ ಆ ಸಮಯದಲ್ಲೂ ಕೂಡ ನಿರ್ದಿಷ್ಟ ಮೊತ್ತದ ಕೆಲವು ವಹಿವಾಟುಗಳನ್ನು ಮಾಡಲು ಅನುಮತಿ ನೀಡುವ ಸಮಯದಲ್ಲಿ $1 ಮುಂಚಿನ-ಅಧಿಕಾರವನ್ನು ನಿರಾಕರಿಸುವುದು, ಆದರೆ ಕ್ರಯ ವಹಿವಾಟು ನಡೆಯುವುದಕ್ಕೂ ಮುಂಚೆಯೇ ವಾಣಿಜ್ಯ ಸರಕುಗಳನ್ನು ಒಪ್ಪಿಸುವ ಪರಿಕಲ್ಪನೆಯು ಡೆಬಿಟ್ ಕಾರ್ಡ್ ವ್ಯವಸ್ಥೆಗೆ ತೊಂದರೆ ನೀದುವಂತದ್ದಾಗದೆ. ಕೆಲವು ವೇಳೆ ಕಮೀಷನ್ ತುಂಬಾ ಹೆಚ್ಚಾಗಿರುತ್ತದೆ ಎಕೆಂದರೆ ಗ್ಯಾಸ್ ಸ್ಟೇಷನ್ ಕೆಲವು ವೇಳೆ ಯಾರಾದರೊಬ್ಬರು ಇಂದನಕ್ಕೆ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ಮೂಲಕ ಹಣ ನೀಡಿದರೆ ಸ್ವಾಭಾವಿಕವಾಗಿ ಹಣದ ನಷ್ಟವಾಗುತ್ತದೆ. ಯಾವಾಗ 1980 ರಲ್ಲಿ ಪಂಪ್ನಲ್ಲಿ ನೀಡುವುದು ಶುರುವಾಗಲ್ಪಟ್ಟಿತೋ, ಹಲವು ಗ್ಯಾಸ್ ಸ್ಟೇಷನ್ಗಳು ನಗದು ರೂಪದಲ್ಲಿ ಹಣವನ್ನು ನೀಡಿದವರಿಗೆ ವಿನಾಯಿತಿಯನ್ನು ನೀಡಿದರು. ಅವರಲ್ಲಿ ಕೆಲವರು ಅದನ್ನು ಮಾಡುವುದನ್ನು ನಿಲ್ಲಿಸಿದರು ಏಕೆಂದರೆ ವಿನಾಯಿತಿ ನೀಡುವುದು ಗಮನಾರ್ಹವಾಗಿ ಅವರ ವಿಕ್ರಯಗಳನ್ನು ಹೆಚ್ಚಿಸುವುದಿಲ್ಲ.[ಸೂಕ್ತ ಉಲ್ಲೇಖನ ಬೇಕು]

2009-07-08: ಯುಎಸ್ಎ ನಲ್ಲಿ ವೀಸಾ ಕಾರ್ಡ್ಗಳ ಕನಿಷ್ಠ ಮತ್ತು ಗರಿಷ್ಠ ಶುಲ್ಕಗಳು

ವೀಸಾ ರಾಜ್ಯಗಳ ವ್ಯಾಪಾರಿಗಳ ಒಪ್ಪಂದಗಳು (ಪುಟ 9, ಅಥವಾ 14/141 ಪಿಡಿಎಫ್ ನಲ್ಲಿ):

ಕೊಳ್ಳುವಿಕೆಯ ಡಾಲರ್ ಮೊತ್ತದ ಹೊರತಾಗಿಯೂ, ಯಾವಾಗಲೂ ನಿಮ್ಮ ಸಮ್ಮತಿಯ ವಿಭಾಗದಲ್ಲಿ ಸಕ್ರಮ ವೀಸಾ ಕಾರ್ಡ್ಗಳನ್ನು ಮಾನ್ಯ ಮಾಡಿ. ವೀಸಾ ಕಾರ್ಡ್ ವಹಿವಾಟನ್ನು ಒಪ್ಪಿಕೊಳ್ಳುವ ಸಲುವಾಗಿ ಕನಿಷ್ಠ ಅಥವಾ ಗರಿಷ್ಠ ಕೊಳ್ಳುವಿಕೆಯ ಮೊತ್ತವನ್ನು ಹೇರುವುದು ವೀಸಾ ನಿಯಮಗಳ ಉಲ್ಲಂಘನೆಯಾಗುತ್ತದೆ.[೩೦]

ಎಫ್ಎಸ್ಎ, ಎಚ್ಆರ್ಎ, ಮತ್ತು ಎಚ್ಎಸ್ಎ ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳು

[ಬದಲಾಯಿಸಿ]ಯು.ಎಸ್.ಎ. ನಲ್ಲಿ, ಒಂದು ಎಫ್ಎಸ್ಎ ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಮಾತ್ರ ವೈದ್ಯಕೀಯ ಖರ್ಚುಗಳನ್ನು ನೀಡುತ್ತದೆ. ಇದು ಕೆಲವು ಬ್ಯಾಂಕ್ಗಳಿಂದ ಅವರ ಎಫ್ಎಸ್ಎಗಳು, ಎಮ್ಎಸ್ಎಗಳು, ಮತ್ತು ಎಚ್ಎಸ್ಎಗಳಿಂದ ಹಣವನ್ನು ವಾಪಸು ಪಡೆಯಲು ಬಳಸಲ್ಪಡುತ್ತದೆ. ಅವುಗಳು ವೀಸಾ ಅಥವಾ ಮಾಸ್ತ್ಟರ್ಕಾರ್ಡ್ ಲೋಗೋಗಳನ್ನು ಹೊಂದಿರುತ್ತವೆ, ಆದರೆ "ಡೆಬಿಟ್ ಕಾರ್ಡ್" ಗಳ೦ತೆ ಅಲ್ಲದೇ, ಕೇವಲ "ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್" ಗಳ೦ತೆ ಬಳಸಲ್ಪಡುತ್ತವೆ, ಮತ್ತು ಅವು ಡೆಬಿಟ್ ಮತ್ತು ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ಗಳನ್ನು ಒಪ್ಪಿಕೊಳ್ಳುವ ಎಲ್ಲಾ ವ್ಯಾಪಾರಿಗಳಿಂದ ಒಪ್ಪಿಕೊಳ್ಳಲ್ಪಡುವುದಿಲ್ಲ, ಆದರೆ ಕೇವಲ ಎಫ್ಎಸ್ಎ ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳನ್ನು ಒಪ್ಪಿಕೊಳ್ಳುವವರಿಂದ ಒಪ್ಪಿಕೊಳ್ಳಲ್ಪಡುತ್ತದೆ. ವ್ಯಾಪಾರಿ ಸಂಕೇತಗಳು ಮತ್ತು ಉತ್ಪನ್ನದ ಸಂಕೇತಗಳು ಕ್ರಯದ ಸ್ಥಳದಲ್ಲಿ (ಯುಎಸ್ಎ ನಲ್ಲಿ ನಿರ್ದಿಷ್ಟ ವ್ಯಾಪಾರಿಗಳಿಂದ ನಿರ್ದಿಷ್ಟ ದಿನಾಂಕದಲ್ಲಿ ಶಾಸನದಿಂದ ಆದೇಶಿಸಲ್ಪಡುತ್ತದೆ) ಅನರ್ಹವಾದ ಕ್ರಯವನ್ನು ನಿರ್ಬಂಧಿಸಲು ಬಳಸಲ್ಪಡುತ್ತವೆ. ಹೆಚ್ಚಿನ ತಪಾಸಣೆ ಮತ್ತು ದಾಖಲೆ ಮಾಡುವುದು ನಡೆಯುವ ಕಾರಣದಿಂದ, ನಂತರ, ತೆರಿಗೆ ವಿನಾಯಿತಿಗಾಗಿ ಈ ಕೊಳ್ಳುವಿಕೆಗಳನ್ನು ದೃಢಪಡಿಸಲು ವಿವರಣ ಪತ್ರವನ್ನು ಬಳಸಬಹುದು. ಸಾಂದರ್ಭಿಕ ದೃಷ್ಟಾಂತಗಳಲ್ಲಿ ಆ ಅರ್ಹ ಕೊಳ್ಳುವಿಕೆಯು ತಿರಸ್ಕರಿಸಲ್ಪಟ್ಟಲ್ಲಿ, ಇನ್ನೊಂದು ಸಂದಾಯದ ನಮೂನೆಯು ಬಳಸಲ್ಪಡಬೇಕು ( ಬೇರೊಂದು ಅಕೌಂಟ್ನಿಂದ ಒಂದು ಚೆಕ್ ಅಥವಾ ಸಂದಾಯ ಮತ್ತು ನಂತರದಲ್ಲಿ ವೆಚ್ಚವನ್ನು-ಮರಳಿಸುವಿಕೆಯ ಸಲುವಾಗಿ ಹಕ್ಕು ಕೋರಿಕೆ).

ಅನರ್ಹವಾದ ವಸ್ತುಗಳು ಒಪ್ಪಿಕೊಳ್ಲಲ್ಪಟ್ಟ ಸಂಭವನೀಯ ದೃಷ್ಟಾಂತಗಳಲ್ಲಿ, ಗ್ರಾಹಕನು ತಾಂತ್ರಿಕವಾಗಿ ಜವಾಬ್ದಾರಿಯಾಗಿರುತ್ತಾನೆ, ಮತ್ತು ವ್ಯತ್ಯಾಸವನ್ನು ಲೆಕ್ಕಪರಿಶೋಧನೆ ಸಮಯದಲ್ಲಿ ಬಹಿರಂಗಪಡಿಸಬಹುದು.

ಒಂದು ಚಿಕ್ಕ ಆದರೆ ಯು.ಎಸ್. ನಲ್ಲಿನ ಬೆಳೆಯುತ್ತಿರುವ ಡೆಬಿಟ್ ಕಾರ್ಡ್ ವಿಭಾಗವು ಫ್ಲೆಕ್ಸಿಬಲ್ ಸ್ಪೆಂಡಿಂಘ್ ಅಕೌಂಟ್ಗಳು (ಸುಲಭವಾಗಿ ವ್ಯಯಿಸುವ ಖಾತೆಗಳು, ಎಫ್ಎಸ್ಎಗಳು), ಹೆಲ್ತ್ ರಿಇಂಬರ್ಸ್ಮೆಂಟ್ ಅಕೌಂಟ್ಗಳು (ಆರೋಗ್ಯ ವೆಚ್ಚವನ್ನು-ಮರಳಿಸುವಿಕೆ ಖಾತೆಗಳು, ಎಚ್ಆರ್ಎ) ಮತ್ತು ಹೆಲ್ತ್ ಸೇವಿಂಗ್ಸ್ ಅಕೌಂಟ್ಗಳು (ಆರೋಗ್ಯ ಉಳಿತಾಯ ಖಾತೆಗಳು, ಎಚ್ಎಸ್ಎ) ಮುಂತಾದ ತೆರಿಗೆ-ಸಂಬಂಧಿತ ವಿನಿಯೋಗ ಖಾತೆಗಳನ್ನು ಒಳಗೊಳ್ಳುತ್ತದೆ. ಈ ಡೆಬಿಟ್ ಕಾರ್ಡ್ಗಳಲ್ಲಿ ಹೆಚ್ಚಿನವು ವೈದ್ಯಕೀಯ ವೆಚ್ಚಗಳಿಗಾಗಿ ಇರುವಂತವು, ಆದಾಗ್ಯೂ ಅವುಗಳಲ್ಲಿ ಕೆಲವು ಆಶ್ರಿತರ ಆರೈಕೆ ಮತ್ತು ಸಾಗಾಣಿಕೆಯ ವೆಚ್ಚಗಳಿಗಾಗಿ ನೀಡಲ್ಪಟ್ಟಿವೆ

ಸಾಂಪ್ರದಾಯಿಕವಾಗಿ, ಎಫ್ಎಸ್ಎಗಳು(ಈ ಅಕೌಂಟ್ಗಳಲ್ಲಿ ತುಂಬಾ ಹಳೆಯದು) ಘಟಿಸಿದ ನಂತರ, ಮತ್ತು ಅನೇಕವೇಳೆ ಪಾವತಿಸಿದ ನಂತರ, ನಷ್ಟಪಡುತ್ತ ಘಟಿಸಿದ ವೆಚ್ಚದ ನಂತರ ಕೇವಲ ವೆಚ್ಚವನ್ನು-ಮರಳಿಸುವಿಕೆಯ ಹಕ್ಕು ಕೋರಿಕೆಯ ಮೂಲಕ ಮಾತ್ರ ಬಳಸಲ್ಪಡುತ್ತಿತ್ತು; ಇದು ಅನೇಕವೇಳೆ ನೌಕರನ ಪೇಚೆಕ್ ಮುಖಾಂತರ ಹಣವನ್ನು ಮುರಿದುಕೊಂಡ ನಂತರ ನಡೆಯುತ್ತಿತ್ತು. (ಎಫ್ಎಸ್ಎಗಳು ಸಾಮಾನ್ಯವಾಗಿ ವೇತನದಾರರ ಯಾದಿಯ ಕಡಿತದಿಂದ ಹಣ ಸಂಗ್ರಹಿಸುತ್ತಿದ್ದವು.) ವೈದ್ಯಕೀಯ ಎಫ್ಎಸ್ಎಗಳ ಮತ್ತು ಎಚ್ಆರ್ಎಗಳ ಈ "ಡಬಲ್-ಡಿಪ್ಪಿಂಗ್" (ಇಮ್ಮಡಿ-ಮುಳುಗಿಸು)ಅನ್ನು ನಿವಾರಿಸಲು ಇಂಟರ್ನಲ್ ರೆವಿನ್ಯೂ ಸರ್ವೀಸ್ (ಆಂತರಿಕ ಆದಾಯ ಸೇವೆ, IRS) ಒಂದೇ ಒಂದು ವಿಧಾನವನ್ನು ಅನುಮತಿಸಿತು ಅದೆಂದರೆ ಆದಾಯಘೋಷಣೆ ನಿಖರವಾದ ಮತ್ತು ಲೆಕ್ಕಪರಿಶೋಧಿತ ವರದಿ ಮಾಡುವುದರ ಮೂಲಕ ನಡೆಸುವ ವಿಧಾನ. ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಮೇಲಿರುವ "ವೈದ್ಯಕೀಯ ಬಳಕೆಗೆ ಮಾತ್ರ" ಎಂದು ಬರೆದಿರುವ ಉಕ್ತಿಯು ಹಲವಾರು ಕಾರಣಗಳಿಂದ ಅಮಾನ್ಯವಾಗಿದೆ: (1) ವ್ಯಾಪಾರಿಗಳು ಮತ್ತು ವಿತರಣಾ ಬ್ಯಾಂಕ್ಗಳು ಗ್ರಾಹಕನ ತೆರಿಗೆ ಲಾಭದ ವಿಧಕ್ಕೆ ಪೂರ್ತಿ ಕೊಳ್ಳುವಿಕೆಯು ಮಾನ್ಯವಾಗಿದೆಯೇ ಇಲ್ಲವೇ ಎಂಬುದನ್ನು ಚುರುಕಾಗಿ ಕಂಡುಹಿಡಿಯುವ ಮಾರ್ಗಗಳನ್ನು ಹೊಂದಿಲ್ಲ; (2)ಗ್ರಾಹಕನೂ ಕೂಡ ತಿಳಿಯುವ ಚುರುಕಾದ ಮಾರ್ಗವನ್ನು ಹೊಂದಿಲ್ಲ; ಅನೇಕ ವೇಳೆ ಅವಶ್ಯಕತೆ ಅಥವಾ ಅನುಕೂಲದ ದೃಷ್ಟಿಯಿಂದ ಕೊಳ್ಳುವಿಕೆಗಳನ್ನು ಮಿಶ್ರ ಮಾಡುತ್ತಾನೆ; ಮತ್ತು ಸುಲಭವಾಗಿ ತಪ್ಪುಗಳನ್ನು ಮಾಡುತ್ತಾನೆ; (3) ಗ್ರಾಹಕ ಮತ್ತು ವಿತರಣಾ ಬ್ಯಾಂಕ್ಗಳ ನಡುವಣ ಅಧಿಕ ಒಡ೦ಬಡಿಕೆಗಳ ಕರಾರುಗಳು ಸಂದಾಯ ಪರಿಷ್ಕರಣಾ ಮಾನದ೦ಡಗಳನ್ನು ದಾಟಿ-ಹೋಗುತ್ತವೆ, ಹೆಚ್ಚುವರಿ ಗೊಂದಲವನ್ನು ಸೃಷ್ಟಿಸುತ್ತವೆ (ಉದಾಹರಣೆಗೆ ಒಬ್ಬ ಗ್ರಾಹಕನ್ನು ಅಕಸ್ಮಾತಾಗಿ ಅನರ್ಹವಾದ ವಸ್ತುವನ್ನು ಕೊಂಡಿದ್ದಕ್ಕಾಗಿ ಶಿಕ್ಷಿಸಲ್ಪಟ್ಟರೆ, ಇದು ಖಾತೆಯ ಸಂಭಾವ್ಯ ಉಳಿತಾಯ ಉಪಯೋಗಗಳನ್ನು ಕಡಿಮೆಗೊಳಿಸುತ್ತದೆ). ಆದ್ದರಿಂದ, ಕಾರ್ಡನ್ನು ಪ್ರತ್ಯೇಕವಾಗಿ ಅರ್ಹ ಖರೀದಿಗಳಿಗಾಗಿ ಮಾತ್ರ ಬಳಸುವುದು ಗ್ರಾಹಕನಿಗೆ ಅನುಕೂಲಕರವಾಗುತ್ತದೆ, ಆದರೆ ಕಾರ್ಡ್ ವಾಸ್ತವಿಕವಾಗಿ ಹೇಗೆ ಬಳಸಲ್ಪಡಬೇಕು ಎಂಬುದರ ಜೊತೆ ಇದು ಮಾಡಬೇಕಾದುದು ಏನೂ ಇಲ್ಲ. ಒಂದು ದೃಷ್ಟಾಂತದಲ್ಲಿ, ಇದು ಮಾನ್ಯವಾದ ಔಷದಿ ಅಂಗಡಿ ಎಂಬ ಕಾರಣದಿಂದ, ಬ್ಯಾಂಕ್ ಒಂದು ವಹಿವಾಟನ್ನು ತಿರಸ್ಕರಿಸಿದರೆ, ನಂತರ ಇದು ಕಾರ್ಡುದಾರನಿಗೆ ತೊಂದರೆ ಮತ್ತು ಗೊದಲವನ್ನು ಉಂಟುಮಾಡುತ್ತದೆ. ಯುನೈಟೆಡ್ ಸ್ಟೇಟ್ಸ್ನಲ್ಲಿ, ಎಲ್ಲಾ ಔಷದಿಯ ಅಂಗಡಿಗಳು ಮತ್ತು ವಿತರಣಾ ಅಂಗಡಿಗಳು ಸರಿಯಾದ ಮಾಹಿತಿಯನ್ನು ನೀಡುವಲ್ಲಿ ಸಮರ್ಥರಾಗಿಲ್ಲ ಆದ್ದರಿಂದ ಎಫ್ಎಸ್ಎ ಡೆಬಿಟ್ ಕಾರ್ಡ್ ವಿತರಣಾದಾರನು ಎಲ್ಲಾ ವಹಿವಾಟುಗಳನ್ನೂ ಮಾನ್ಯಮಾಡಬಹುದು - ಸೊಮ್ಮೆ ತಿರಸ್ಕರಿಸಿದರೆ ಅಥವಾ ದಾಖಲೆಯು ಶಾಸನವನ್ನು ತೃಪ್ತಿಗೊಳಿಸುವಷ್ಟು ಇಲ್ಲ ಎಂದು ಕಂಡುಬಂದರೆ, ಕಾರ್ಡುದಾರರು ಮಾಹಿತಿಯನ್ನು ನಮೂನೆಗಳಲ್ಲಿ ಸ್ವತಃ ಕಳಿಸಬೇಕು.

ಇವನ್ನೂ ಗಮನಿಸಿ

[ಬದಲಾಯಿಸಿ]- ಎಪಿಎಸಿಎಸ್

- ಅಟೋಮ್ಯಾಟಿಕ್ ಟೆಲ್ಲರ್ ಮಷಿನ್ (ATM)

- ಬ್ಯಾಂಕ್ ಕಾರ್ಡ್ ಸಂಖ್ಯೆ

- ಪಾಯಿಂಟ್-ಆಫ್-ಸೇಲ್ (ಪಿಒಎಸ್)

- ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್

- ಪಗೊ

- ಇಲೆಕ್ಟ್ರಾನಿಕ್ ಫಂಡ್ ಟ್ರಾನ್ಸ್ಫರ್

- ಇಪಿಎಎಸ್

- ಇಲೆಕ್ಟ್ರಾನಿಕ್ ಪೇಮೆಂಟ್ ಸರ್ವೀಸ್

- ಇಂಟರ್ಬ್ಯಾಂಕ್ ನೆಟ್ವರ್ಕ್

- ಇಂಟರ್ಯಾಕ್

- ತಪಶೀಲು ಪಟ್ಟಿಯ ಮಾಹಿತಿಯ ಅನುಮೋದಿತ ವ್ಯವಸ್ಥೆ, ಎಫ್ಎಸ್ಎ ಡೆಬಿಟ್ ಕಾರ್ಡ್ಸ್ ಜೊತೆಗೆ ಪಾಯಿಂಟ್-ಆಫ್-ಸೇಲ್ ತಂತ್ರಜ್ಞಾನವನ್ನು ಉಪಯೋಗಿಸಲಾಗುತ್ತದೆ.

- ಲೇಸರ್ (ಡೆಬಿಟ್ ಕಾರ್ಡ್)

- ಮೈಸ್ಟ್ರೊ (ಡೆಬಿಟ್ ಕಾರ್ಡ್)

- ಸೊಲೊ (ಡೆಬಿಟ್ ಕಾರ್ಡ್)

- ಸ್ವಿಚ್ (ಡೆಬಿಟ್ ಕಾರ್ಡ್)

- ವೀಸಾ ಡೆಬಿಟ್

- ವೀಸಾ ಎಲೆಕ್ಟ್ರಾನ್

- ಮಾಸ್ಟರ್ಕಾರ್ಡ್

ಆಕರಗಳು

[ಬದಲಾಯಿಸಿ]This article includes a list of references, but its sources remain unclear because it has insufficient inline citations. (November 2008) |

- ↑ "Säkra kortbetalningar på Internet | Nordea.se". Archived from the original on 2008-09-14. Retrieved 2010-06-03.

- ↑ "ಇ-ಕೋರ್ಟ್". Archived from the original on 2010-04-13. Retrieved 2010-06-03.

- ↑ Martin, Andrew (January 4, 2010). "How Visa, Using Card Fees, Dominates a Market". New York Times. Retrieved 2010-01-06.

{{cite news}}: Cite has empty unknown parameter:|coauthors=(help) - ↑ http://www.revenuetoday.com/story/no-check-please Archived 2008-07-23 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ. No Check, Please

- ↑ http://accounting.smartpros.com/x59817.xml Archived 2011-07-16 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ. ಕಂಪನಿಗಳು ಕೆಲಸಗಾರರಿಗೆ ಹಣಸಂದಾಯ ಮಾಡಲು ಡೆಬಿಟ್ ಕಾರ್ಡ್ ಉಪಯೋಗಿಸುತ್ತವೆ.

- ↑ ೬.೦ ೬.೧ ೬.೨ "ಡೆಬಿಟ್ ಕಾರ್ಡ್ ನಿಜಾಂಶಗಳು". Archived from the original on 2010-07-29. Retrieved 2010-06-03.

- ↑ ಡೆಬಿಟ್ ಮತ್ತು ಕ್ರೆಡಿಕ್ ಕಾರ್ಡ್ಗಳ ನಿಮ್ಮ ಸಾಲಕ್ಕೆ ಅನಧಿಕೃತ ಶುಲ್ಕವಿಧಿಸಲಾಗುತ್ತಿದೆ.

- ↑ "ನಿಜಾಂಶ ಹಾಳೆ 131: ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ವರ್ಸಸ್ ಡೆಬಿಟ್ ಕಾರ್ಡ್". Archived from the original on 2010-05-29. Retrieved 2010-06-03.

- ↑ ಸಹಾಯ |

- ↑ ೧೦.೦ ೧೦.೧ ೧೦.೨ "They Want You to Go Over Your Debit Limit". The Washington Post, Michelle Singletary, July 19, 2007. 2007-07-19. Retrieved 2010-05-01.

- ↑ "ಮಾಸ್ಟರ್ಕಾರ್ಡ್ ಮೈಸ್ಟ್ರೊ". Archived from the original on 2007-02-22. Retrieved 2021-08-10.

- ↑ http://www1.folha.uol.com.br/fsp/dinheiro/fi3004201007.htm

- ↑ [೧]

- ↑ "ಆರ್ಕೈವ್ ನಕಲು". Archived from the original on 2009-06-21. Retrieved 2010-06-03.

- ↑ Dankortet fylder 25 år i dag

- ↑ ೧೬.೦ ೧೬.೧ ೧೬.೨ "PBS Årsrapport 2007" (PDF). Archived from the original (PDF) on 2009-03-04. Retrieved 2010-06-03.

- ↑ http://www.deccanherald.com/content/21014/rbi-fixes-five-free-atm.html

- ↑ "ಇಬ್ಯಾಂಕ್ ಮನಿ ಕಾರ್ಡ್ - ಇಬ್ಯಾಂಕ್ ಕಾರ್ಪೋರೇಷನ್ (ಜಪಾನ್)". Archived from the original on 2009-05-07. Retrieved 2010-06-03.

- ↑ "ಕೀ ಡೇಟ್ಸ್ ಇನ್ ಬ್ಯಾಂಕ್ ಅಫ್ ನ್ಯೂಜಿಲ್ಯಾಂಡ್ ಹಿಸ್ಟರಿ - ಬ್ಯಾಂಕ್ ಅಫ್ ನ್ಯೂಜಿಲ್ಯಾಂಡ್". Archived from the original on 2009-10-15. Retrieved 2010-06-03.

- ↑ ನ್ಯೂಜಿಲ್ಯಾಂಡ್ನಲ್ಲಿ ಪೇಮೆಂಟ್ ಮತ್ತು ಸೆಟ್ಲ್ಮೆಂಟ್ ಸೇವೆಗಳು Archived 2009-09-30 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ.,ಸೆಪ್ಟೆಂಬರ್ 2003,ರಿಜರ್ವ್ ಬ್ಯಾಂಕ್ ಆಫ್ ನ್ಯೂಜಿಲ್ಯಾಂಡ್

- ↑ "ಆರ್ಕೈವ್ ನಕಲು". Archived from the original on 2016-03-04. Retrieved 2021-08-10.

- ↑ "ಆರ್ಕೈವ್ ನಕಲು". Archived from the original on 2007-10-13. Retrieved 2010-06-03.

- ↑ http://www.paymark.co.nz/cms_display.php?sn=154&st=1&pg=2972 Archived 2010-06-05 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ. About Paymark

- ↑ "ಪೇಮಾರ್ಕ್". Archived from the original on 2010-05-13. Retrieved 2021-08-10.

- ↑ ೨೫.೦ ೨೫.೧ "ಆರ್ಕೈವ್ ನಕಲು". Archived from the original on 2008-08-21. Retrieved 2010-06-03.

- ↑ "ಆರ್ಕೈವ್ ನಕಲು". Archived from the original on 2010-05-28. Retrieved 2010-06-03.

- ↑ "ಕ್ರೆಡಿಟ್ ಸುರಕ್ಷತಾ ನಿಯಮಕ್ಕೆ ಗ್ರಾಹಕರ ಕೈಪಿಡಿ: ಇಲೆಕ್ಟ್ರಾನಿಕ್ ಫಂಡ್ ಟ್ರಾನ್ಸ್ಫರ್". Archived from the original on 2010-02-14. Retrieved 2010-06-03.

- ↑ "ಆರ್ಕೈವ್ ನಕಲು". Archived from the original on 2010-06-12. Retrieved 2010-06-03.

- ↑ "ಆರ್ಕೈವ್ ನಕಲು". Archived from the original on 2010-02-05. Retrieved 2010-06-03.

- ↑ "ಆರ್ಕೈವ್ ನಕಲು" (PDF). Archived from the original (PDF) on 2010-08-20. Retrieved 2010-06-03.

- Pages using the JsonConfig extension

- CS1 errors: empty unknown parameters

- ವೆಬ್ ಆರ್ಕೈವ್ ಟೆಂಪ್ಲೇಟಿನ ವೇಬ್ಯಾಕ್ ಕೊಂಡಿಗಳು

- ಕಡತ ಕೊಂಡಿಗಳು ಮುರಿದಿರುವ ಪುಟಗಳು

- Articles with hatnote templates targeting a nonexistent page

- Lang and lang-xx template errors

- Articles containing Japanese-language text

- Articles with unsourced statements from June 2007

- Articles with unsourced statements from January 2010

- Articles with unsourced statements from September 2007

- Articles lacking in-text citations from November 2008

- Articles with invalid date parameter in template

- All articles lacking in-text citations

- ಸಂದಾಯ ವ್ಯವಸ್ಥೆ

- ಡೆಬಿಟ್ ಕಾರ್ಡ್ಸ್

- ವಿದ್ಯುಜ್ಜನಿತ ವಾಣಿಜ್ಯ

- ಬ್ಯಾಂಕಿಂಗ್ ಶಬ್ದಗಳು ಮತ್ತು ಉಪಕರಣಗಳು

- ಅಂತರ್ಗತ ವ್ಯವಸ್ಥೆಗಳು